Investisseur ou trader, la grande différence

Investisseur ou trader, la grande différence.

Êtes vous investisseur dans l’âme ou bien trader sans scrupule ? Nous allons étudier la question de près. Je vous exposerai ma vision en vous détaillant mon profil.

Nous verrons que l’investissement en bourse et la spéculation sont 2 approches totalement opposées des marchés financiers.

Lors de mes recherches pour écrire cet article je me suis rendu compte qu’une très grande majorité des articles déjà publié sur internet parlent simplement des différences qui existent entre investisseurs et traders. C’est déjà très bien mais pour moi cela reste juste de l’information.

En revanche il n’est pas impossible pour une personne de posséder ces 2 facettes, à condition d’éviter certaines erreurs et biais cognitifs.

1. Différence entre un investisseur et un trader

Commençons directement par le cœur du sujet, la grande différence entre un investisseur et un trader. Personnellement je ne me considère pas vraiment comme un trader ou bien un spéculateur mais plutôt comme un savant mélange des 2, le tout attention sans aucune prétention.

J’aurai pu appeler ce site l’« investisseurmalin » c’était ma 1ère idée mais j’ai choisi « speculateurmalin » (bon faut dire aussi que le nom de domaine était déjà pris…).

Néanmoins cette appellation me convient finalement parfaitement bien. Aujourd’hui en 2023 l’investissement est revenu sur le devant de la scène, que ce soit en DCA (pour Dollar Cost Average), ou alors l’investissement value avec les dividendes. Ces approches ont leur points forts et faibles.

Nous verrons également plus loin dans cet article que le terme « investissement » est mis sur internet à toute les sauces et regroupe bien souvent toutes les activités. Cela crée de la confusion.

Mettons tout d’abord à plat les termes « investisseur » et « trader ».

1.1 Qu’est qu’un Investisseur ?

Un investisseur est un gestionnaire d’actifs. Il place son argent dans des actifs financiers comme de l’immobilier, des obligations, des actions…

Son objectif sera de générer un flux de revenu avec un rendement important en percevant des dividendes par les actions qu’il détient, des loyers avec son immobilier (physique ou papier) ou encore des intérêts avec les obligations.

Cette activité permet d’investir directement dans les fondamentaux de l’économie et de bénéficier ainsi non seulement de l’éventuelle appréciation de la valeur de ces actifs au fil des années (voire des décennies), mais aussi du versement annuel de dividendes ou d’intérêts.

Pour les actions il se basera principalement sur de l’analyse fondamentale, c’est-à-dire l’étude de la valeur intrinsèque des entreprises ou des secteurs dans lesquels il investit.

L’investisseur doit se projeter dans le futur d’une entreprise pour évaluer quelle serait la valeur de son action pour un bénéfice donné.

Je le rappelle, une action représente une fraction du capital d’une entreprise. Si vous détenez des actions, vous êtes propriétaire d’une partie de la société. Cela vous donne des droits, notamment, celui de recevoir des dividendes, si la société en distribue, et d’influer sur la politique générale de l’entreprise lors des assemblées générales d’actionnaires.

Il identifie ainsi le delta avec le prix actuel de l’action pour évaluer une opportunité d’investissement. Il possède une vision stratégique avec une certaine patience. Il n’est pas affecté par les fluctuations à court terme des cours.

Il cherche à se constituer un portefeuille diversifié et équilibré, adapté à son profil et permettant de limiter son exposition au risque et à ses objectifs financiers. Une fois celui-ci constitué, il n’a plus besoin de consacrer beaucoup de temps à la gestion de ses placements, car il n’effectue pas de transactions fréquentes. Il suit néanmoins l’évolution du marché et des performances de ses actifs, et ajuste son portefeuille si nécessaire.

Il part du prix qu’il a payé et examine les revenus générés sur la base du prix d’origine. Si le prix baisse mais que le flux reste constant : pas de raison de vendre. Si le prix augmente fortement il peut vendre pour utiliser la plus-value et acheter d’autres actifs.

Pour déterminer de la bonne ou mauvaise performance de son actif il mesure ses taux de revenu par rapport au prix initial et non au prix du marché.

1.1.1 Qui sont les investisseurs en bourse ?

Les plus grands investisseurs sont les banques qui ont des participations dans de nombreuses entreprises. Les banques d’investissement représentent les avoirs les plus importants en bourse. Les fonds ensuite arrivent en second, leurs avoirs représentent les sommes investies par des investisseurs particuliers qui mandatent un fond pour investir et choisir les actions à leur place.

Nous avons également les investisseurs institutionnels qui sont des organisations d’investissement de plusieurs personnes qui détiennent de grosses parts d’entreprises. Puis enfin les investisseurs particuliers qui achètent des actions pour leurs objectifs personnels.

Tous ces investisseurs cherchent à conserver leurs actions sur le long terme.

Warren Buffet est l’investisseur le plus connu de la planète, sa méthode accompagne les succès des entreprises sur plusieurs années comme l’entreprise Coca Cola. Sa biographie est une référence, je la recommande vivement.

En voici quelques autres comme Benjamin Graham, le mentor de Warren Buffet (son livre est également une référence), Ray Dalio, Peter Lynch…

Le Site MasterBourse a écrit un article très enrichissant sur ces supers investisseurs, pareil je vous recommande sa lecture.

1.2 Qu’est-ce qu’un trader ?

Le trader a un objectif totalement différent de l’investisseur. Il achète des actifs à un certain prix dans un but de les revendre à un prix plus élevé et générer ainsi une plus-value sur cette vente. Il tire un profit des variations de prix de ses actifs. Il peut utiliser en parallèle l’effet de levier pour amplifier ses gains (mais aussi ses pertes) en investissant plus que son capital initial.

Son intérêt se focalise donc sur le prix actuel et son évolution dans un futur proche. La santé économique de la société en question peut être totalement occulté.

Pour cela il peut privilégier (mais ce n’est pas obligatoire) des produits financiers dérivés, tels que les Contrats pour la différence (CFD) ou les Futures, qui n’ont aucune valeur intrinsèque mais permettent très facilement la spéculation. Inutile de dire que ces produits ne sont pas à mettre entre les mains de personnes qui débutent sur les marchés.

Les traders se servent de la psychologie des marchés boursiers, de l’évolution des prix selon des figures graphiques et de l’étude de l’offre et de la demande. Ils possèdent une vision tactique avec une très bonne réactivité.

Le trading permet d’adapter sa stratégie en fonction des conditions du marché et de sa personnalité (agressif ou prudent, rapide ou lent, etc.). Nous verrons plus loin qu’il existe en réalité plusieurs types de traders.

Un bon trader est un bon commerçant parce qu’il connait ce que veulent les gens. Il achètera cet actif parce qu’il sait que d’autres personnes sauront prêt à payer celui-ci plus cher dans le futur.

Les traders ne sont pas le mal absolue des marchés, en effet le marché a besoin de ces traders pour assurer une certaine liquidité au marché, c’est-à-dire garantir un volume d’échange minimal pour être sûr de trouver une contrepartie à l’achat et à la vente pour clôturer des positions.

Ainsi le trader permet à l’investisseur d’acheter et de vendre ses actions sur les marchés financiers en apportant la liquidité nécessaire, ce qui facilite bien entendu les transactions et évite au prix une volatilité hors de contrôle.

Le métier de trader est à l’origine une activité menée par des opérateurs de marché professionnels pour le compte d’établissements financiers ou en tant qu’indépendants. Les traders majeurs sont ceux des banques d’affaires et sont responsables de la majorité des transactions en bourse en volume. Les banques d’affaires spéculent ainsi sur les marchés en tradant à la hausse ou bien en vendant à découvert les actions.

Vous avez également les market makers qui ont des contrats avec les entreprises pour assurer la liquidité de leur action et enfin les fonds d’arbitrage, qui change de secteur d’activité où investissent rapidement en fonction de la force relative. Puis des entreprises de trading à part entière qui tradent pour des particuliers.

Enfin de plus en plus de particuliers (notamment grâce au développement des courtiers en ligne) découvrent le trading avec plus ou moins de bonheur. Leur objectif est de parvenir à générer un complément de revenus ou alors d’essayer à en vivre, néanmoins l’étape primordiale de la formation est malheureusement trop souvent occultée avec un désastre à l’arrivé.

Nous venons de voir les définitions génériques d’un investisseur et celle d’un trader, arrivez-vous à faire la différence entre les 2 ?

Surtout par rapport à votre propre expérience, vous considérez vous comme un trader / spéculateur ? Ou alors comme un investisseur dans la valeur ?

2. Différences entre investissement en bourse et trading

La théorie est simple écrite comme ça mais comme toujours la réalité l’est beaucoup moins.

J’en parle très souvent dans mes articles sur le site ou alors largement dans mon livre numérique ce sont nos biais cognitifs, notre côté humain qui interviennent et mettent à mal cette belle théorie.

Nous avons tout d’abord des prédispositions naturelles. Certaines personnes acceptent plus facilement que d’autres une part de risque plus importante sur leur capital.

La bourse peut être également vue comme une opportunité de diversifier son patrimoine mais sans pour autant s’y intéresser voir s’en désintéresser complètement.

D’autre peuvent y voir un revenu complémentaire et sont prêt à se plonger dans les méandres des marchés financiers pour gérer activement leur investissement. Enfin certain n’y verront qu’une immense loterie et refuseront catégoriquement d’y toucher.

2.1 La gestion du risque entre investisseurs et traders

Pour beaucoup de personnes la principale différence entre un investisseur et un trader est liée au temps. L’investisseur investit sur de longue période et le trader sur des courtes, nous verrons que ce n’est pas totalement exacte.

La réelle différence concerne en réalité la compréhension du risque et de son approche.

L’investisseur pense principalement que le risque se trouve dans l’achat de l’actif.

Il va donc passer beaucoup de temps pour examiner l’entreprise et pratiquer une analyse fondamentale poussé. Cette recherche est importante pour lui. Une fois le candidat parfait trouvé il achète ses titres et en oublie le risque parce qu’il pense qu’il a fait le plus dur et surtout le bon choix.

Le trader à une approche totalement opposé. Il choisit également son actif et l’entreprise, mais prend le temps de chercher une opportunité d’entrée. Il peut utiliser de l’analyse fondamentale sommaire pour vérifier la solidité de l’entreprise mais utilise surtout de l’analyse technique pour millimétrer son entrée en position.

Attention, Ici on ne parle pas de trader intraday ou même de scalpeur, la durée de détention doit être au minimum de plusieurs semaines. Ce n’est pas incompatible, c’est simplement un type de trader différent. Si vous détenez vos actifs moins d’une journée ou même que quelques minutes l’analyse graphique est l’unique méthode utilisée sur des unités très courtes comme du 5 min, 1 min voir moins.

Comme l’investisseur donc, il choisit son actif mais assume le risque une fois l’action achetée. Le trader reconnait que le risque maximal est une fois l’actif achetée. Il est conscient que le marché peut détruire ses profits et prendre son capital. Si le marché n’est pas d’accord avec son analyse le prix chute.

Il faut être vraiment conscient que les marchés sont un endroit dangereux. Les traders en sont conscients et sont prêt à prendre la fuite en adoptant une gestion du risque active et en utilisant des ordres stops qui les feront sortir automatiquement du marché sans que les émotions ne s’en mêlent.

Ne vous focalisez plus systématiquement sur le temps de détention d’un actif mais observez et analysez comment le trader et l’investisseur réagissent lorsque le prix de l’actif chute.

Un des plus puissants biais cognitifs de l’investisseur est de penser qu’il a raison et le marché a tort. Lorsque le titre chute brutalement un excès baissier peut se produire mais le titre peut remonter ensuite.

En revanche si la chute se faite lentement elle sera beaucoup plus insidieuse et lorsque l’investisseur en prend la pleine mesure celui-ci craindra de vendre parce qu’il aura déjà beaucoup perdu en capital. Il n’assumera pas sa perte et espèrera simplement qu’un jour elle remontera pour retrouver son capital initial.

L’investisseur a beaucoup à apprendre du trader pour gérer son exposition au risque sur les marchés financiers. Leur objectif sont identiques : réaliser des gains.

Même si le temps de détention est long et que l’on ne regarde son portefeuille qu’une fois par mois, on doit toujours garder en tête qu’un investissement doit être géré activement.

Le temps de présence sur les marchés n’a rien à voir avec la rentabilité.

2.1.1 Attention, ne devenez un faux investisseur !

Pour la grande majorité des particuliers présents sur les marchés financiers, investir signifie gestion des revenus d’actifs et activités de trading combiné en une seule. On confond allègrement revenu de l’actif (asset) et l’achat / vente. Il est donc facile de se tromper quand ça va mal.

Un investisseur achète une action à dividende pour le long terme : c’est donc un gestionnaire d’actif. Lorsque l’investisseur achète une action à un prix élevé en pensant vendre plus haut il pense investir mais en fait il négocie tout simplement. Il achète parce qu’il pense qu’elle vaudra un prix plus élevé dans le futur.

L’investisseur achète un actif en tendance baissière parce qu’il pense qu’elle va se remonter, l’entreprise va mieux. Il achète et il attend. Son revenu ne dépend donc pas de son gain en capital, c’est donc du trading et non de l’investissement.

2.2 La « fausse » différence de l’horizon temporel entre investisseurs et traders

Abordons maintenant cette différence d’horizon temporel. Oui il y a une différence de détention entre un trader et un investisseur. Mais analysons plus précisément cette différence.

Dans beaucoup d’articles sur internet vous lirez qu’un trader ne détient ses positions que pour du court terme et l’investisseur que pour du long terme. Cette représentation est exacte mais incomplète.

Dans le paragraphe précédent nous avons évoqué qu’il existait plusieurs types de traders.

Vous avez les traders ultra court terme comme les scalpeurs, les traders intraday qui conservent leur position de quelques secondes à quelques minutes ou heures mais revendent systématiquement avant la fin de la séance. Ils ne conservent pas leur position durant la nuit, on parle d’overnight.

Personnellement je trouve que c’est une activité extrêmement chronophage puisqu’elle nécessite de rester constamment concentrer devant son écran, de plus elle est très nerveuse. Personnellement je les compare à des athlètes, pour durer ils sont obligés de travailler sur leur condition physique et mentale.

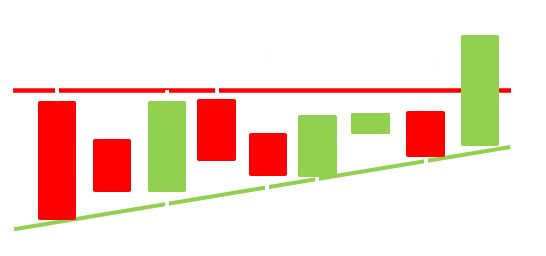

A côté de cette catégorie très exigeante vous trouverez les swing traders c’est LA représentation du trader. C’est un trader court terme mais qui peut tout de même conserver ses actifs plusieurs jours. Il achète sur un niveau d’entrée déterminé et vend lorsque le prix atteint un niveau d’objectif également déterminé à l’avance.

Enfin ils existent les Trendfollowers, ce sont des traders qui suivent la tendance haussière sur leur actif et le revende une fois que cette tendance se termine. Ils identifient la direction générale du prix et les points d’entrée et de sortie opportuns. Ici il n’y a pas d’objectif haussier prédéterminé, simplement un 1er objectif minimal pour garantir un bon ratio gain / risque.

Les trendfollowers cherchent à profiter des mouvements de fond du marché en gardant leurs positions pendant plusieurs jours, semaines ou mois. Il est également possible sur tous les types de marchés : actions, devises, matières premières…

Tous ces profils sont des traders et non des investisseurs et pourront même toucher des dividendes. Ils évoluent sur des unités de temps très différentes, pourtant leur objectif reste le même : Acheter à un prix pour revendre à un prix plus élevé, le dividende étant un bonus (attention au détachement).

Du coup la différence sur l’horizon de temps que l’on voit écrit partout en prend un coup.

2.3 Les différentes analyses entre investisseurs et traders.

Abordons rapidement les différents types d’analyses.

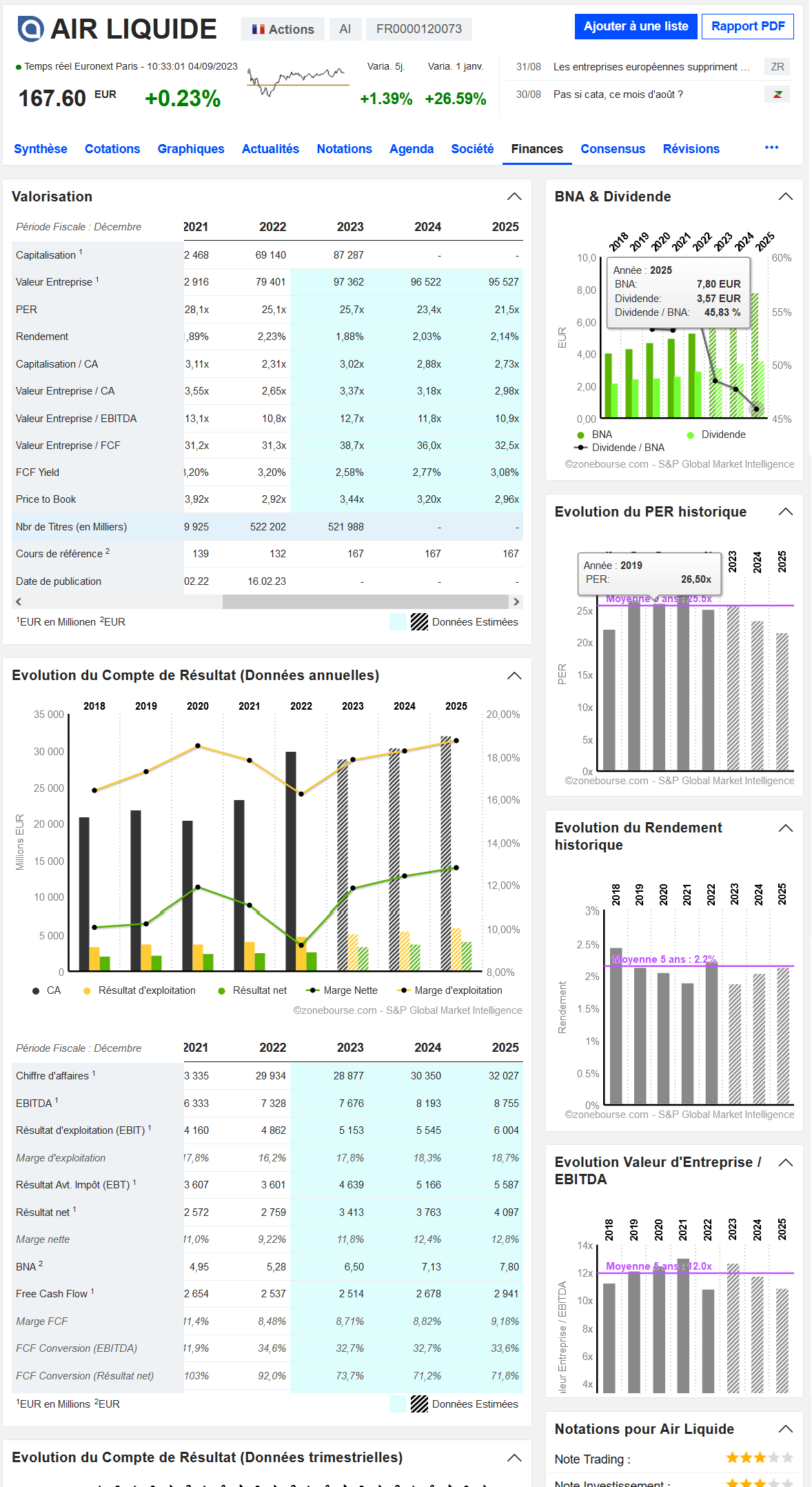

Nous avons l’analyse fondamentale. Un investisseur fonde son activité sur ce type d’analyse, c’est-à-dire sur l’étude des fondamentaux économiques d’une entreprise afin de sélectionner et d’acquérir les valeurs les plus prometteuses.

Ainsi, il étudie principalement :

- La performance annuelle

- Le chiffre d’affaires

- Le taux d’endettement

- Le besoin en fonds de roulement

- La trésorerie

- La stratégie des dirigeants

Ils existent une multitude de sites internet possédant des fiches entreprises détaillées. Aller sur les sites ZoneBourse.com ou encore Boursier.com

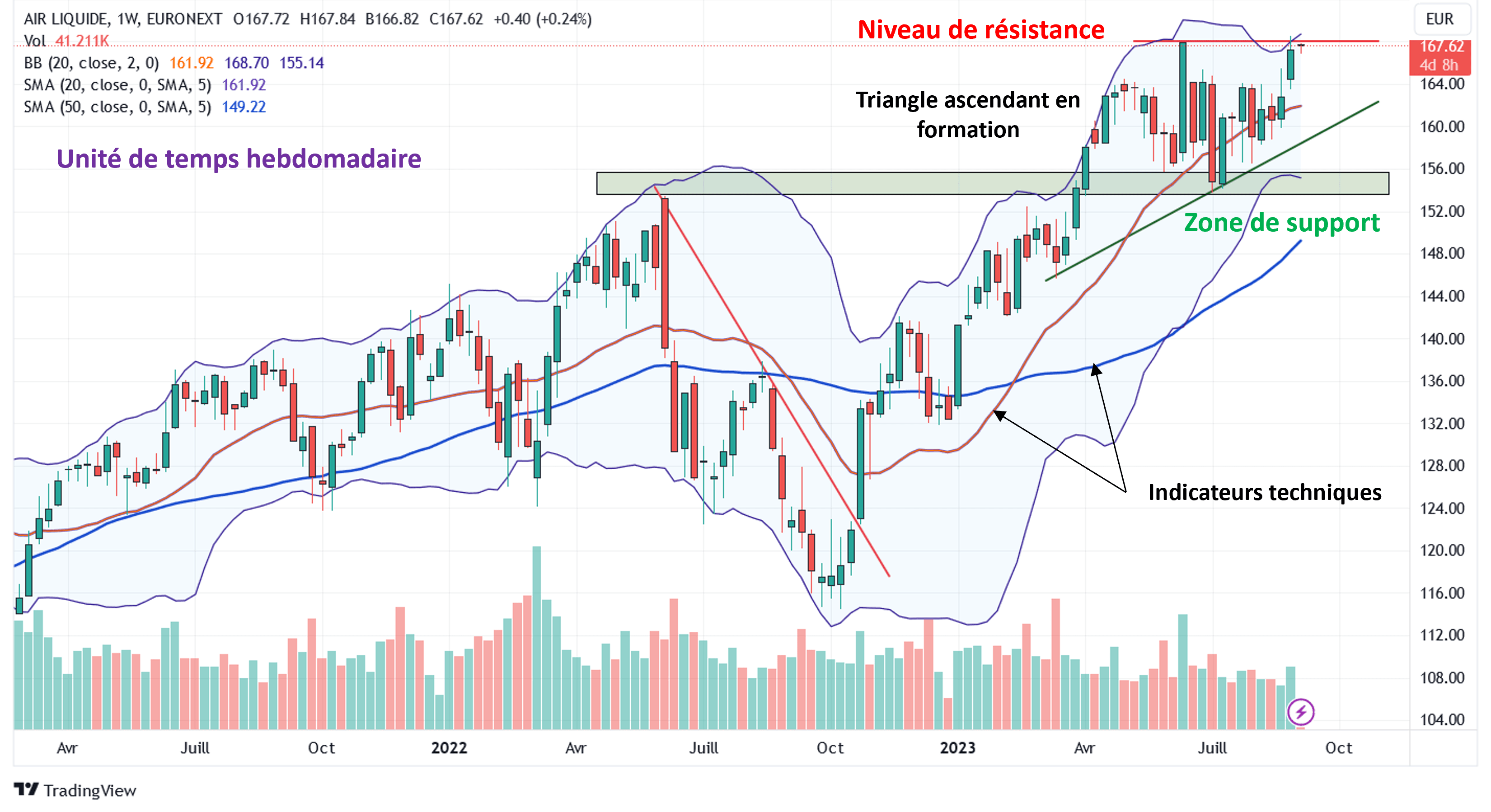

Un trader, quant à lui, fonde son activité sur l’analyse technique, c’est-à-dire sur l’étude graphique des mouvements de prix des actifs grâce à l’utilisation d’indicateurs techniques, afin de repérer les meilleures opportunités d’entrée sur les marchés.

Ainsi, il étudie principalement :

- Les tendances et leurs possibles retournements

- Les niveaux de supports et de résistances

- Les figures chartistes

Pour le choix de la plateforme il en existe aussi de nombreuse sur internet.

Personnellement j’utilise La plateforme tradingview au quotidien. Elle permet d’avoir accès à tous les graphiques sur des unités longues comme du journalier, hebdomadaire et même courtes comme du 1h. Je descends très rarement en doucement mais c’est possible. Une application smartphone est disponible, indispensable pour moi.

Avec la version gratuite vous serez forcément limité mais pour débuter c’est suffisant. Par défaut vous aurez un différée de 15 min sur les prix, j’ai choisi de prendre le temps réel uniquement pour Euronext.

Un article tutoriel que j’ai écrit est présent sur le site. Il vous guidera dans votre 1ere prise en main.

J’utilise également Pro Real Time en complément. Ici ce sont la fonction screener que je recherche puisque Tradingview se limite essentiellement à des filtres. Avec PRT vous pourrez programmer vous-même avec bien plus de possibilités.

La solution pour des graphiques clairs et des décisions sereines

Fini les graphiques complexes ! Comme pour moi, l’essayer c’est l’adopter : La plateforme qui simplifie vos analyses et transforme votre d’investisseur. »

2.4 Pourquoi ne pas réaliser les 2 ?

Il est tout à fait possible de réaliser des opérations de trading et d’investissement en même temps.

Mais pour que cela se passe correctement quelques règles sont à mettre en place.

Tout d’abord découplez totalement vos opérations en créant 2 portefeuilles différents chez 2 courtiers différents, le 1er pour de l’investissement et le 2ième pour du trading.

Apprenez à vous connaître, je le dit très régulièrement mais en réalité c’est primordial, la plupart du temps nos émotions sont notre ennemi.

Enfin, le mieux est également de pratiquer ces 2 activités avec des produits financiers différents. Par exemples des ETF pour la partie investissement et des actions voire des produits dérivés pour la partie trading. Cela vous permettra d’isoler ces 2 activités par leur nature même.

Pour retracer mes débuts, j’ai découvert l’analyse graphique en 2015 avec le livre de Stan Weinstein, une vraie révélation pour moi.

Je ne suis pas un trader court terme, cela ne me convient pas. Cela demande trop de disponibilité opérationnelle (il faut être devant son écran) et mentale (je pars du principe que la bourse doit rester une activité « plaisir »).

Je vois les marchés comme une activité complémentaire de ma vie professionnelle (bien remplie quand même) et privée aussi, sans impact sur mon niveau et ma qualité de vie.

Personnellement j’aime bien organiser, prévoir, anticiper les choses.

Je sais être patient et construire des choses à long terme. Cela se voit dans ma vie quotidienne mais également sur mes activités en bourse et la construction puis le développement de ce site internet.

L’analyse graphique me permet de suivre des titres et de me positionner ensuite à l’achat dessus. J’utilise principalement la stratégie du breakout avec une congestion du prix. Cela me permet de gérer au mieux mon exposition au risque avec une faible volatilité. J’utilise pour cela un PEA.

Je l’enseigne dans mon livre numérique.

Développez votre capital – Maîtrisez vos investissements

Envie d’aller à l’essentiel sans lire une bibliothèque entière ?

Épargnez des dizaines d’heures de recherche : l’expertise de nombreux livres en 210 pages !

Gagnez du temps dans votre formation, fructifiez votre argent !

Pour mon côté investisseur j’ai adopté une approche totalement différente, je pratique le DCA, cela me permet de lisser le risque dans le temps. Attention de ne pas le faire sur des actifs volatiles comme des actions à faibles capitalisation ou même des actions baissières ou stagnantes à long terme. Le DCA se pratique obligatoirement avec une vision long terme.

Pour ma part je le pratique pour le moment uniquement sur le Bitcoin qui est une crypto monnaie, une classe d’actif différente des actions. C’est un actif certes volatile mais haussier à long terme malgré ses phases cycliques.

J’utilise pour cela l’application Bitstack. Il existe plusieurs modes, celui classique où vous programmez un montant récurrent et puis le 2ième qui utilise le principe de l’arrondi automatique.

Maintenant c’est à vous que je pose la question : Etes-vous un investisseur ou bien un trader ?

N’hésitez pas à me donner votre avis sur la question en commentaire ! 😊

Avant de conclure cet article, j’ai besoin de vous!