Indicateur Stochastique en bourse : Guide complet pour comprendre et utiliser cet oscillateur puissant

L’indicateur Stochastique est un oscillateur fondamental en analyse technique, qui s’appuie sur le principe du momentum pour évaluer la position du prix de clôture d’un actif par rapport à sa fourchette de prix sur une période donnée.

Il permet d’identifier les conditions de surachat et de survente, ainsi que de détecter de potentielles divergences avec le prix.

Comprendre et maîtriser le Stochastique est essentiel pour les traders qui cherchent à anticiper les retournements et à affiner leurs signaux de trading en bourse. »

Nous allons aborder des notions de support et de résistance, de tendance ainsi que des chandeliers japonais. Si tout ceci n’est pas clair dans votre esprit, un petit détour par ces cours dédiés sera une excellente idée.

- Pourquoi utiliser l’analyse technique en bourse?

- La Tendance en analyse graphique

- Tout connaître sur les chandeliers japonais

Les objectifs de ce cours:

- Qu’est-ce que le stochastique?

- Comprendre l’indicateur stochastique

- Comment l’exploiter dans votre trading.

Sommaire

- Indicateur Stochastique en bourse : Guide complet pour comprendre et utiliser cet oscillateur puissant

Dans quelle catégorie se situe notre indicateur technique ?

Je le rappelle il existe 5 catégories : Momentum – Oscillateur – Tendance – Volume et Volatilité.

Le Stochastique est un indicateur technique qui fait partie de la catégorie des oscillateurs et permet de détecter des retournements sur le prix.

1. Qu'est-ce que l'indicateur Stochastique en bourse ?

1.1. Histoire et origine de l'indicateur Stochastique

Avant de rentrer dans le vif du sujet de l’indicateur expliquons le terme « stochastique ».

En science un phénomène stochastique est un phénomène qui ne se prête qu’à une analyse statistique. Celui-ci est le résultat du hasard. A l’opposé, vous trouverez le déterminisme qui relie une cause à conséquence certaine. Un effet stochastique est impossible à prévoir puisqu’une même cause peut déclencher des effets différents. On peut donc simplement lui associer une probabilité de survenue.

Le mot stochastique est dérivé du grec ancien « stokhos » et signifie « but, cible, conjecture ». Il fait référence à une configuration aléatoire autour d’une valeur cible donnée.

L’effet stochastique trouve une application dans une multitude de domaines, des mathématiques en passant par l’épidémiologie ou encore le climat. (Rendez-vous sur cette page de Futura Science qui explique rapidement le stochastique pour chaque domaine)

Développons le domaine qui concerne directement la finance, et plus précisément l’analyse technique en trading. Ici nous exploiterons le stochastique comme probabilité de retournement de tendance pour obtenir des signaux de prise de position.

Le stochastique boursier est un indicateur populaire dans le milieu du trading. Il a été développé par un groupe de traders sur contrat à terme à la bourse de Chicago, sa première présentation date de 1957. De nos jours, seul un nom reste associé à cet indicateur : George Lane, trader, auteur et formateur.

George Lane n’a été qu’un maillon de la chaine au sein de ce groupe en contribuant à ce projet, néanmoins c’est grâce à son travail que cet oscillateur a été rendu populaire et accepté en tant qu’indicateur technique par la communauté.

Il existe en réalité 2 stochastiques : un rapide et un lent. Leurs formules sont assez similaires, nous passerons en revue ces 2 versions dans le chapitre 2 de ce cours.

Leurs objectifs restent identiques :

Mesurer l’élan du prix. L’élan précède toujours le prix. Avant un retournement du prix celui-ci doit ralentir pour pouvoir s’inverser.

Le principe de base de cet indicateur technique est basé sur le principe de momentum, à savoir que le prix peut s’assimiler à un mouvement qui, selon sa puissance, mettra plus ou moins de temps à être modifié.

En effet, le concept qui se cache derrière le stochastique est de considérer qu’il existe un point d’équilibre sur les prix.

Lorsque que les prix s’éloignent trop de ce point ils retracent pour revenir vers cet équilibre.

2. La Construction et le calcul de l'indicateur Stochastique

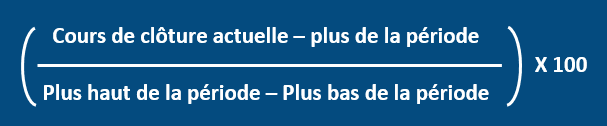

La méthode de calcul de l’indicateur stochastique consiste à comparer le prix de clôture d’un actif à un instant t par rapport au canal des prix les plus hauts et des prix les plus bas sur une période donnée.

Quand le prix est proche du haut du canal, une forte pression acheteuse est présente. Inversement quand le prix est proche du bas du canal, la pression vendeuse est forte.

La méthodologie de l’oscillateur stochastique rapide avec les lignes %K et %D a été décrite en 1957.

Un oscillateur stochastique lent est apparu plus tard au public en 1978, nous étudierons plus loin sa construction.

2.1 Comprendre la formule du Stochastique

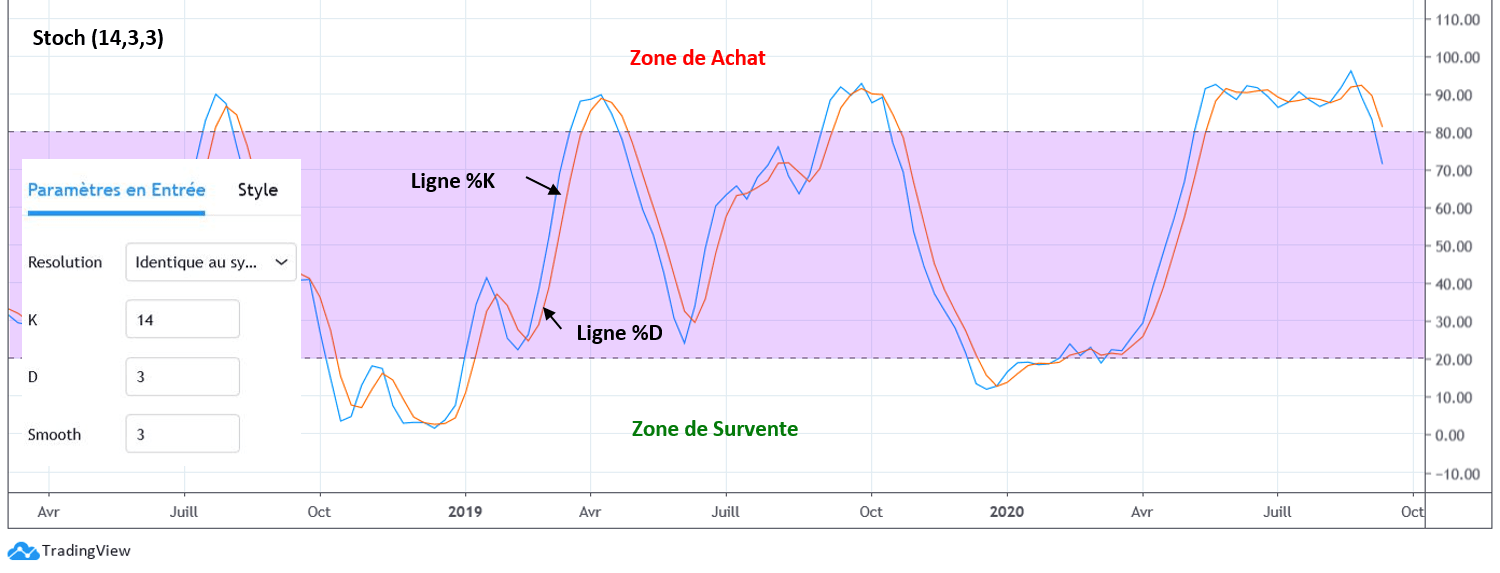

Le cœur de l’indicateur se compose de 2 lignes : %K et %D:

Comme pour les autres indicateurs technique le stochastique utilise 3 paramètres.

- La ligne %K : Le calcul standard se réalise sur 14 périodes.

- %D = moyenne mobile à 3 périodes de %K.

- Le lissage de %K se fait sur 3 bougies.

En utilisant des réglages plus larges vous obtiendrez un Stochastique moins réactif mais plus stable.

En résumé, il faut retenir que :

La ligne « % K » indique si le cours actuel est plus ou moins élevé par rapport au cours le plus bas observé sur une période donnée.

La ligne « % D », correspond à une moyenne exponentielle sur 3 jours de la ligne « % K ».

2.1.1. Les zones de survente et de surachat

L’oscillateur est composé de deux courbes bornées entre 0 et 100 % entre lesquelles elles varient.

Comme pour le RSI, la lecture de l’indicateur s’effectue selon une zone de surachat et une zone de survente, qui selon George Lane se situe à 80 pour les zones de surachat et 20 pour les zones de survente.

Certains traders préfèrent prendre comme valeur 75 et 25.

Lorsque le stochastique évolue dans la zone au-dessus de 80%, le prix est dominé par le consensus haussier.

A l’inverse, lorsque celui-ci évolue sous la zone des 20%, le prix est dominé par le consensus baissier.

2.2 Stochastique Rapide vs. Stochastique Lent : Quelles Différences ?

Le stochastique rapide se caractérise par une sensibilité élevée au niveau de la mesure de la variation du prix. Cette sensibilité accrue accentue les faux signaux. Le stochastique lent a été développé dans le but de corriger cet effet néfaste.

Ce stochastique lent se différencie sur le paramétrage de la ligne %D.

Ces 2 lignes se nomment %DS et %DSS

Pour la version rapide %D est obtenu grâce à une moyenne mobile arithmétique de %K.

- %DS est une moyenne mobile arithmétique %D.

- %DSS est de nouveau une moyenne mobile arithmétique %DS.

Cela ralentira le mouvement de l’indicateur et générera moins de signaux d’achat ou de vente sur le graphique avec comme conséquence une meilleure fiabilité. En retour cela induira une réaction plus lourde aux changements brusques du prix.

3. Comment utiliser le Stochastique dans votre trading ?

Les stochastiques sont basées sur l’idée que pendant un mouvement à la hausse, les prix resteront au niveau ou au-dessus du prix de clôture de la période précédente.

De même, pendant un mouvement de baisse, les prix resteront au niveau ou en dessous du prix de clôture de la période précédente.

Les indicateurs stochastiques sont employés pour déterminer des retournements du prix en bourse, néanmoins leur utilisation doit être précise pour que l’analyse soit correcte.

Il permet de générer d’excellents signaux de trading, pendant les phases latérales les prix passent alors d’un support à une résistance.

En revanche n’utilisez pas le stochastique pour vous positionner lorsque le prix est déjà en forte tendance haussière ou baissière. Dans ce type de configuration il détectera rapidement une zone de surachat ou de survente alors que les prix ne sont qu’au début d’une nouvelle tendance qui vient de se mettre en place.

Pour tout de même utiliser le stochastique pendant les phases de tendance, attendez l’arrivée d’un retracement. Celui-ci peut à ce moment-là vous fournir un signal lorsque le prix termine sa consolidation et repart dans le sens de sa tendance d’origine.

Utiliser les retracements de Fibonacci en trading.

Concrètement nous exploiterons:

- Les zones de surachat – survente

- Les divergences baissières ou haussières

La solution pour des graphiques clairs et des décisions sereines

Fini les graphiques complexes ! Comme pour moi, l’essayer c’est l’adopter : La plateforme qui simplifie vos analyses et transforme votre d’investisseur. »

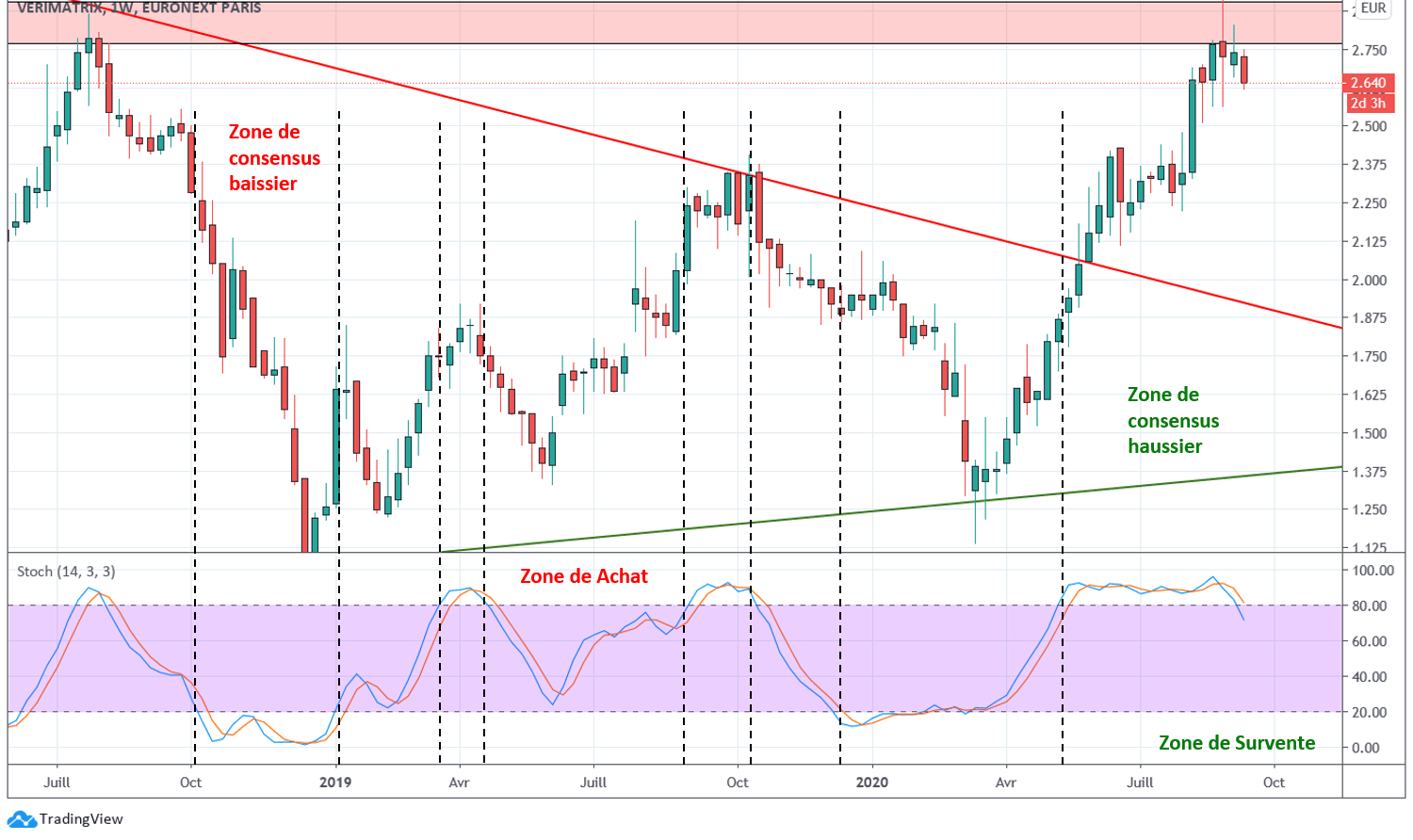

3.1. Trader les zones de survente et de surachat (signal principal)

Lorsque le Stochastique entre en zone de surachat, cela signifie que le prix de l’actif a fortement monté par rapport à ses variations récentes et qu’une baisse des prix est à prévoir.

Le signal de vente intervient lorsque le stochastique quitte cette zone de surachat en passant sous la barre des 70 % ou 80% pour aller en direction de la zone neutre.

Lorsque le Stochastique entre en zone de survente, cela signifie que le prix de l’actif a fortement baissé par rapport à ses variations récentes, et qu’une hausse des prix est à prévoir.

Un signal d’achat intervient généralement lorsque le Stochastique quitte la zone de survente en passant la barre des 20% ou 30 % pour aller en direction de la zone neutre.

Parfois, le stochastique peut rester bloqué pendant plusieurs séances sur les bornes hautes ou basses, confirmant ainsi une inertie dans la tendance en cours.

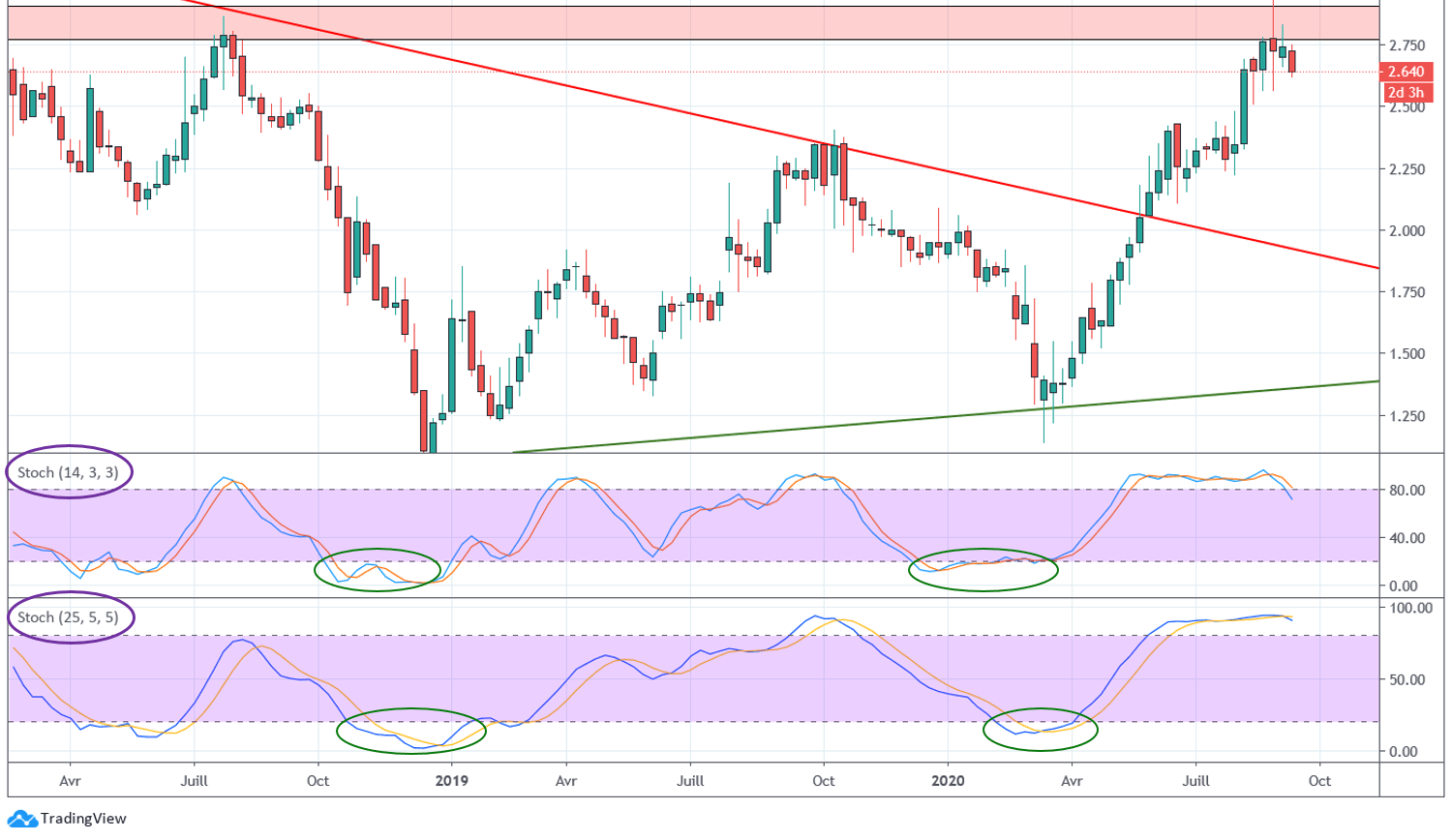

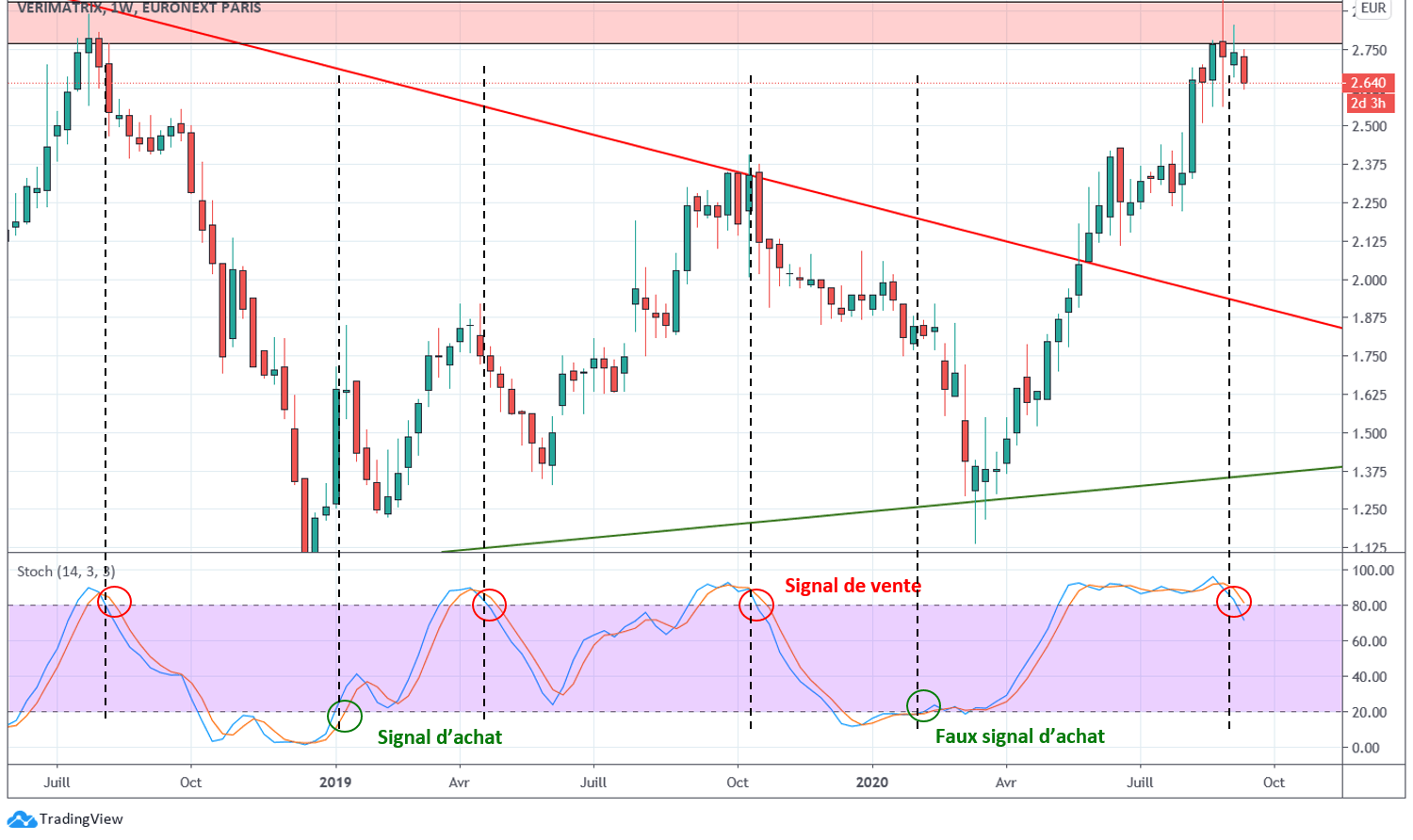

Sur notre exemple nous constatons que le Stochastique donne des signaux fiables. Le seul qui soit un faux signal correspond à la zone du crack de Mars 2020.

Une stratégie plus agressive consiste à prendre en compte comme signaux de trading le croisement de la ligne %K avec la ligne %D dans les zones de surachat et de survente pour anticiper une sortie de zone.

3.2. Détecter et exploiter les divergences avec le Stochastique

Lorsqu’un instrument se trouve dans une tendance haussière ou baissière, le Stochastique peut être utilisé pour indiquer qu’une tendance s’affaiblit en signalant une divergence.

Comment exploiter les divergences en trading?

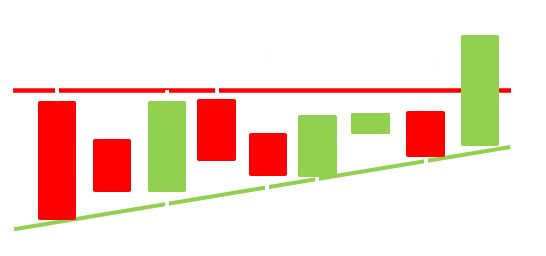

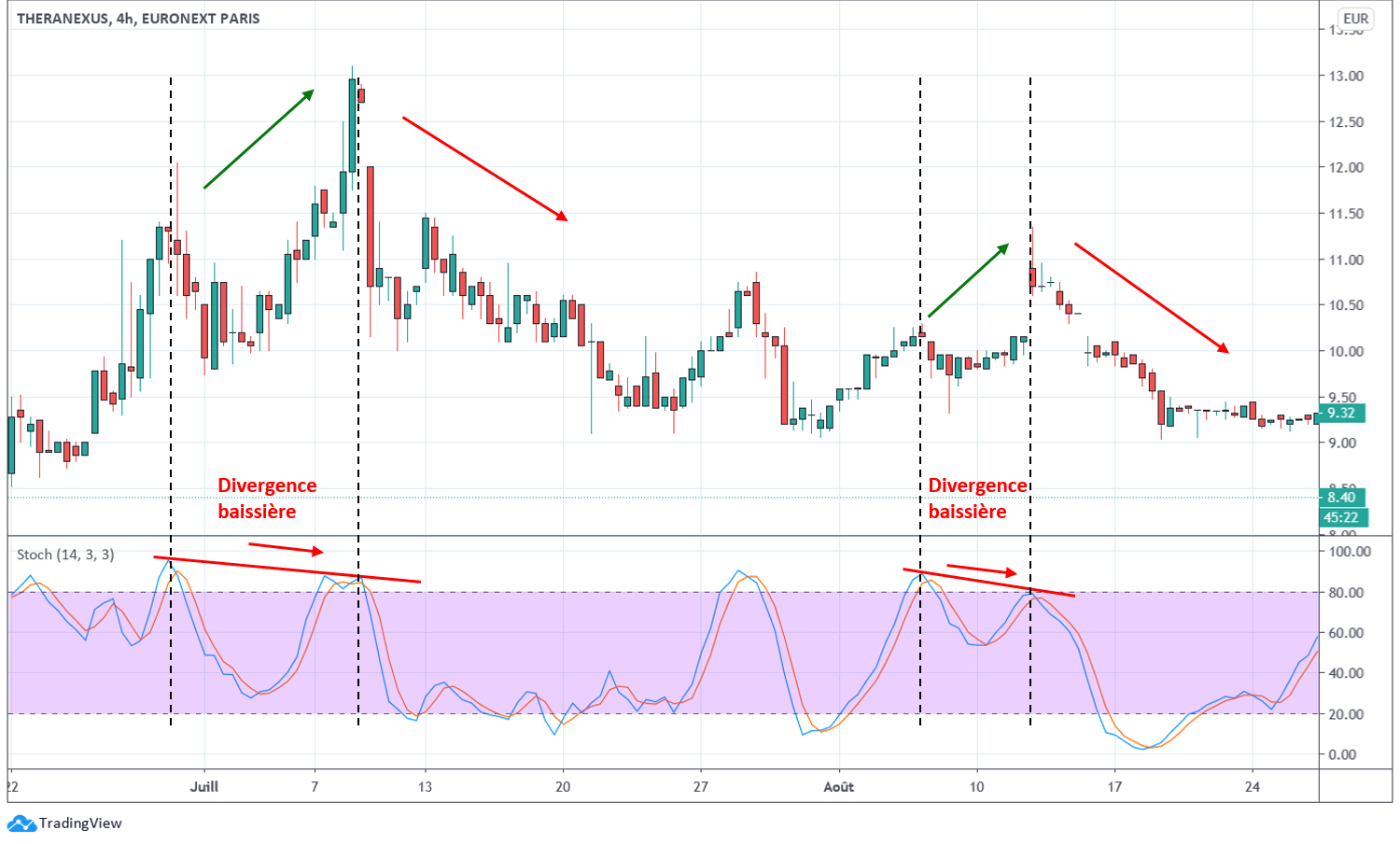

Une divergence baissière se matérialise lorsque les cours atteignent de nouveaux plus hauts alors que la ligne Stochastique ne réussit pas à réaliser des nouveaux plus hauts.

Une divergence haussière se matérialise lorsque les cours atteignent de nouveaux plus bas alors que la ligne Stochastique ne réussit pas à réaliser des nouveaux plus bas.

Il est important de noter que les divergences nous informent sur le fait que la tendance s’affaiblit, mais en aucun cas elles n’indiquent que la tendance a changé.

La confirmation du signal doit venir d’une configuration graphique telle que la cassure d’une droite de tendance par le prix.

Les divergences sont pertinentes avec la stochastique et offrent de bons résultats quand elles interviennent en zone de surachat ou de survente, elles sont alors un signe précurseur de la fin du mouvement

Si le marché est neutre cela signifie qu’il n’y a pas d’essoufflement potentiel. Rechercher des éventuelles divergences sur le graphique n’a plus d’intérêt.

Avant de conclure cet article, j’ai besoin de vous!

Conclusion : Le Stochastique, un oscillateur clé pour le trader

Pour conclure le stochastique peut vous fournir d’excellents signaux principalement lorsque votre actif est dans une phase de latéralisation. Il est possible de l’utiliser en tendance pour détecter un retournement du prix mais vous devrez attendre la fin de la phase de rebond ou de consolidation. Les retracements de Fibonacci pourront être utilisés en parallèle.

Lors de la reprise de la tendance initiale le stochastique pourra vous fournir un signal de prise de position.

Ce signal sera obtenu avec la sortie des zones de surachat / survente ou avec le croisement de ces 2 lignes (%K – %D ou %DS – %DSS).

Ce mode de fonctionnement reste très similaire au RSI.

De même pour les divergences, elles n’offrent pas à elles seules un signal pour une prise de position mais lance une alerte. Ne surveillez les divergences que lorsque les courbes se trouvent dans les zones extrêmes.

Si vous souhaitez détecter un début de tendance, je vous conseille d’utiliser en complément le MACD qui est un indicateur technique de tendance.