Indicateur ATR (Average True Range) : Le guide complet pour mesurer la volatilité en bourse

L’indicateur ATR (Average True Range) est un outil indispensable en analyse technique conçu pour mesurer la volatilité d’un actif financier.

Développé par le célèbre J. Welles Wilder (également créateur du RSI et de l’ADX), l’ATR vous permet de mieux appréhender l’ampleur des mouvements de prix, un facteur crucial pour la gestion de risque et la définition de vos stratégies de trading.

Comprenez comment cet indicateur fonctionne et comment l’exploiter pour affiner vos décisions en bourse.

Je vous recommande de lire ces cours au préalable pour vous familiser avec le principe de l’analyse graphique et les termes techniques que nous utiliserons ici.

- Présentation de l’Analyse technique

- Comment exploiter les indicateurs techniques en bourse?

- Comprendre le jargon boursier avec ce lexique

Les objectifs de ce cours:

- Présentation de l’indicateur ATR

- Comprendre ce qu’il peut vous apporter dans vos investissements

Sommaire

Dans quelle catégorie se situe notre indicateur technique ?

Je le rappelle il existe 5 catégories : Momentum – Oscillateur – Tendance – Volume et Volatilité.

L’indicateur technique ATR est un oscillateur qui rentre dans la catégorie des indicateurs de volatilité.

1. Qu'est-ce que l'Indicateur ATR (Average True Range) ?

1.1 Définition et Origine de l'ATR

Le terme « ATR » est un acronyme anglais, cela signifie « Average True Range » que l’on peut traduire par « plage de moyennes réelles ».

L’ATR est uniquement conçu pour mesurer la volatilité du prix sur un actif. Le prix évolue suivant des phases d’expansion et de contraction, les bandes de Bollinger les représentent très bien en se contractant et s’expansant régulièrement.

Ici l’ATR nous fournira une donnée qualitative en déterminant une valeur numérique de cette volatilité.

L’ATR est un oscillateur dans son mode de fonctionnement. Il sera affiché dans une fenêtre spécifique sous le prix puisqu’il n’utilise pas la valeur du prix directement.

Un tutoriel complet est disponible ici pour insérer facilement un indicateur sur Tradingview.

La solution pour des graphiques clairs et des décisions sereines

Fini les graphiques complexes ! Comme pour moi, l’essayer c’est l’adopter : La plateforme qui simplifie vos analyses et transforme votre d’investisseur. »

Attention ! ne confondez pas la volatilité et la force du mouvement.

La volatilité est le taux auquel le prix change par rapport à la moyenne entre les sommets et les creux du titre.

La force du mouvement fait référence à la puissance de la tendance (haussière ou baissière) en cours sur le titre.

Un titre volatile suivant une unité de temps définie aura un ATR élevé avec une fourchette de prix large. Les bandes de Bollinger, les canaux de Keltner ou encore le canal de Donchian matérialisent visuellement cette volatilité sur nos graphiques.

Nous verrons que suivre cette volatilité sur nos titres en surveillance, nous fournira une information précieuse pour déterminer une nouvelle phase d’expansion à venir sur le titre.

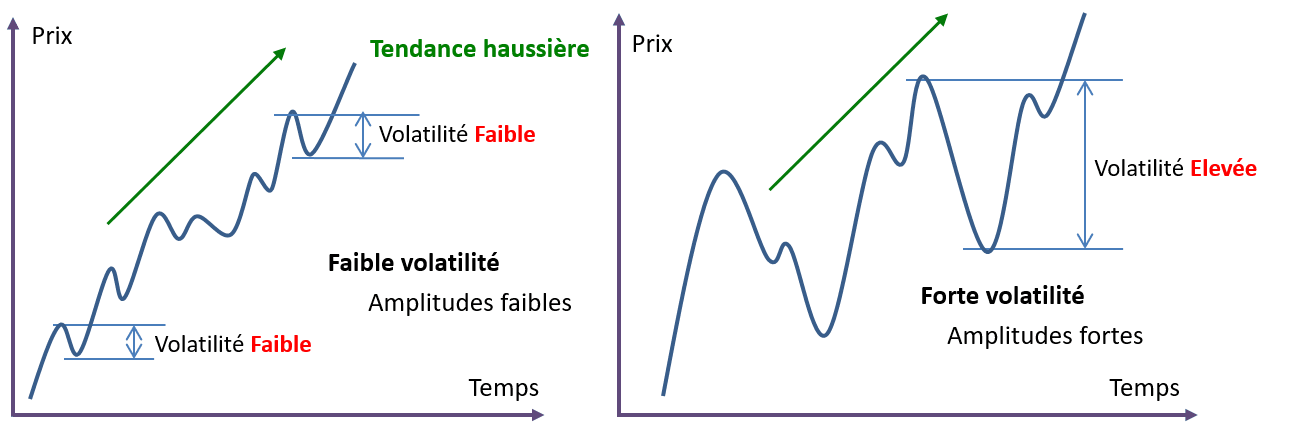

2.1 Différence entre la volatilité et la tendance

Avant de pouvoir l’utiliser, il est important de dissocier les notions de volatilité et de tendance directive (haussière ou baissière) sur le prix.

Pourquoi ?

Parce que le prix peut très bien être en tendance haussière en réalisant des plus hauts de plus en hauts tout en ayant une volatilité faible, donc une amplitude faible.

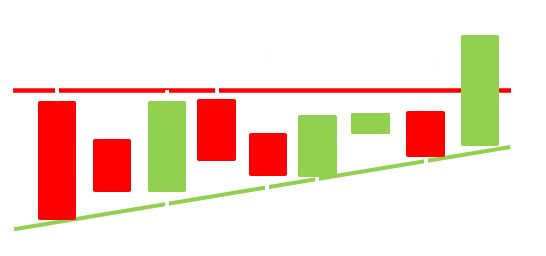

Pour imager la volatilité, voici le schéma déjà présent dans le cours sur les bandes de Bollinger.

Sur nos actifs le prix évolue suivant des phases de volatilité élevée puis des phases calmes où le prix latéralise.

Cette volatilité sert de référence pour mesurer le risque d’un actif. Une volatilité peu élevée engendrera un risque plus faible pour le calcul de notre taille de position. N’oublions pas que ce critère est à la base de notre gestion du risque.

En contrepartie d’un risque faible votre espérance de gain sera également plus faible.

Sur ce schéma le prix évolue à l’horizontal, il latéralise. Il réalise de grande amplitude mais le prix ne progresse pas en valeur dans le temps.

Regardons ce même schéma mais avec cette fois-ci une tendance haussière claire sur le prix.

Dans les 2 cas nous avons une tendance haussière, néanmoins le prix n’a pas du tout le même comportement. Une volatilité forte ou faible n’empêche pas le prix de progresser en valeur.

L’indicateur technique ATR n’est pas un indicateur tendance, celui-ci peut rester bas même avec un prix qui progresse, ou même régresser.

Il est un oscillateur, il sera donc judicieux de surveiller les changements de phases de cet indicateur.

2.2 Calcul de l'Average True Range (ATR)

Le calcul de l’ATR se base sur les valeurs absolues du prix et non des pourcentages de variation. Cela induit donc naturellement une valeur de l’ATR plus élevée pour un titre avec un prix élevé.

L’ATR est semblable à la volatilité historique à l’unique différence que l’ATR utilise une moyenne mobile arithmétique et non exponentielle, ce qui le rend ainsi moins réactif que la volatilité historique.

L’ATR est la moyenne de la plage réelle du prix sur un titre, soit en anglais « l’Average » du « True Range »

Cette plage réelle (True Range) est en valeur absolue, le calcul ne prend pas en compte le signe négatif ou positif.

Elle peut être donnée par la différence entre le plus haut du prix et le prix de clôture pour une période (représentée en chandeliers japonais sur nos graphiques par exemple).

Cependant selon Welles Wilder, pour être représentatif de la volatilité complète du titre l’ATR doit prendre en compte tout écart de prix qui aurait pu se produire durant cette période.

Partant de ce principe, la plage réelle (True Range) pour une période donnée est la plus grande des 3 valeurs suivantes :

- La différence entre le haut actuel et le bas actuel

- La différence entre le haut actuel et la clôture précédente

- La différence entre le bas actuel et la clôture précédente

La formule du True Range est donc :

TR = valeur max [(PH – PB) ; (PH – C) ; (PB – C)] en valeur absolue

C= clôture de la veille

PB= Le cours le plus bas du jour.

PH= Le cours le plus haut du jour.

Pour lisser la courbe de volatilité obtenue ,une moyenne mobile simple à 14 périodes est appliquée, c’est le réglage par défaut de Wilder.

ATR = Somme glissante (TR ; 14 périodes) / 14

Vous obtenez votre ATR si la dernière période actuelle est clôturée. Par exemple, sur une unité journalière avec le calcul de l’ATR en fin de journée après la clôture des marchés actions.

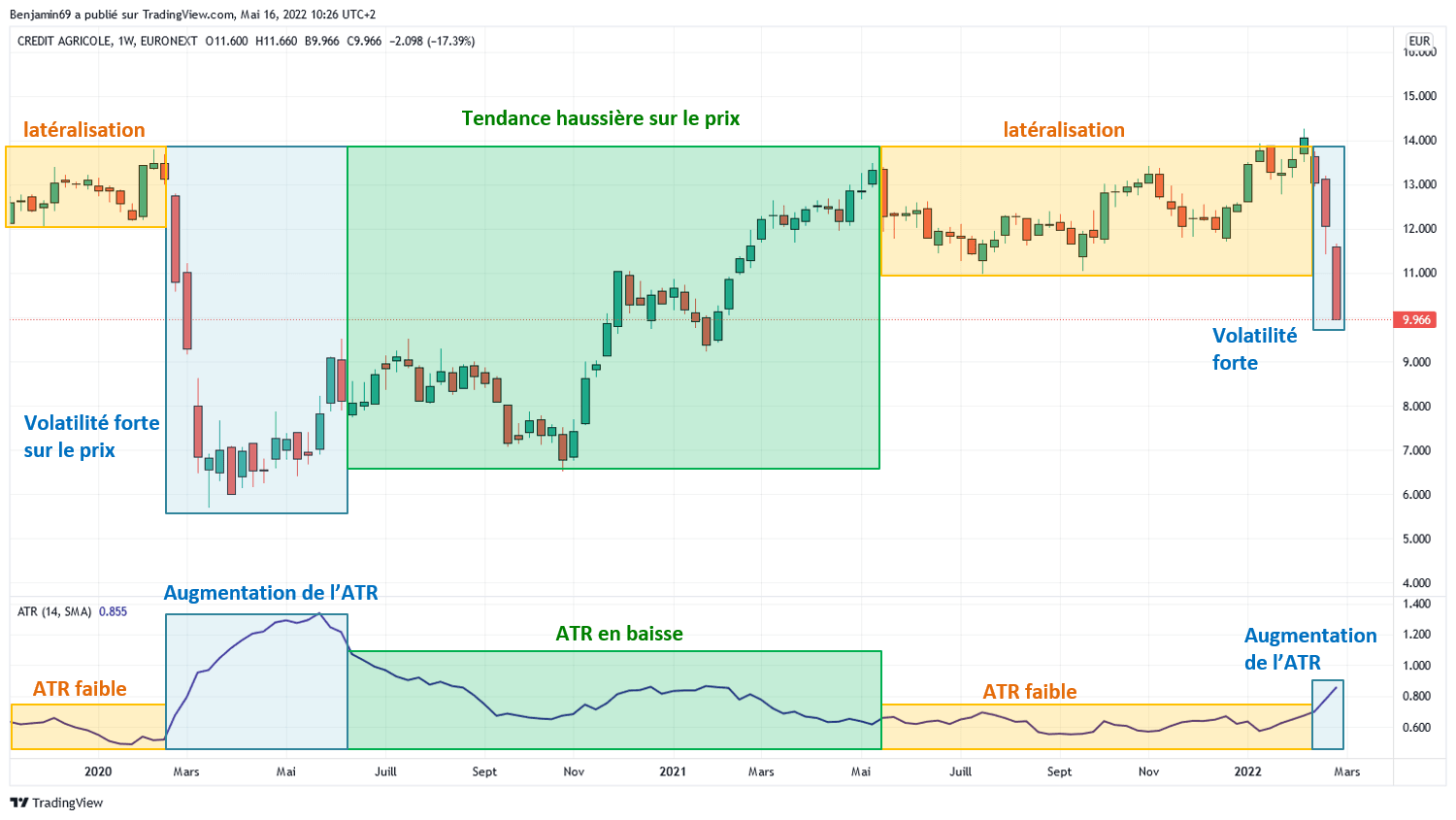

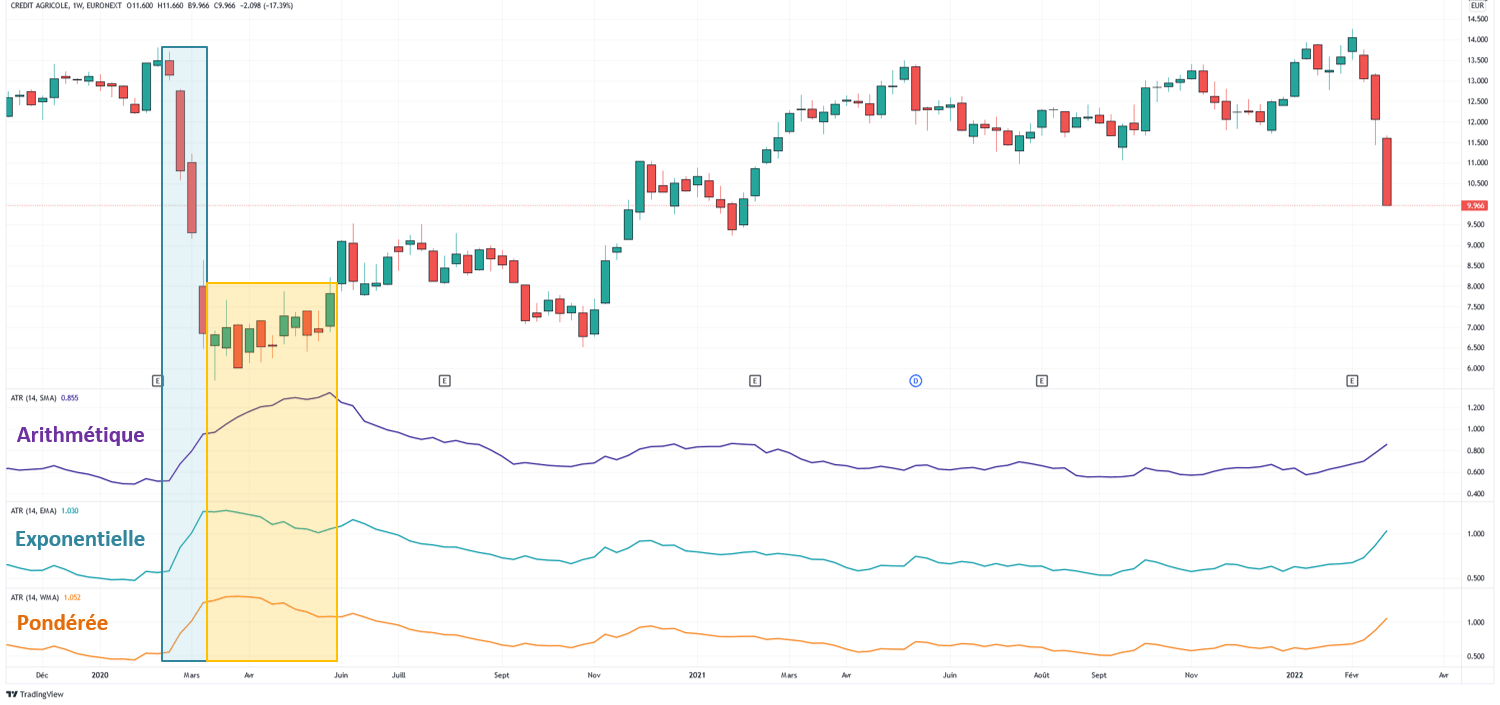

3. Exemple d’évolution de l’ATR avec Crédit Agricole

Observons maintenant le comportement de l’indicateur ATR en parallèle de l’évolution du prix sur un graphique boursier.

L’interprétation de l’ATR est directe.

Celui-ci augmente lorsque la volatilité augmente sur le prix de l’actif et diminue lorsque la volatilité baisse sur le prix.

Voici le graphique du Titre Crédit Agricole en unité de temps hebdomadaire.

Nous sommes sur la plateforme Tradingview, je l’utilise au quotidien. Je la recommande entre autres pour sa qualité et son utilisation sur smartphone.

Ici nous utilisons le réglage par défaut de l’indicateur avec une moyenne de lissage arithmétique sur 14 périodes.

Observons le prix.

Celui-ci oscille entre des périodes de forte volatilité et de faible volatilité.

Pendant les périodes peu volatiles le prix est en range, il latéralise (rectangles jaunes). L’écart entre les plus hauts et les plus bas extrêmes sur le prix se réduit. En parallèle la valeur de l’ATR faiblit également.

La rupture de ce range (rectangles bleus) engendre une brusque augmentation de la volatilité. L’ATR réagit à cette augmentation en bondissant.

Sur les périodes suivantes, le prix latéralise de nouveau mais l’ATR nous indique que la volatilité reste élevée.

Ensuite le prix latéralise puis entre en tendance haussière, néanmoins l’ATR est en baisse. Ce que nous indique ici l’ATR c’est que cette hausse se réalise de manière régulière, avec des consolidations intermédiaires mais sans pic de volatilité puisque celui-ci ne fait que régresser pendant cette phase.

Pour tout connaître de l’utilisation de l’ATR dans vos investissements quotidiens, rendez-vous sur l’article dédié.

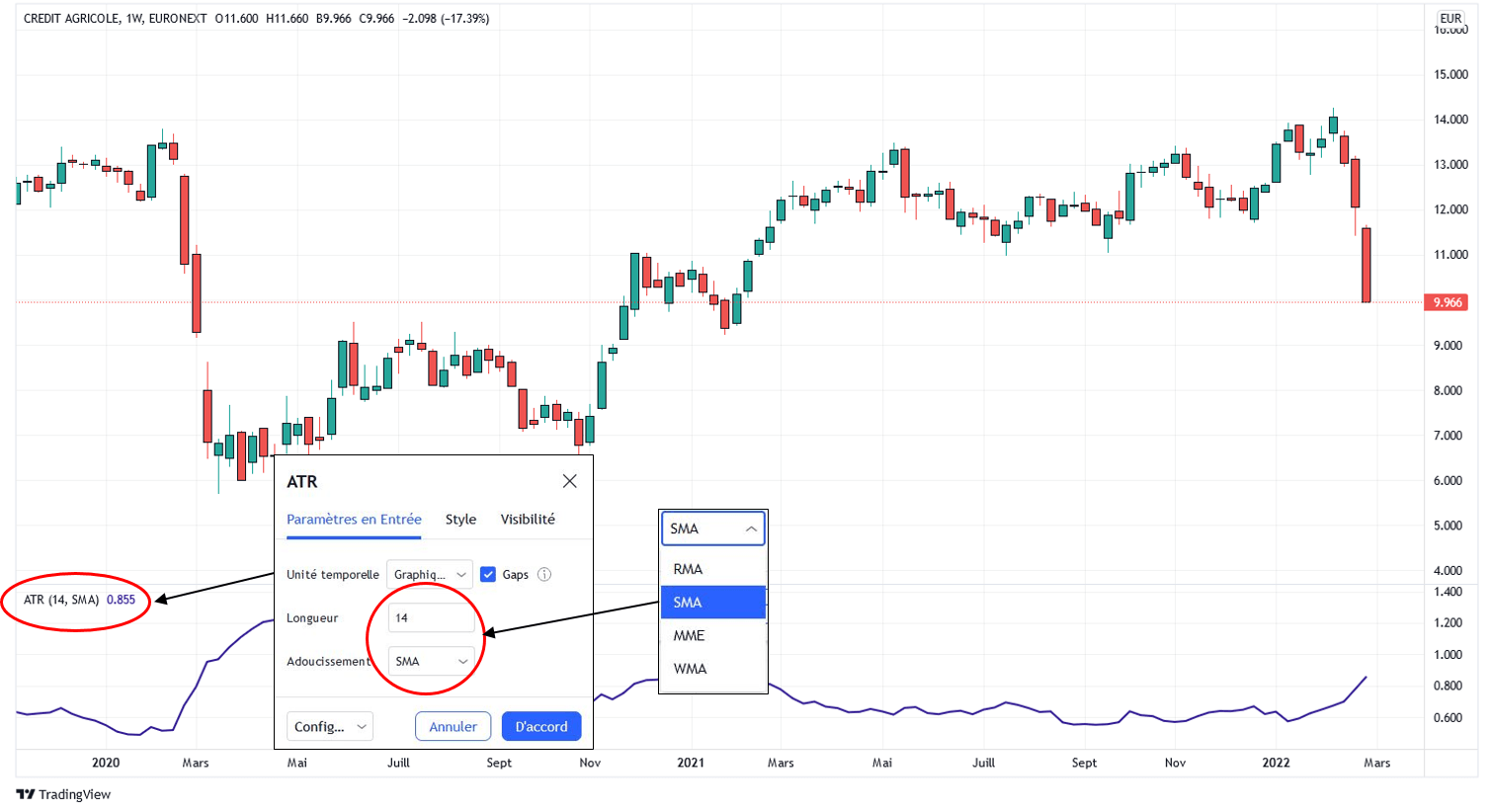

3.1 Différents types de moyennes de lissage

Le réglage par défaut de l’indicateur technique ATR utilise une moyenne mobile simple (arithmétique) pour lisser le True Range (TR).

Comme nous l’avons déjà vu dans le cours sur les moyennes mobiles, il existe d’autres types de moyennes comme la moyenne exponentielle ou pondérée.

L’avantage de ces moyennes est leur réactivité, elles donnent plus d’importance aux valeurs récentes du prix en appliquant un coefficient.

Pour tout comprendre dans le détail, lisez ces articles sur les moyennes mobiles en bourse.

Observons le comportement de l’ATR en appliquant une moyenne mobile exponentielle.

Pour paramétrer l’ATR, Tradingview permet d’ajuster le nombre de périodes de lissage, par défaut elle est fixée sur 14, le réglage historique de J. Welles Wilder.

Vous pouvez également changer le type de moyenne et choisir une moyenne mobile exponentielle, pondérée ou courante.

Pour la 1er période de forte volatilité les ATR bondissent en même temps, néanmoins celui calculé avec la moyenne simple continue d’augmenter alors que les 2 autres se stabilisent en même temps que le prix.

L’ATR basé sur les moyennes mobiles exponentielles et pondérées est plus réactif et redescend rapidement après le pic de volatilité sur le prix.

Avant de conclure cet article, j’ai besoin de vous!

Conclusion : L'ATR, un allié pour la gestion du risque

En somme, l’indicateur ATR (Average True Range) est bien plus qu’une simple ligne sur un graphique.

C’est un outil puissant pour mesurer la volatilité des marchés, vous permettant ainsi de mieux comprendre les mouvements de prix et d’évaluer le risque potentiel.

Essentiel pour le placement de stop-loss et l’adaptation de vos tailles de position, l’ATR vous offre une vision plus objective de l’environnement de marché.

Comprendre son calcul et son interprétation est la première étape.

Pour aller plus loin et transformer cette connaissance en actions concrètes dans votre trading, nous avons préparé un guide détaillé sur l’application pratique de l’ATR.

Passez à l’action : Apprenez à exploiter l’ATR dans vos stratégies de trading !

Découvrez comment utiliser concrètement l’ATR en combinaison avec d’autres outils pour optimiser vos décisions :

Cet article complémentaire vous fournira des stratégies d’utilisation de l’ATR, des exemples concrets pour le placement de vos ordres, et vous montrera comment il peut s’intégrer efficacement à votre boîte à outils d’analyse technique. »

Ce cours vous a été utile? Si oui, n’hésitez pas à le partager! Une question? J’adore la critique constructive, je vous encourage à la poser!