Comment tenir un journal de trading?

Abordons un élément essentiel (encore un) du trading.

Comment tenir un journal de trading / investissement?

Sans lui aucune planification ni analyse ne peut être faite sur ses investissements / son trading.

La plupart des articles que l’on trouve sur internet se contente d’utiliser le journal de trading avec une simple liste de positions pour une analyse rapide mais sans réelle utilité.

Se cantonner seulement à ce paramètre, c’est en omettre un autre tout aussi important. Avant de pouvoir clôturer et analyser une position gagnante ou perdante, encore faut-il l’avoir prise dans de bonnes conditions.

Une analyse graphique et/ou une analyse fondamentale en fonction de votre unité de temps, sont des préalables indispensables pour dimensionner et protéger votre future position.

L’article que j’ai écrit sur le money management répond précisément à ce besoin.

Pour comprendre cet article en profondeur je vous conseille donc fortement de le lire en 1er.

Le journal de trading est le support pour mettre en application votre money management dans son utilisation quotidienne.

Voici la réelle utilité du journal de trading :

- Déterminer son risque

- Dimensionner sa position

- Simuler la prise de position d’un trade

- Suivre ses positions ouvertes

- Posséder un historique détaillé de vos trades

- Mesurer sa performance

Cet article décrit la dernière version en date pour le printemps 2023. Celui présentant la version 2020 reste disponible ici.

1. Pourquoi utiliser un journal de trading?

Le journal de trading est le reflet de votre implication dans votre trading. Vous devez connaître ce principe que l’on peut appliquer à n’importe quel domaine, et bien entendu à celui du trading,

Notre quête d’apprentissage n’est jamais terminée.

En établissant un suivi régulier, rigoureux, mais attention, simple de vos investissements / trading, vous obtenez des informations primordiales sur votre processus de décision et votre état émotionnel.

Votre but ?

Traquer sans relâche vos points faibles. Il est primordial que vous pratiquiez l’amélioration continue, être sur une pente ascendante. N’oublions pas vos points forts, il est toujours bon d’avoir une vision sur eux.

Ne faite pas l’erreur de prendre ce journal simplement pour une aide de débutant. Bien au contraire, un trader/investisseur confirmé l’utilise au quotidien, c’est le socle de sa stratégie de trading et de sa gestion du risque sur les marchés.

1.1 Comment tenir un journal de trading ?

La grande question à laquelle on va répondre est :

Comment mettre en application votre gestion du risque ?

Je vais utiliser pour cet article un modèle de journal que j’utilise au quotidien. Il sera mon socle pour les explications. Il n’y a pas de modèle meilleur qu’un autre, le trader le personnalise à son gout et suivant sa propre utilisation.

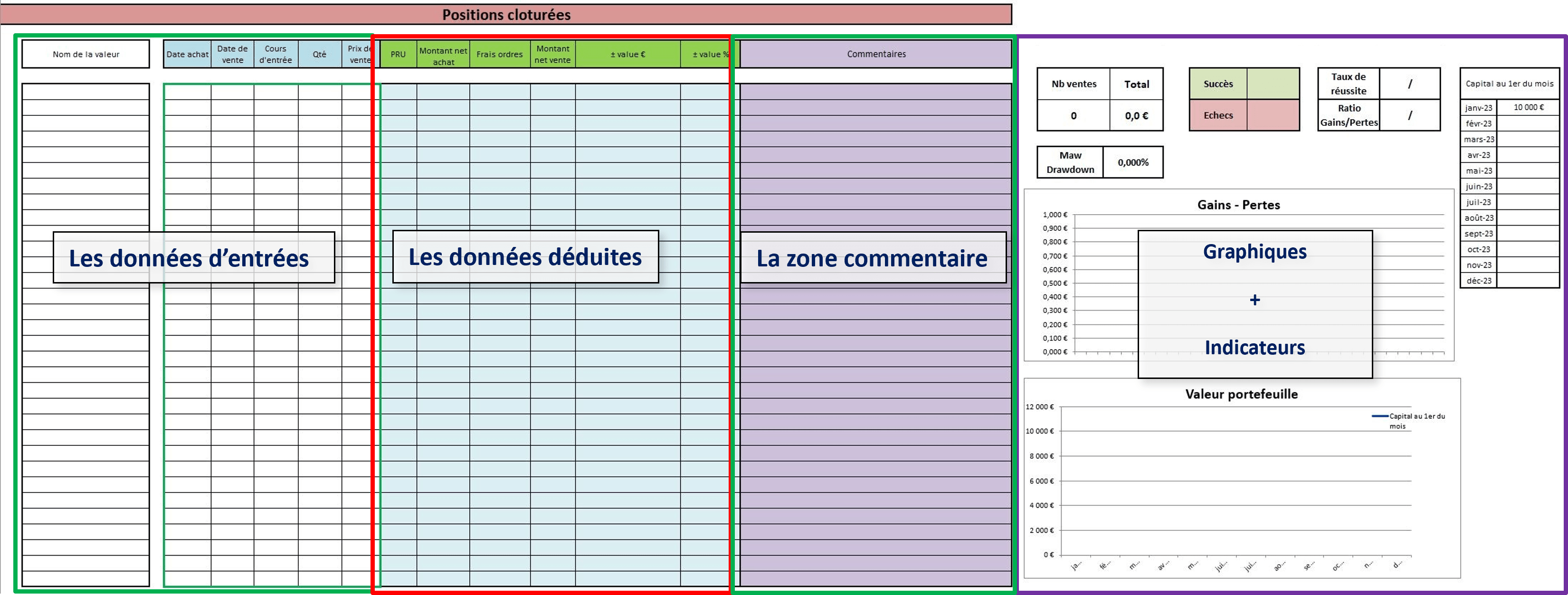

Néanmoins voici les 3 grandes parties qu’il doit comporter :

- 1 Un simulateur de dimensionnement de position

- Ses positions en cours

- Ses positions clôturées : Historique + Analyse

Une règle élémentaire que je répète souvent est à respecter :

De la simplicité !

Votre journal de trading doit pouvoir être utilisé par un enfant de 6ième.

En clair, vous devez pouvoir l’utiliser au quotidien avec une facilité déconcertante.

Son but est de tracer vos positions, si vous prenez un temps fou pour réaliser ces opérations basiques, vous ne tiendrez pas ce journal dans la durée. Tout son bénéfice s’évaporera.

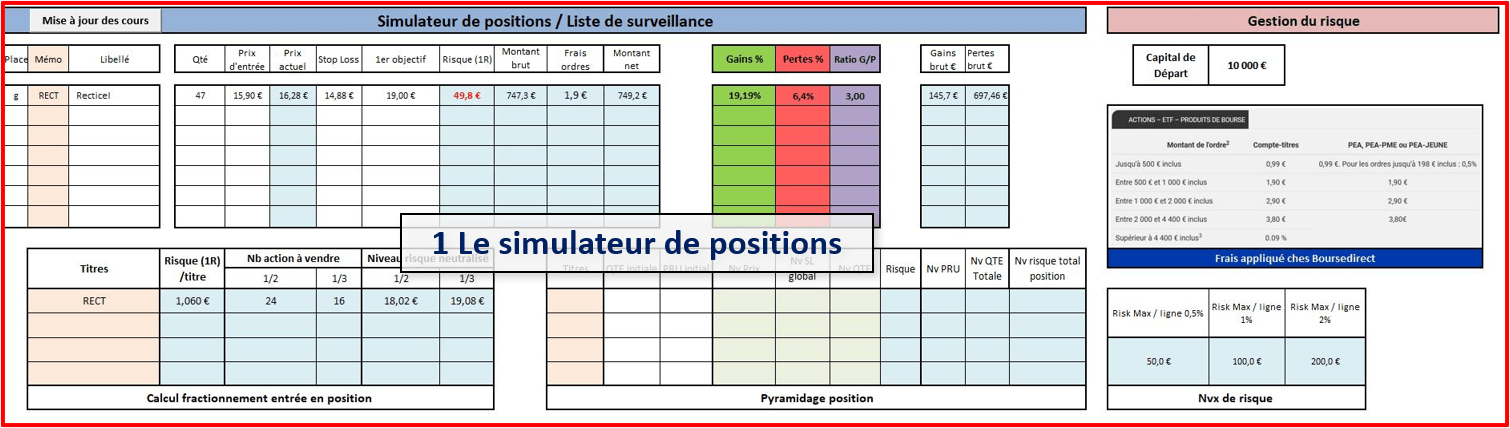

2. Le simulateur de positions

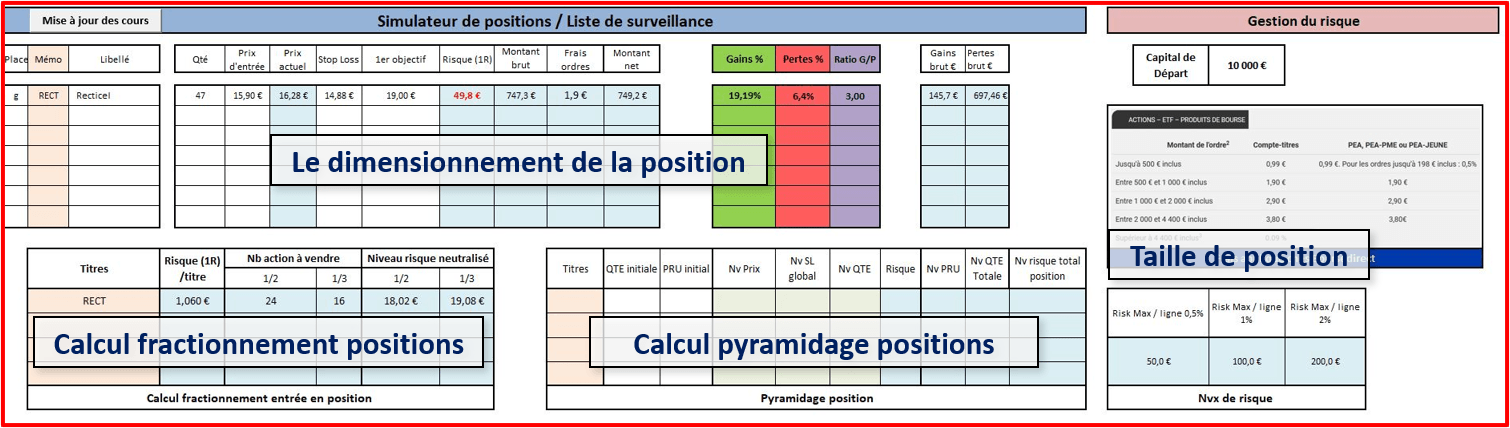

Le simulateur de positions a évolué de manière conséquente avec la version 2023.

- Vous retrouvez la zone de simulation pour le dimensionnement de la future position.

- La zone où vous définissez la valeur de votre position en fonction de la valorisation de votre compte.

- La zone où vous pourrez calculer votre nouveau PRU lors d’un renfort de position.

- Nouveauté 2023: Calculez le fractionnement de votre position en fonction de votre risque.

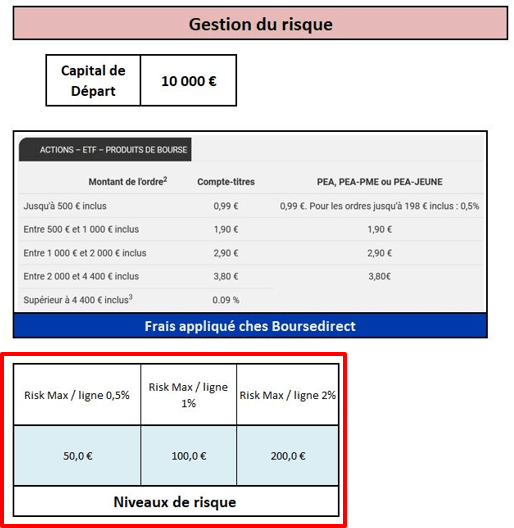

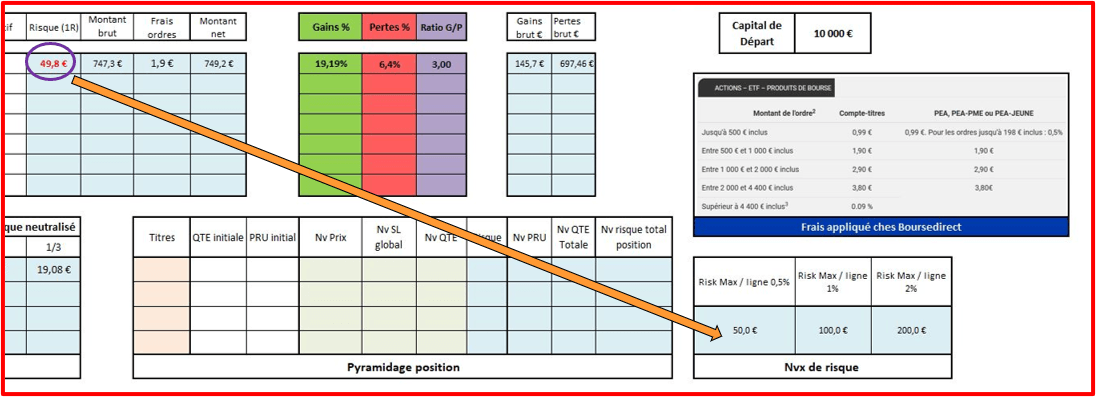

2.1 Votre capital initial de départ

Tout d’abord, avant de commencer le calcul du risque que vous prenez, vous devez déterminer les différents montants en fonction de votre capital initial. Ici nous avons en exemple un capital initial de 10 000€.

Suivant mon utilisation, 3 risques différents sont possibles pour le même capital initial.

Ainsi suivant le contexte de marché, votre risque sur chaque position sera :

- De 50€ si vous désirez risquer 0.5% de votre capital.

- De 100€ si vous désirez risquer 1% de votre capital.

- De 200€ si vous désirez risquer 2 % de votre capital.

Vous pouvez tout à fait modifier ces valeurs, le raisonnement sera le même.

Si vous souhaitez mettre en place une gestion du risque à toute épreuve vous pouvez mettre en place les valeurs 0.25% et 0.5% du capital uniquement. Sachez tout de même que 1 et 2% de risque par position est déjà important.

Ces valeurs évolueront dans le temps en fonction de la valorisation de votre portefeuille. Si celle-ci par exemple double, la valeur de votre risque doublera également.

N’oubliez pas également de prendre en compte vos frais de courtage pour l’achat et la vente de vos titres. Suivant le montant de vos ordres, ceux-ci peuvent devenir non négligeables en grevant votre performance de plusieurs %.

Les frais appliqués sont ceux de Boursedirect.

2.2 Le dimensionnement de votre position

Le préalable indispensable avant d’utiliser le simulateur de positons est d’avoir sélectionné un actif dans une configuration graphique en accord avec votre stratégie de trading.

Pour exploiter une stratégie basée sur les breakouts je vous conseille mon livre numérique.

Je le rappelle, vous n’entrez jamais au hasard sur une position. Vous devez toujours connaitre le montant que vous serez prêt à perdre si le trade ne prend pas la direction voulue.

L’analyse technique avec l’identification des supports et des résistances vous permet de déterminer vos niveaux d’interventions et d’invalidations.

Vous obtenez 3 zones.

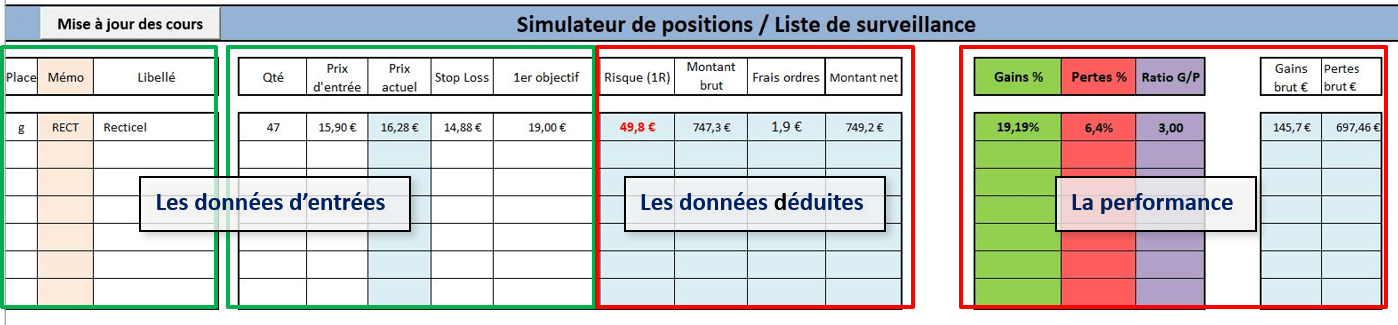

2.2.1 Les données d’entrées

Votre journal de trading doit comporter ces 5 paramètres de base. Ils sont à la base de votre future gestion du risque et vous avez le total contrôle sur ces valeurs.

- La quantité

- Le niveau d’entrée

- Votre niveau d’invalidation : stop loss

- Votre 1er objectif graphique

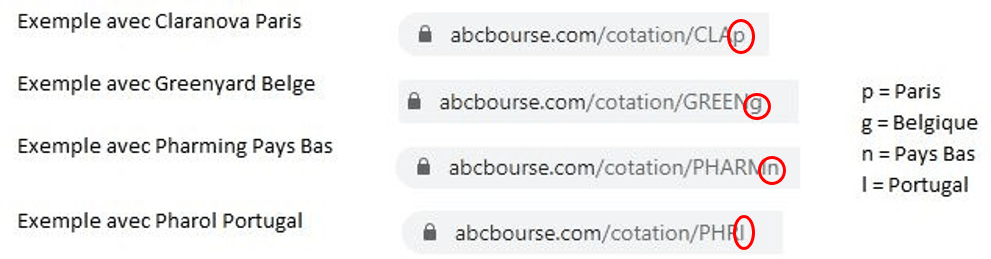

La mise à jour des cours se réalise grâce à une macro mise en place avec la version 2020.

Nous avons 3 colonnes distincts pour renseigner les caractéristiques de la valeur.

- Une colonne « Place»

- Une colonne « Mémo »

- Une colonne « Libellé »

Attention pour les 2 1eres colonnes il est important de bien respecter les majuscules et les minuscules.

Pour la colonne « Place », c’est une minuscule à mettre. Chaque place de marché sur Euronext à sa lettre.

Voici une capture d’écran du site ABC Bourse où les cours sont récupérées.

Pour la colonne « Mémo » vous entrez cette fois-ci le code mnémonique de la valeur. Par exemple pour Claranova cela est CLA en majuscule, Pharming group -> PHARM…

Prenez bien le code présent sur le site ABC Bourse. La plupart du temps les codes sont identiques sur tous les sites, mais cela m’est arrivé qu’un code soit différent. Celui-ci doit être identique pour que la macro dans le journal fonctionne.

Lorsque vous simulerez une prise de position, en cliquant sur « Mise à jour des cours » la valeur du prix actuel affiché dans la colonne « Prix actuel » sera mise à jour. La démarche est identique pour le libellé du titre.

2.2.2 Les données déduites

Ces colonnes se remplissent automatiquement, ne supprimer surtout pas les formules à l’intérieur !

Vous en déduirez ainsi la valeur de votre risque en fonction du nombre du nombre de titre ainsi que de vos différents niveaux rentrés aux préalables.

Celui-ci doit être en accord avec la valeur que vous avez dans la zone capitale de départ.

Dans l’exemple la valeur calculée de 49.8€ correspond bien au 50€ pour 0.5% du capital.

Vous obtenez également :

- Le montant brut

- Le montant des frais pour le passage d’ordre

- Le montant net (prend en compte les frais de courtage).

La colonne ordre est paramétrée dans le modèle que vous avez pour les frais pris par Boursedirect, mon courtier actuel. Ces frais sont stables dans le temps et me conviennent.

La formules dans cette colonne sera à modifier en fonction de vos propres frais pour coller à la réalité.

Attention elle apparait également dans la colonne « frais d’ordre » pour les positions en cours et les positions clôturées.

Le montant réellement utile est le montant net. Le brut est simplement là en guise d’information. Cela permet tout de même de quantifier l’impact de vos frais de courtage.

2.2.3 La performance

Mesurer et connaître la performance de votre futur trade est fondamental. Cela se fait grâce au niveau du stop loss que vous avez rentré, ainsi que le niveau de votre 1er objectif graphique.

Vous connaitrez ainsi :

- Le gain que vous obtiendrez

- La perte que vous occasionnera cette position.

Vous noterez bien le terme que j’utilise.

Je ne parle pas de perte subie mais simplement la perte que cela vous occasionnera.

C’est la différence entre réaliser la démarche pour maîtriser sa position et simplement l’espoir que celui-ci montera.

Ces 2 valeurs vous permettront de calculer votre ratio Gains/Risques.

Choisissez des configurations graphiques ayant un ratio au minimum supérieur à 2. Cela veut dire que pour un risque pris de 1, vous gagnerez 2.

Pour cet exemple, nous sommes ici sur une sortie de position complète mais vous pouvez très bien effectuer une sortie partielle.

Quoi qu’il en soit, garantissez-vous que votre future position est une espérance de gain suffisante pour prendre en compte les aléas d’entrée et de sortie de position.

Suivant la liquidité du titre il peut y avoir une différence entre le niveau que vous avez programmé et celui qui est exécuté, pareil pour la sortie.

Par expérience je vous conseille de vous focaliser sur l’aspect % de votre trade et non uniquement sur la valeur en €.

Pourquoi ?

Toujours dans l’optique de combattre nos biais psychologiques, j’en parle longuement dans mon propre livre numérique, strictement personne n’est à l’abris, croyez-moi !

2.3 Les outils avancés

Abordons maintenant 2 outils qui peuvent s’utiliser en complément, ils ne sont obligatoires.

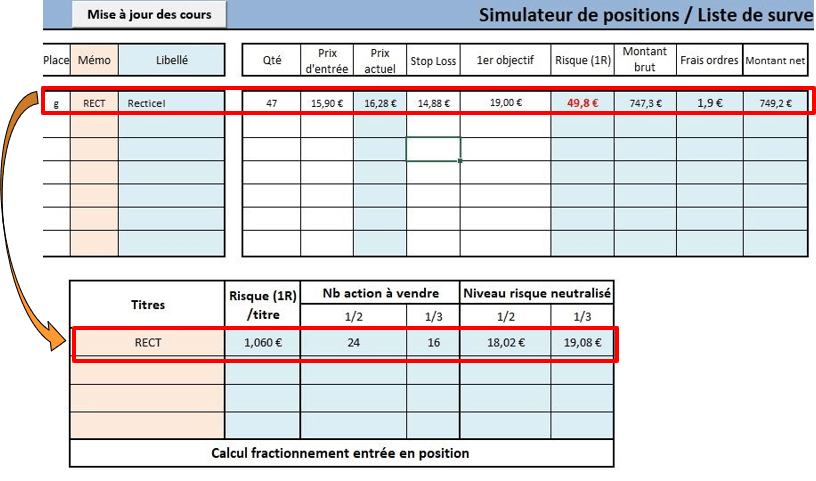

2.3.1 Calcul de fractionnement de l’entrée en position

Cet outil est une nouveauté de l’édition 2023. Il permettra de déterminer le nombre d’actions à vendre en fonction de la répartition que vous choisirez lorsque le prix atteindra un certain niveau.

Cette répartition peut être de ½ ou alors 1/3.

- ½ signifie que vous souhaitez vendre une 1ère partie de votre position et garder l’autre partie.

- 1/3 signifie que vous souhaitez vendre seulement 1/3 et garder les 2/3 restant.

Le constat est le suivant : Vous souhaitez vendre une partie de votre position pour neutraliser votre risque pris initialement sur cette position.

Pour cela les 4 lignes du tableau de fractionnement sont liées au 4 1ères lignes du simulateur de position, cela permet de récupérer notamment la valeur du risque que l’on déduit ensuite pour la colonne du risque par titre.

Ensuite en fonction de notre niveau d’entrée si l’on souhaite neutraliser notre risque avec un ratio de ½ cela nous donne pour l’exemple 24 titres à vendre quand le prix atteindra le niveau des 18.02€.

Une 1ere partie sera ainsi vendue, l’autre partie que nous conserverons pourra ainsi continuer de d’évoluer sereinement. Même si notre stop venait à être touché notre moins-value serait compensée par la sortie en plus-value de la 1ère.partie.

Au final nous sortirions à l’équilibre sans gain certes, mais surtout sans moins-value puisque le risque a été géré.

Ce tableau est utile dans ce but. Le principe est le même avec le ratio 1/3, simplement pour neutraliser notre risque sur 1/3 de la position nous sortons 16 titres à 19.08€. Cela permet de conserver plus de titres que le ratio ½ si le titre continue sa progression.

A noter que pour le moment les frais d’ordres ne sont pas inclus dans la formule.

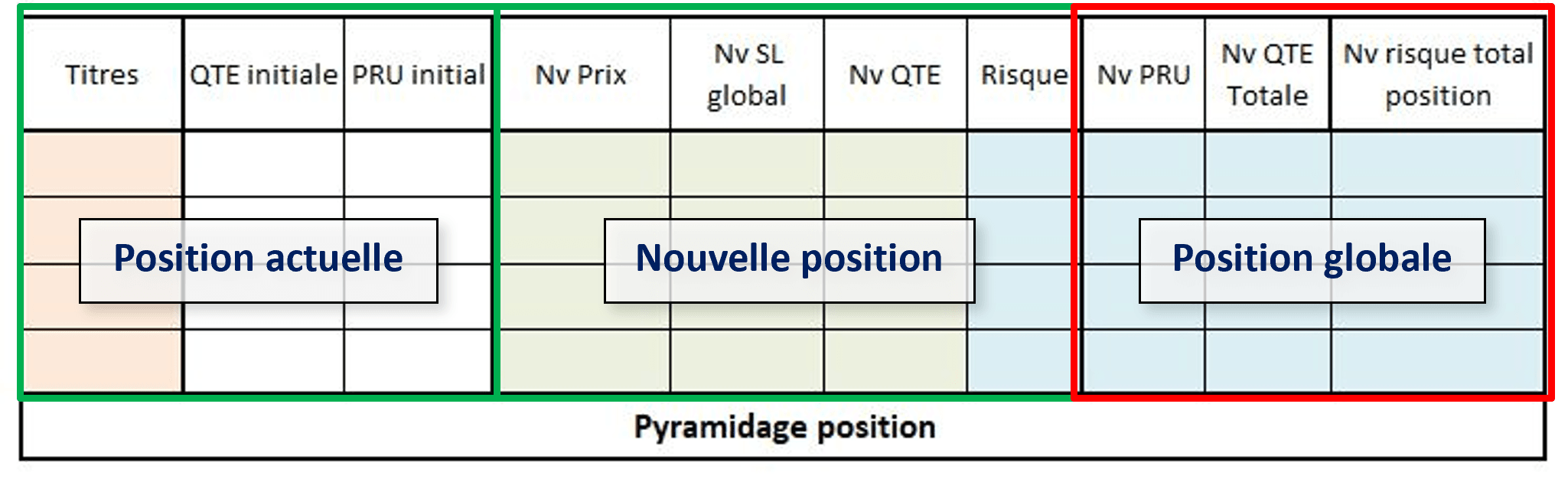

2.3.2 Calcul d’un nouveau PRU sur une position existante (nouveauté 2020)

Cet espace a été mis en place avec la version 2020, elle découle d’un besoin que j’ai régulièrement : Celui de connaître (ou d’estimer) mon nouveau PRU lorsque je renforce une position.

J’aime connaître mon nouveau PRU à l’avance, indépendamment de ma gestion du risque pour déterminer le niveau sur lequel celui-ci se trouvera. Il est judicieux de positionner son nouveau PRU juste sous un support.

Pour cela la variable d’ajustement sera la nouvelle quantité à acquérir.

Le tableau a été refait en intégrant la valeur du risque de la nouvelle position et le risque global après le pyramidage. Il est indépendant des autres tableaux.

Celui-ci comporte 4 lignes pour pouvoir le cas échéant faire l’exercice sur 4 valeurs en parallèles. Vous rentrez les informations dans les colonnes « position actuelle » en reprenant les valeurs de quantité et votre PRU actuel que vous avez dans « position ouverte »

Vous ajoutez ensuite vos nouvelles valeurs de prix, quantité. Il est important de renseigner votre nouveau niveau d’invalidation puisque celui-ci permet de calculer le risque sur cette nouvelle position.

Enfin dans « Position globale » vous obtenez votre nouveau PRU, nouvelle quantité et le risque global pour les 2 positions réunies avec le nouveau SL global.

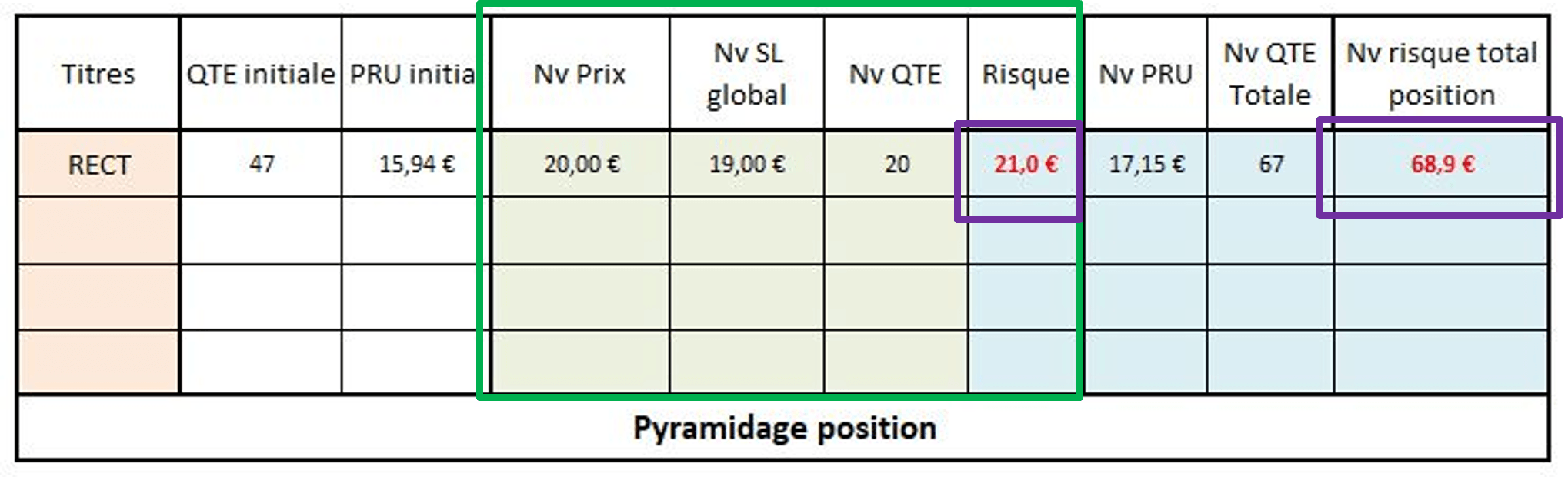

Voici un exemple :

J’ai repris la valeur qui était présente dans le simulateur. Avec cette nouvelle position j’ai un risque de 21€ ce qui est largement acceptable.

Sur mes 2 positions additionnés j’ai maintenant un risque de 68.9€ pour 67 titres avec un SL sur les 19€

Attention cela ne prend pas en compte une sortie partielle pour neutraliser le risque, la quantité initiale est toujours à 47.

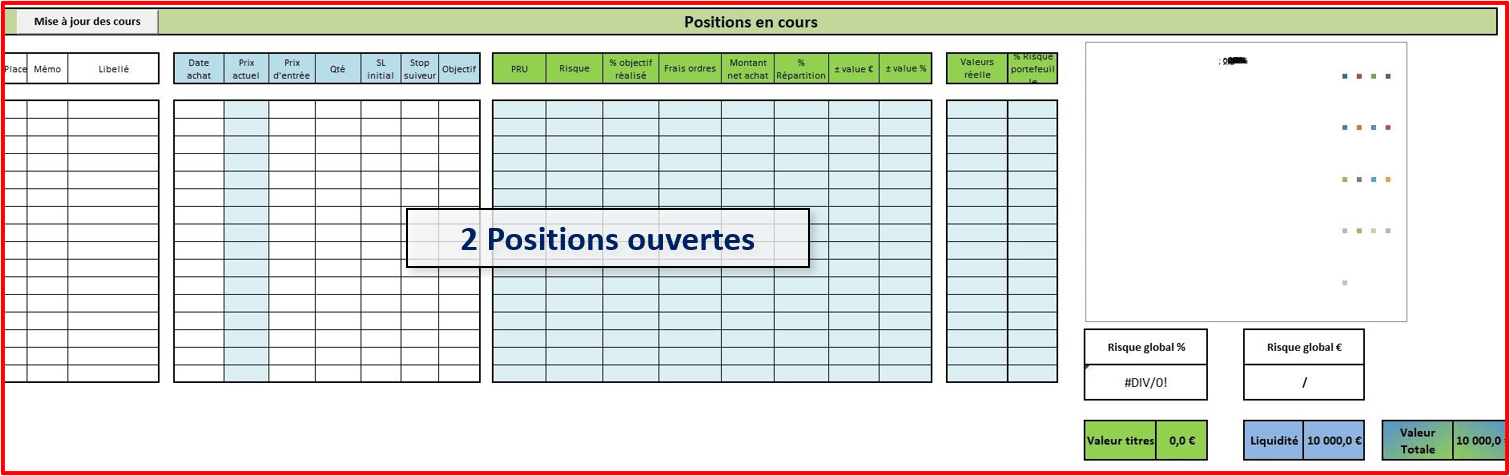

3. Les positions en cours

Votre ordre a été exécuté totalement. Votre position change de statut puisque vous l’avez effectivement en portefeuille.

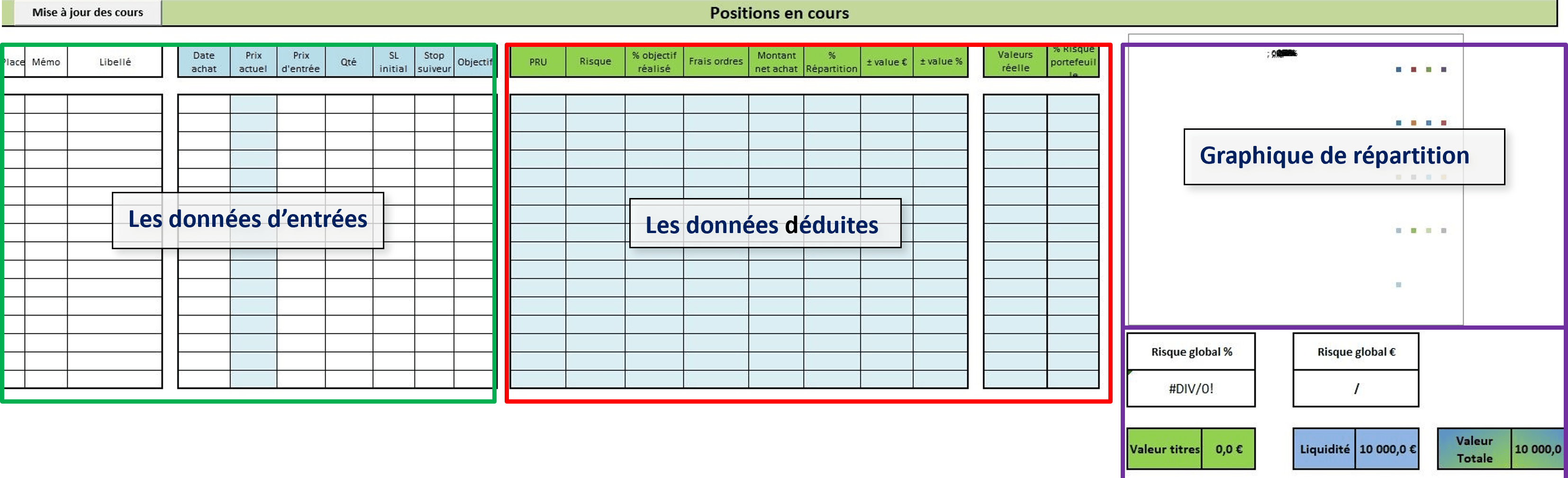

Vous retrouvez 3 grandes zones :

- Les données d’entrées de votre titre

- Les données déduites

- Le graphique de répartition avec la valeur de votre portefeuille et le montant des liquidités disponibles.

3.1 Les données d’entrées

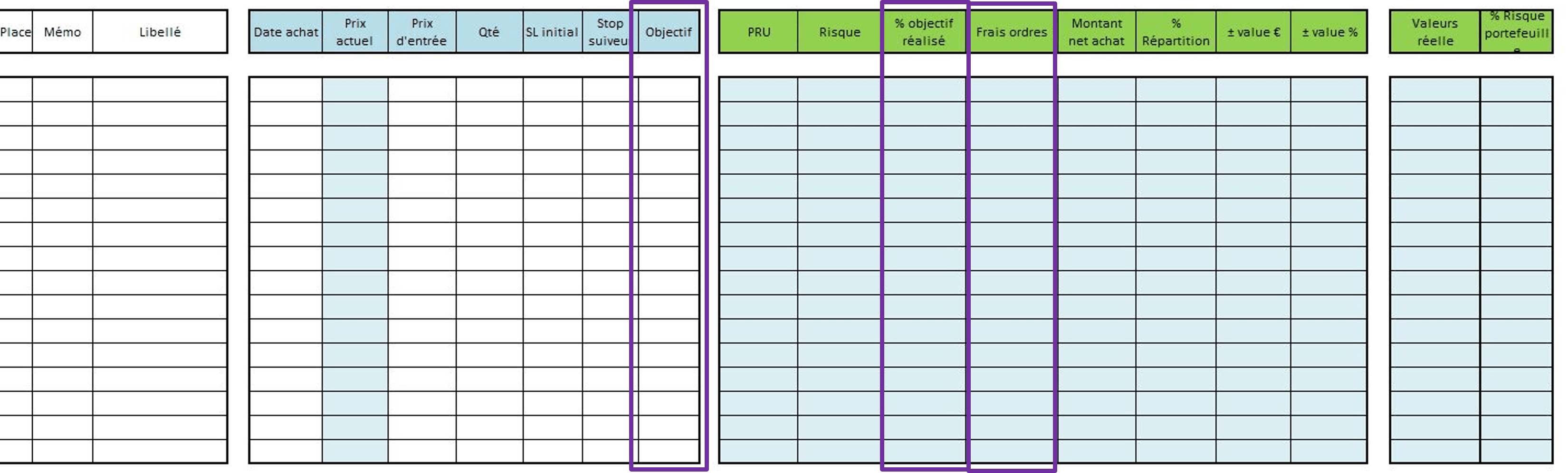

Vous retrouvez ici vos 5 paramètres de base. Un 6ième paramètre intervient. La différence s’effectue au niveau du Stop Loss. Celui-ci est affiné. Vous avez maintenant 2 paramètres qui le contrôlent.

La nouveauté 2023 concerne l’ajout des colonnes « objectifs » dans les données d’entrées et « % objectif réalisé dans les données déduites.

J’ai également rajouté une colonne « frais d’ordres » comme dans la partie simulateur, toujours dans l’idée d’obtenir une vision des frais que l’on nous factures pour chaque positions. Ces frais étaient auparavant calculés mais n’étaient pas dissociés.

Le stop Loss initial correspond à celui avec lequel vous avez réalisé votre démarche de simulation dans la 1ere partie. Il correspond donc à la perte que vous vous autorisez en accord avec votre stratégie et l’analyse graphique du titre.

Ici vous retrouverez également un bouton de mise à jour des cours qui est indépendant de la partie simulation.

3.2 Les données déduites

La première donnée que vous en déduirez sera votre prix de revient (PRU). Celui-ci correspond à la frontière entre les plus-values et les moins-values.

Vous retrouverez également le risque en € que vous avez pris ainsi que le % de risque de cette ligne en fonction de la valorisation de votre portefeuille.

La colonne suivante est une donnée déduite fixe qui concerne le montant net de votre achat.

Vient ensuite la répartition dans votre portefeuille. Cette répartition évoluera au gré de la performance de vos différentes lignes c’est-à-dire la valorisation de votre portefeuille.

Ensuite la plus-value à l’instant T exprimée en € et en %. Un conseil concentrez-vous sur la valeur en %, psychologiquement que ce soit à la hausse ou à la baisse, vous contrôlerez vos émotions plus facilement.

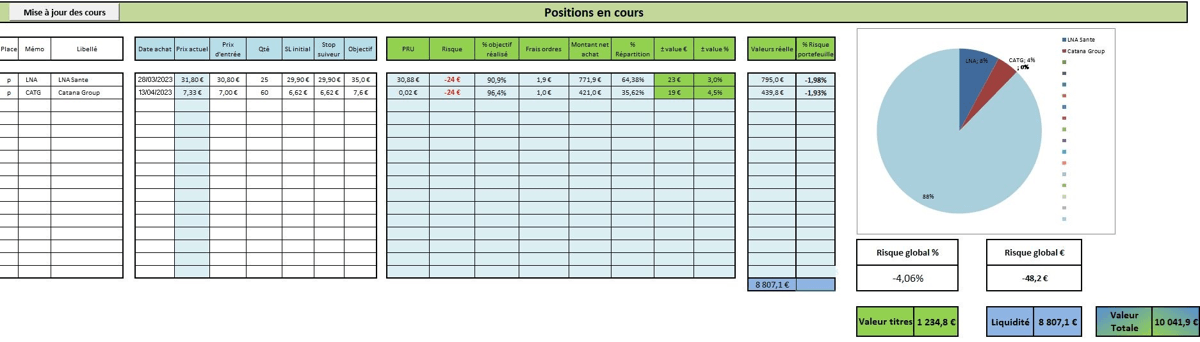

Voici un exemple avec 2 lignes de remplies dans les positions en cours. Le graphique en camembert vous montre la répartition des 2 titres ainsi que la liquidité encore disponible.

Le risque global exprimé en % et en € est simplement là pour se rappeler la totalité du risque qu’on engage sur notre portefeuille.

Il est toujours utile de maîtriser son risque à l’échelle globale de son portefeuille.

Maintenant, je l’espère pour vous lorsqu’une position prendra la bonne direction, vous serez amené à remonter votre stop initial. Celui deviendra alors un stop suiveur manuel.

Attention, je parle bien de stop suiveur manuel. Certains courtiers proposent un ordre stop suiveur automatique paramétré généralement sur un certain % de prix de revient. Ce sont des ordres qui ne respectent pas la volatilité du titre. Vous risquez que votre ordre soit exécuté avant qu’il ne rebondisse sur un support.

Je vous le dit, on a rien inventé de plus frustrant en bourse.

Vous devez remonter votre stop manuellement et le positionner uniquement sous des plus bas graphiques.

Lorsque votre niveau de stop suiveur passe au-dessus de votre PRU votre risque pour ce trade est neutralisé. Cette valeur s’affiche dans la % Risque.

Développez votre capital – Maîtrisez vos investissements

Envie d’aller à l’essentiel sans lire une bibliothèque entière ?

Épargnez des dizaines d’heures de recherche : l’expertise de nombreux livres en 210 pages !

Gagnez du temps dans votre formation, fructifiez votre argent !

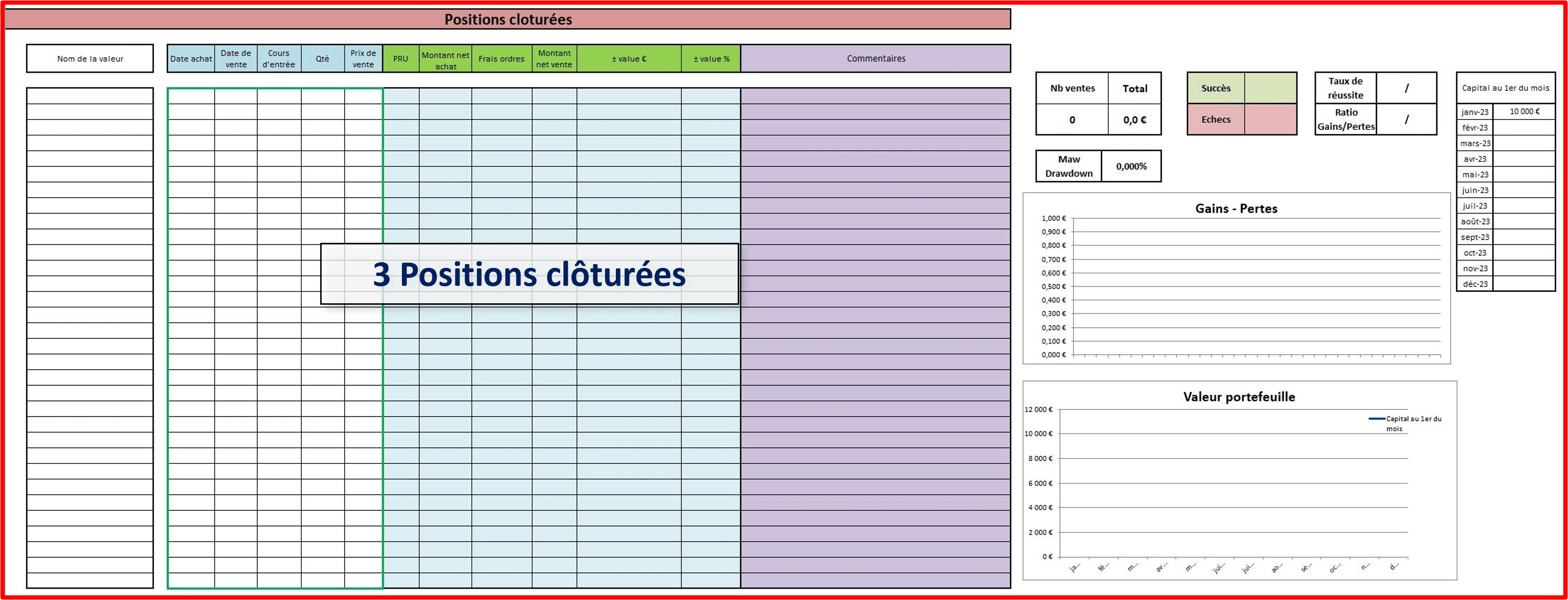

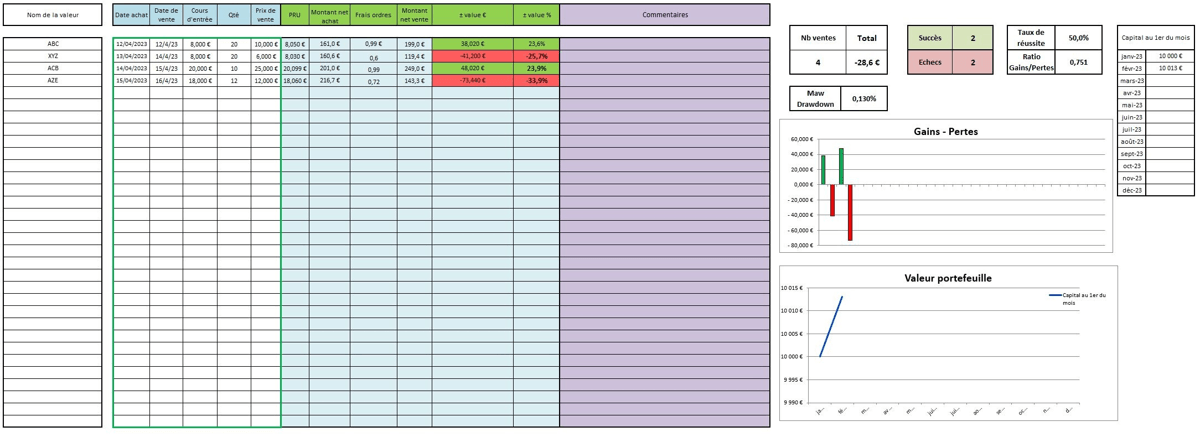

4. Le suivi de ses positions clôturées

Cette dernière partie concerne uniquement vos positions clôturées, en plus-value ou pas. Je le rappelle une moins-value n’est pas synonyme à tout prix d’échec.

Les données d’entrées

Vos données d’entrées sont celles que vous reprenez de la partie « Positions ouvertes » avec simplement en plus votre prix de vente

Les données déduites

Les données déduites vous rappellent le montant net de votre achat et également le montant net de la vente.

Cela vous permet de calculer les colonnes ±value en € et en %.

Dans la version 2023, il y a également une colonne « frais ordres »

La zone commentaire

Vous devez toujours réaliser un petit débriefe rapide de vos trades franchement clôturés. Ne vous sanctionnez pas immédiatement si votre trade a été perdant, vous vous doutez bien que c’est tout de même plus subtil que cela.

La grande question à se poser est : Est-ce que j’ai suivi au pied de la lettre mon plan de trading ?

Si vous n’avez pas cédé aux sirènes de l’impulsivité et de l’émotion, une position peut être bonne qu’elle soit gagnante ou perdante.

Considérez une position perdante comme bonne, si votre gestion du risque (c’est-à-dire votre niveau de stop loss et la taille de votre position) était bien calibrée. Si le prix de l’action n’a pas pris la direction voulue et que votre SL vous a fait sortir immédiatement et automatiquement, c’est une bonne chose. Le mode « espoir » destructeur n’était pas venu jusqu’à vous. Vous avez peut-être une moins-value, mais celle-ci reste maîtrisée et ne détruit pas votre compte de trading.

Il arrive aussi que l’on remonte son stop loss trop vite, dans l’optique de sécuriser sa position au plus vite malgré le fait que celle-ci était bien dimensionnée (je parle en connaissance de cause). Généralement ça ne loupe pas, le prix fait une mèche basse, tape votre SL remonté, et rebondi aussi sec.

Très frustrant, vous n’auriez pas bougé votre stop initial, vous seriez toujours en position. Vous avez ainsi matérialisé une perte, même très faible. Un trade comme celui-ci n’est pas considéré comme bon malgré la sortie quasi à l’équilibre.

Un dernier point concernant les mauvais trades. Vous pouvez réaliser un trade avec une belle plus-value mais avoir pris un risque inconsidéré pour votre compte de trading.

En clair, c’est bien vous avez gagné de l’argent, mais est-ce vraiment reproductible ou bien simplement un coup de chance pour cette fois-ci ?

Pour résumer, un bon trade est un trade qui respecte votre plan de trading. Celui-ci peut être bon ou mauvais. Le plus important c’est que celui-ci soit maitrisé dans son gain ou sa perte.

Un bon trade est un trade qui respecte votre plan de trading. Celui-ci peut être bon ou mauvais. Le plus important c’est que celui-ci soit maitrisé dans son gain ou sa perte.

Vos analyses doivent rester concises. Quelques mots suffisent.

4.1 Analyse personnelle de son trading

Jusqu’à maintenant nous avons étudier la partie simulateur, puis les positions en cours et enfin les positions clôturées.

Abordons maintenant la 2ième réelle utilité de votre journal de trading :

Analyser votre façon d’investir

Après une analyse personnelle de votre trading, votre journal de trading doit également comporter plusieurs indicateurs.

Ils ont l’avantage d’analyser froidement votre méthode et le risque que vous prenez pour générer vos plus-values en bourse.

- Le ratio Gains / Pertes

- Le Taux de réussite

- Le Max Drawdown

Ensuite vous avez des indicateurs plus de suivi comme :

- Le nombre total de positions vendues

- Le nombre de succès et d’échecs

Le ratio Gains / Pertes :

Le % de profit et pertes global

Le Taux de réussite :

Le % de trade gagnant. A maitriser correctement

Le Max Drawdown :

Mesure la perte absolue la plus importante sur votre compte de trading.

Pour tirer le maximum de ces indicateurs, vous devez les analyser ensemble pour associer les avantages de chacun et minimiser leur faiblesse.

Votre journal comporte également 2 graphiques. Une représentation visuelle est psychologiquement toujours plus impactantee que des chiffres (même en rouge).

Le track record :

Un graphique en histogramme avec tous vos trades. L’histogramme monte lorsque vous avez réalisé une plus-value et descend pour une baisse. L’avantage est de pouvoir d’un seul coup d’œil comprendre l’impact de vos pertes ou de vos gains.

La performance historique :

Un graphique avec une courbe reprenant la valorisation de votre portefeuille à intervalle régulier. Ici ce report s’effectue une fois chaque début de mois dans le tableau à droite. Celui permet d’alimenter la courbe du graphique en données.

Voici un exemple avec 4 positions factices clôturées.

5. Conclusion

Je pense que vous l’avez compris, le journal de trading est pour moi un élément central. Cela n’a pas toujours été le cas. Je peux même vous dire que pendant longtemps j’ai fait sans. Soit avec plusieurs fichiers ou même à mes débuts sans rien, au feeling…

Bon clairement son utilité n’est plus à démontrer.

Dans cet article, j’ai utilisé un exemple de journal de trading qui ressemble fortement au mien. Un journal doit être personnalisé au besoin de chacun, notamment par rapport à votre aversion au risque et à votre horizon de placement. Un day trader est différent d’un investisseur hebdomadaire.

Néanmoins, la démarche reste la même pour toutes personnes souhaitant intervenir correctement sur la bourse.

Son utilité

- Déterminer son risque

- Dimensionner sa position

- Simuler la prise de position d’un trade

- Suivre ses positions ouvertes

- Posséder un historique détaillé de vos trades

- Mesurer sa performance

Gardez toujours un format simple, lisible, aéré, avec des parties clairement identifiées.

Tenir un journal de trading ne doit pas devenir une contrainte.

Le journal est un outil pour s’évaluer et s’auto-analyser. Apprendre de ses échecs.

Il permet de visualiser si vous avez respecté votre stratégie au niveau de l’entrée et de la sortie avec le money management associé.

Il est le socle technique et pratique de votre stratégie de trading.

Avant de conclure cet article, j’ai besoin de vous!

Bonjour,

Merci beaucoup pour cette mise à jour. Le fichier est top !

Petit bémol, j’ai un problème sur la partie « mise à jour ». quand je clique dessus rien ne se passe. j’al l’impression qu’il n’y a pas de macro

Auriez-vous une idée du problème ?

Bonjour,

Je vois le problème, vous êtes sur Excel sous Mac malheureusement. Le soucis vient de la macro les versions Mac et Windows ne sont pas identiques. Du coup les cours ne se mettent pas à jours. Après les formules classiques fonctionnent normalement je pense.

Bonjour,

Cet article est excellent, malheureusement il semble impossible de télécharger le fichier Excel.

Serait il possible de le mettre à disposition ?

Le bouton ne fonctionne pas.

Merci beaucoup.

Bonjour,

Il suffit de rentrer votre email dans l’encart tout en bas de l’article pour recevoir votre guide gratuit avec le journal de trading.

Cordialement

Bonjour,

Je vous remercie pour tous ces précieux enseignements.

Pouvez vous me dire ou je peux trouver le journal de trading en téléchargement

Merci

Bonjour,

Sur cette page simplement: https://speculateurmalin.fr/5-etapes-investir-en-bourse/

Cordialement

Ben

Excellent article, Sam ! On ne le répétera jamais assez : ce qui ne se mesure pas ne s’améliore pas. Tenir un journal de trading est souvent perçu comme une corvée par les débutants, alors que c’est précisément là que se construit la rentabilité. Personnellement, c’est en notant mes états émotionnels lors de chaque prise de position que j’ai pu identifier mes plus gros biais. Pour ceux qui veulent structurer cette démarche, utiliser un modèle ou un outil comme un journal de trading & backtest de stratégies peut vraiment aider à garder la régularité. Merci pour ce rappel indispensable !