Comment exploiter la moyenne mobile exponentielle?

Dans ce nouvel article intéressons-nous spécifiquement à la moyenne mobile exponentielle. Nous verrons comment calculer cette moyenne.

Nous aborderons les différences majeures qui existent avec la moyenne mobile simple.

Enfin je vous donnerai quelles valeurs utiliser en fonction de votre horizon d’investissement.

Sommaire

- Comment exploiter la moyenne mobile exponentielle?

1. Un petit rappel sur les moyennes mobiles

La moyenne mobile est un indicateur technique de tendance. C’est pour moi l’indicateur le plus simple à mettre en œuvre, indépendamment de sa construction.

Il existe 3 principaux types :

- La moyenne mobile simple ou arithmétique (SMA)

- La moyenne mobile pondérée (WMA)

- La moyenne mobile exponentielle (EMA)

La moyenne mobile SMA est la plus facile à construire puisqu’il suffit d’additionner toutes les périodes que l’on souhaite, et diviser par ce même nombre de période.

Par exemple pour une moyenne SMA à 20 périodes on additionne les 20 périodes et on divise par 20. C’est simple et intuitif. Avec elle on ne parle pas de facteur de lissage, critère de pondération il n’y a rien.

Le revers de cette simplicité implique que chaque période à le même poids dans la formule, ainsi la 20ième période est égale à la 1ere ce n’est pas top.

En conséquence une moyenne SMA est très peu réactive face au changement brusque du prix et impose une latence. Cette latence peut vite devenir rédhibitoire lorsqu’on cherche à trouver des signaux d’achats et de vente rapide.

C’est pour cela que les 2 autres types ont été développés. Elles cherchent toutes les 2 à combler ou à atténuer ce décalage. On utilise alors un critère de pondération, celui-ci permet de donner un poids plus important pour les périodes les plus récentes. Ainsi la moyenne exponentielle colle plus au prix et réagit plus rapidement aux changements de direction du prix.

Attention, une réactivité plus élevée induit également des potentiels faux signaux plus nombreux avec une WMA et une EMA qu’avec une SMA.

Sur ce graphique on voit nettement que la moyenne exponentielle colle mieux le prix avec des changements plus rapide de direction tout en restant lisse.

Il existe bien d’autres types de moyennes mobiles comme celle de Hull, la moyenne pondérée par le volume… mais beaucoup s’appuient sur la moyenne pondérée en ajustant le facteur de lissage, voir en procédant à plusieurs lissages successifs.

2. Comment calculer la moyenne mobile exponentielle ?

Le calcul de la moyenne mobile exponentielle se fait en trois étapes.

Tout d’abord il est important de souligner que pour initier le calcul de la moyenne mobile exponentielle nous avons besoin d’une moyenne mobile simple (SMA).

1ere étape : La donnée de base

Nous choisissons de calculer une EMA à 20 périodes. Nous avons donc besoin d’une moyenne mobile simple SMA à 20 périodes.

On calcule d’abord cette moyenne, elle sera la donnée de base pour initier celui de la moyenne mobile exponentielle.

On additionne les données relatives aux 20 périodes, puis on divise par 20.

(8+9+7+8+6+5+5+6+7+8+9+10+11+9+9+8+5+4+5+6) / 20 = 7.25.

La valeur initiale de notre SMA sera donc de 7.25.

2ième étape : Le critère de pondération

Calculons le critère de pondération α via cette formule :

α = 2/ (période sélectionnée pour l’EMA + 1)

Pour notre EMA à 20 périodes cela donne : 2 / (20 + 1) = 2 / 21 = 0,0952

3ième étape : Le calcul de l’EMA

Calculons maintenant notre EMA pour la 21ième période.

EMA = (prix de clôture – EMA de la période précédente) × α + EMA période précédente

N’oubliez pas qu’ici l’EMA de la période précédente est notre SMA de base. Ensuite vous aurez une EMA précédente.

La valeur du prix de clôture est dans notre exemple à 6, voir la dernière valeur de la formule de la SMA.

EMA = (6– 7.25) x 0.0952 + 7.25 = 7.131

La valeur EMA pour la 21ième période est de 7.131.

EMA pour la 22ième période

Nous prenons l’hypothèse que le prix est désormais sur les 7.

Nous pouvons maintenant utiliser notre EMA de la période précédente (la 21ième)

EMA = (7-7.131) x 0.0952 + 7.131 = 7.118

A noter que si vous souhaitez obtenir davantage de précision vous pouvez ajuster manuellement le critère de pondération en modifiant le facteur de lissage. Dans l’exemple il est à 2, vous pouvez le passer à 1.5.

Ce réglage s’adresse principalement aux traders intervenant sur des unités très courtes.

Pour une utilisation normale vous n’aurez pas besoin de le modifier. D’ailleurs sur la plateforme Tradingview vous n’avez pas accès à ce paramètre dans les indicateurs enregistrés.

Le seul moyen sera de créer votre propre indicateur technique avec le langage de programmation Pine Script.

3. Différencier les horizons avec plusieurs moyennes mobiles

Maintenant la grande question à se poser est quelle période utiliser pour ma moyenne mobile ?

L’objectif d’un indicateur technique de tendance est d’être pertinent dans les informations qu’il nous fournit. Ici pour nos moyennes lorsque le prix s’approche ou vient à son contact nous nous attendons à une réaction. C’est pour cela que nous devons choisir nos périodes correctement.

N’oubliez pas que l’analyse graphique se base sur 2 principes :

- Le marché conserve une mémoire du passé

- Le changement de polarité

Un niveau où le prix à déjà réagit dans le passé aura donc plus de chance pour de nouveau réagir dessus dans le futur. Si un niveau vient à être cassé par le prix alors sa fonction s’inversera pour le prochain contact. Un support deviendra résistance et vice versa.

Il est possible et même recommandé d’afficher plusieurs moyennes mobiles avec différentes périodes sur votre graphique.

Personnellement j’utilise 3 moyennes mobiles sur mes graphiques :

- La mm20

- La mm50

- La mm200

La mm20 est considérée pour moi comme du court terme, la mm50 du moyen terme et la mm200 du long terme.

Vous avez également la mm100 qui est suivie par le marché.

Chaque moyenne mobile est liée à un horizon de temps précis en fonction de sa période. Plus la période est longue plus l’horizon sera long.

Maintenant si vous souhaitez vous positionner sur des mouvements rapides vous devrez nécessairement baisser la taille des périodes de vos moyennes.

Vous pouvez descendre sur une période de 7 ou 10. Avec une période encore plus courte votre courbe sera trop découpée pour être exploitable.

Pour choisir correctement les périodes à utiliser pour les moyennes mobiles c’est ici.

La solution sera de baisser vos unités de temps sur votre graphique. Un trader intraday travaille ainsi sur des graphiques en unité de temps 5 min. Une EMA 7 correspond donc alors à seulement 35 min (7 x 5 min).

Fini les graphiques complexes ! Comme pour moi, l’essayer c’est l’adopter!

La solution pour des graphiques clairs et des décisions sereines

En réalité c’est à vous après de définir vos unités d’interventions en fonction du temps que vous souhaitez passer devant les écrans donc votre de disponibilité, et de votre aversion au risque.

3.1 Les croisements de moyennes mobiles sont-ils réellement efficaces ?

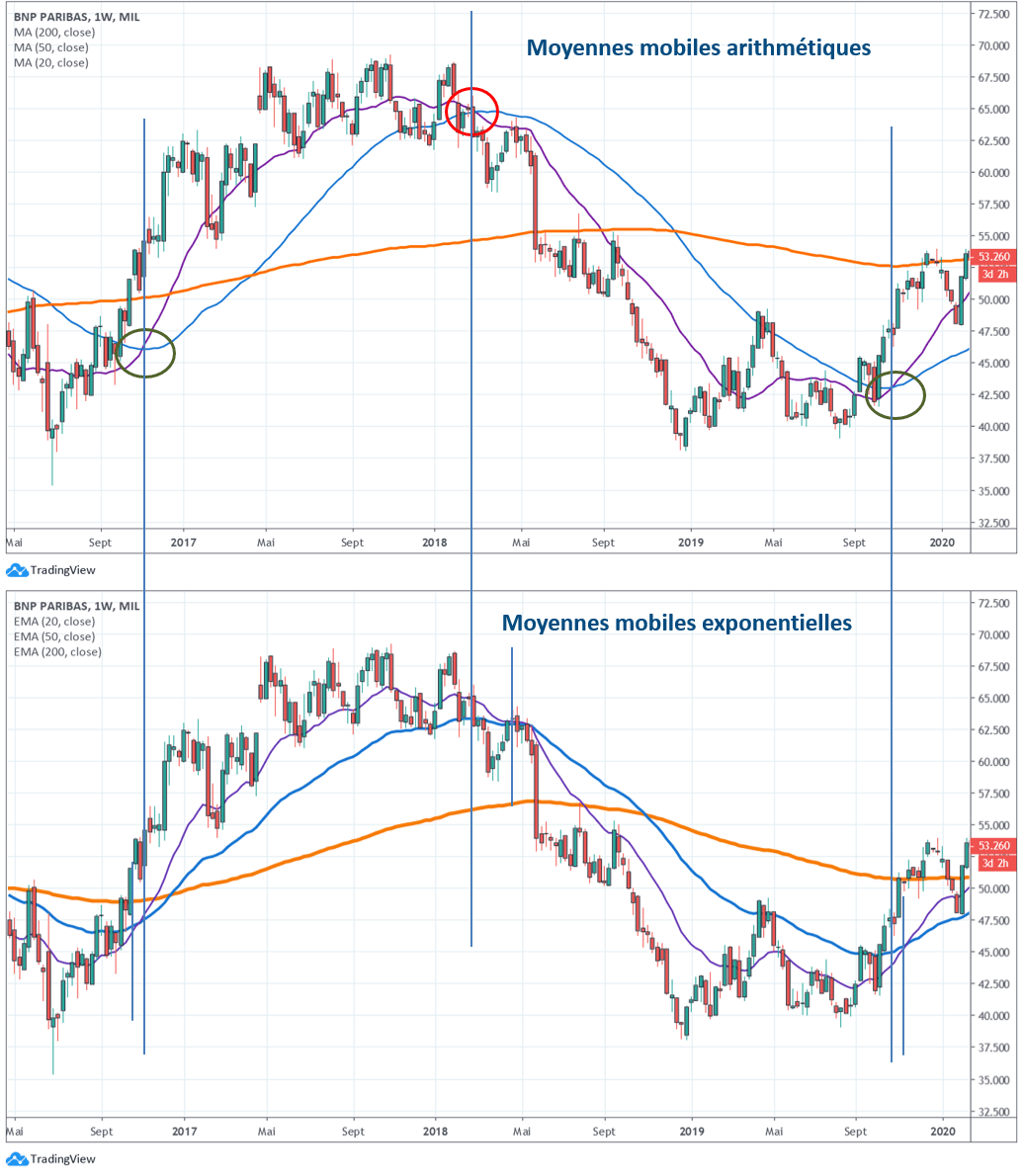

Pour l’exercice je vais afficher côte à côte les 2 graphiques.

Sur le 1er nous avons 3 moyennes mobiles arithmétiques à 20 – 50 et 200 périodes d’afficher. Sur le 2ième, 3 moyennes exponentielles de mêmes périodes.

Nous observons clairement que la moyenne exponentielle est plus réactive face au prix, notamment sur le 1er croisement.

Le signal pour le croisement baissier est délivré plus tard mais le signal est précis, alors qu’avec les moyennes simples le signal se produit plus tôt mais le prix réalise un pull back avant de réellement chuter.

En résumé utiliser la moyenne exponentielle pour les croisements de moyennes ne donne pas nécessairement un avantage en termes de timing. Sa plus grande réactivité est mieux utilisée en tandem avec le prix lors de cassures.

Attention, qui dit réactivité accrue face aux changements, dit aussi plus de faux signaux potentiels de la part de la moyenne puisqu’elle colle plus le prix.

Développez votre capital – Maîtrisez vos investissements

Envie d’aller à l’essentiel sans lire une bibliothèque entière ?

Épargnez des dizaines d’heures de recherche : l’expertise de nombreux livres en 210 pages !

Gagnez du temps dans votre formation, fructifiez votre argent !

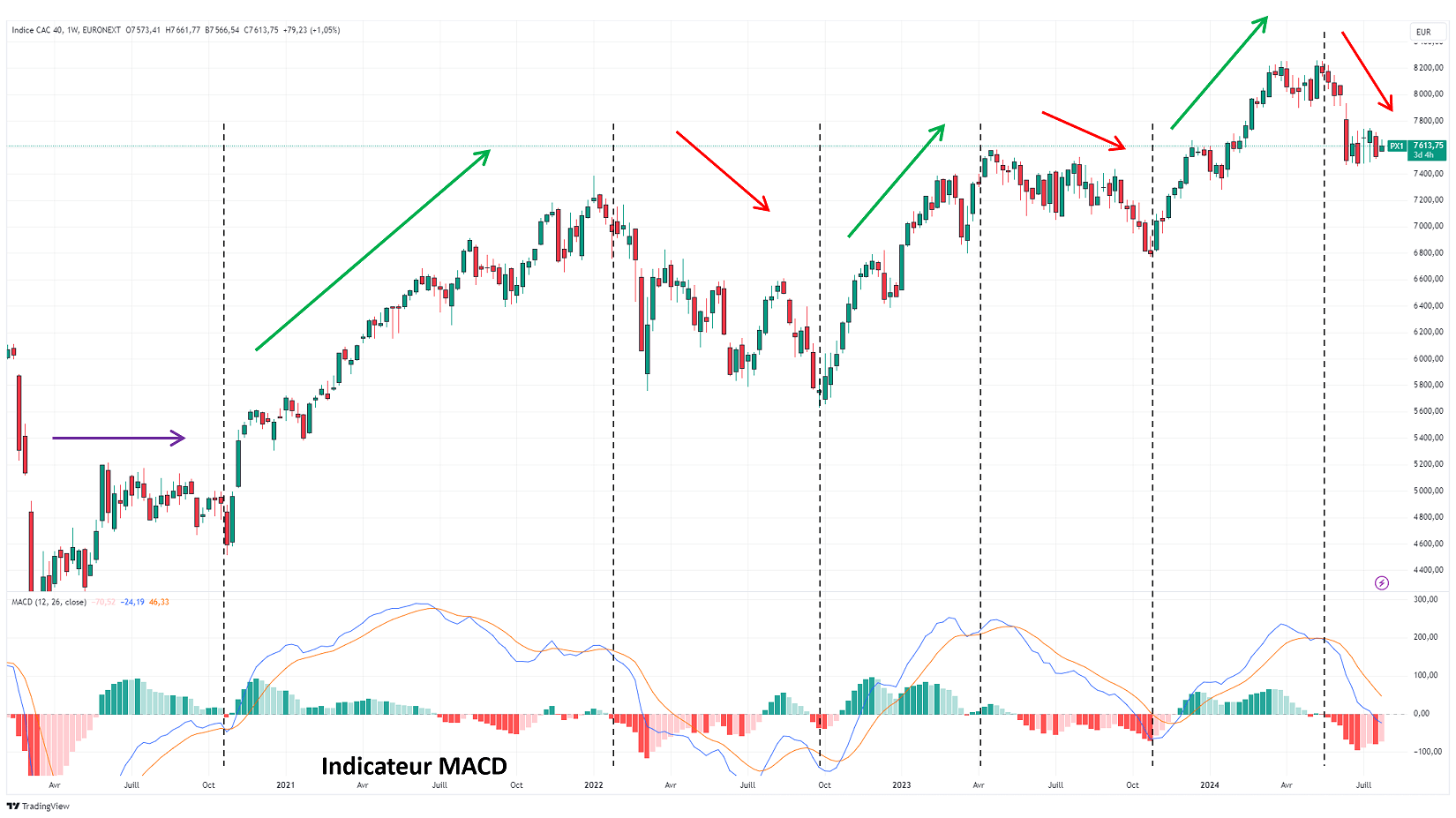

4. Utiliser les moyennes mobiles exponentielles avec le MACD

Une utilisation que j’apprécie beaucoup avec les moyennes mobiles hormis le fait que je les utilises principalement en suivie de tendance se trouve avec l’indicateur technique MACD.

C’est un indicateur de tendance construit à partir de 2 moyennes mobiles exponentielles. Il calcule la différence entre une moyenne courte à 12 périodes et une longue à 26 périodes.

Il est excellent pour détecter les débuts et les fins de tendance sur le prix.

Le MACD se représente visuellement par 2 courbes :

- La courbe MACD

- La courbe du signal

Un histogramme est également présent pour visualiser l’amplitude entre les 2 courbes.

Vous pouvez utiliser le MACD de 2 grandes façons :

- En exploitant les croisements – non-croisements MACD / Signal et leur position par rapport à la ligne 0.

- En exploitant les divergences avec le prix

Pour apprendre comment utiliser l’indicateur technique MACD, c’est ici.

5. La DEMA et TEMA, d’autres types de moyennes mobiles exponentielles

Pour finir je voulais simplement aborder 2 types de moyennes mobiles exponentielles particulières.

- L’EMA double (DEMA)

- L’EMA triple (TEMA)

5.1 La moyenne mobile double exponentielle (DEMA)

La moyenne mobile double exponentielle est un indicateur technique qui utilise deux moyennes mobiles exponentielles. Elle identifie les tendances haussières sur le marché lorsque le prix se déplace au-dessus de la moyenne, et à confirmer les tendances à la baisse lorsque le prix se déplace en dessous de la moyenne.

Elle réagit plus rapidement que les moyennes mobiles traditionnelles et peut être utilisée avec d’autres indicateurs pour aider les traders à analyser les tendances générales du marché.

C’est Patrick Mulloy dans son article de 1994 intitulé « Smoothing Data with Faster Moving Averages » (lissage des données avec des moyennes mobiles plus rapides) qui l’a introduite pour la première fois

La formule de la DEMA à 20 périodes est la suivante :

Calculez une première EMA1 à 20 périodes avec comme source la clôture du prix des 20 dernières périodes.

Calculez ensuite une 2ième EMA2 toujours à 20 périodes mais comme source la 1ere EMA calculée.

DEMA = 2 × EMA1 – EMA2

La double EMA a une réponse plus rapide que l’EMA traditionnelle et peut être utilisée de la même manière.

La formule ci-dessus ne repose pas sur l’utilisation du facteur de lissage exponentiel double, mais double l’EMA et annule par conséquent le décalage en soustrayant l’EMA lissée.

Comme vous avez pu le constater, les calculs sont un peu compliqués.

Les doubles EMA sont plus avancées que les moyennes mobiles traditionnelles et réagissent plus rapidement, ce qui les rend plus recherchées par les day traders et les swing traders.

Les investisseurs utilisent très peu les DEMA puisque leur horizon de placement est généralement plus long et sont moins actifs dans le suivi de leurs actifs.

5.2. La moyenne mobile triple exponentielle (TEMA)

L’indicateur technique moyenne mobile triple exponentielle (TEMA) supprime quasiment le décalage traditionnel associé aux moyennes mobiles (MA) ordinaires. Suivant la pente de la moyenne cela permet aux traders de déterminer facilement la force ou la faiblesse d’un titre.

Pour ce faire, la Triple EMA prend plusieurs EMA de l’EMA originale et soustrait le décalage du résultat.

La formule de la TEMA reprend la même philosophie que la DEMA.

- EMA1 = EMA originale

- EMA2 = EMA de EMA1

- EMA3 = EMA de EMA2

TEAMA = (3 x EMA1) – (3 x EMA2) + EMA3

Cette formule est utilisée pour soustraire le décalage et donner une évaluation fluide de la direction et de la tendance des prix à court terme.

Lorsque le prix est au-dessus de la triple EMA, cela permet de confirmer une tendance haussière de l’actif. A l’inverse lorsque le prix est en dessous de la triple EMA, cela permet de confirmer une tendance baissière de l’actif.

De plus, lorsque le prix traverse l’indicateur TEMA vers le bas, cela peut être le signe que le cours se replie ou qu’il s’oriente vers un retournement à la baisse.

La direction de la TEMA indique la direction du prix à court terme et la tendance générale. Lorsque la ligne est inclinée vers le haut, cela signifie que le prix est également en hausse. Lorsqu’elle est inclinée vers le bas, vous l’aurez deviné, le prix est également en train de baisser.

Attention tout de même, le décalage n’est pas complètement éliminé. Il est donc important de comprendre que lorsque le prix change rapidement, l’indicateur peut ne pas être en mesure de suivre ces changements immédiatement.

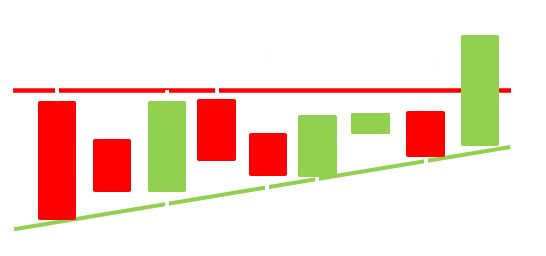

La courbe de la TEMA permet de filtrer une grande partie du bruit traditionnel des chandeliers japonais.

Pour autant la TEMA reste une moyenne mobile. Elle fonctionne lorsque le prix est dans une tendance directive claire. Dès que le prix latéralise la TEMA comme toute moyenne mobile devient inopérante et générer des faux signaux.

[…] La Moyenne Mobile Exponentielle (EMA) est un indicateur de tendance classique, mais les pros l’utilisent rarement seul. Les EMA 21 et 50 périodes en combinaison sont particulièrement populaires. […]