Comment utiliser l'analyse technique en bourse?

Après avoir découvert les fondements de l’analyse technique, il est temps de passer à l’étape cruciale : l’exploitation concrète de nos graphiques boursiers.

Vous savez maintenant identifier clairement une tendance (à long, moyen ou court terme) et reconnaître les zones de supports et résistances, le tout représenté sous forme de chandeliers japonais. Mais que faire de ces informations ?

Ce cours a pour objectif de vous guider dans la construction d’un scénario pour l’évolution de votre actif, en fonction des forces en présence sur le marché.

Si tout cela ne vous semble pas encore parfaitement assimilé, pas de panique ! Une Présentation complète de l’analyse graphique avec ses outils techniques est là pour vous rassurer.

Dans ce cours, nous allons :

- Rappeler l’importance de définir votre profil d’investisseur ou de trader.

- Expliquer le principe du scénario et du signal en analyse technique.

Vous vous souvenez de cette phrase :

« Nos analyses se basent sur l’étude du comportement passé d’un actif pour en prévoir son évolution future.

Ce n’est pas une science exacte, nous exploitons les probabilités avec la psychologie des foules sur des zones de congestion du prix.

Vous connaissez maintenant ce comportement passé.

Sur les marchés la chance n’est pas un bon allié, misez plutôt sur les probabilités de succès. Pour cela attendez qu’un signal de validation clair soit donné.

Regarder un graphique c’est bien, pouvoir l’exploiter c’est mieux !

1. Comprendre votre profil d'investisseur ou de trader

Avant de parler scénario / signal abordons un problème qui nous concerne tous sans exception :

La psychologie et les émotions en trading.

Malgré tous nos efforts pour contenir nos émotions, il arrive malheureusement que celles-ci reprennent le dessus de temps à autre. Nous sommes avant tout humains.

Avant tout, il est primordial de réaliser un travail sur soi, apprendre à se connaître mais également de bien appréhender le temps que nous pourrons consacrer à nos futurs investissements.

Impatience et précipitation sont un cocktail détonnant, vous pouvez me croire.

Le problème ?

Vous analysez correctement un graphique en identifiant les bonnes tendances sur chaque unité de temps, mais vous réalisez tout de travers lorsque vous prenez position en ne respectant plus ces analyses.

Le résultat,

Vous prenez position sur un titre haussier à court terme mais qui reste baissier à long terme. Ce n’est pas un problème en soi, si pour vous votre horizon d’investissement est court terme avec un graphique en UT 1h ou 4h. En revanche, cela coincera si cet horizon n’est pas cohérent en étant long terme.

Vous le savez maintenant, un titre peut être haussier depuis quelques séances sans l’être pour autant sur un horizon de plusieurs mois.

Ce problème de cohérence sera votre principal fléau à traiter.

C’est pour cela que mettre les choses à plat dès le début est nécessaire et avoir conscience de s’y tenir est primordial.

Pour ce faire, répondez simplement à une de ces affirmations.

- Vous aimez l’action derrière votre écran ! 1h de trading est déjà un horizon moyen terme à vos yeux. Les unités de temps en 1 min ou 5 min sont pour vous, voire moins, si vous êtes un scalpeur.

- Vous êtes un observateur en soirée ! 1h de trading est un horizon cette fois-ci court terme à vos yeux. L’UT journalière vous convient.

- Vous êtes distant ! Surveiller vos actifs 1 fois par semaine est amplement suffisant. Ici l’UT sera de l’hebdomadaire.

La 1ere affirmation vous parle. Vous êtes probablement un trader intraday. Vos positions n’excèdent pas la journée. Des unités de temps très courtes comme du m1-m5-m15 pour vos prises de positions sont familières.

Vous aimez l’action la journée mais pas de positions conservées après la séance, on dort tranquillement.

La 2ième affirmation résonne davantage pour vous. Cette fois-ci vos positions s’étendent de quelques jours à quelques semaines. Des unités de temps comme du 4h sont considérées comme courtes.

Vous intervenez principalement sur du journalier et vos tendances moyen terme sont sur de l’hebdomadaire.

Enfin la 3ième vous ressemble. Pour vous les marchés sont simplement un moyen (comme un autre) de fructifier votre capital. Vous souhaitez posséder des valeurs de rendement, défensives installées sur des tendances haussières long terme.

Les signaux et la performance court terme ne vous intéresse pas. Votre vision est long terme. Des unités de temps mensuelles ou trimestrielles vous conviennent tout à fait. Des unités de temps plus courtes ne sont pas adaptées car trop volatiles.

2. Le principe du scénario et du signal graphique

Après ce petit point psychologie, abordons sereinement ce concept de scénario / signal.

On touche maintenant vraiment le coté concret de nos analyses :

Nous aider à prendre réellement position sur un titre.

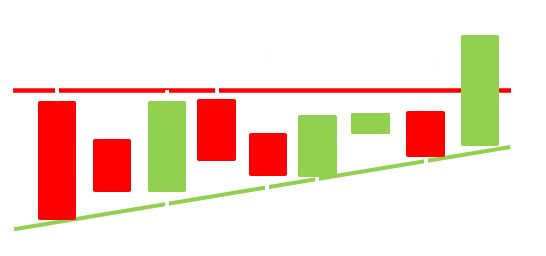

Nos analyses puis nos tracés nous permettent de déterminer une tendance suivant un horizon précis avec des zones de résistances et de support clairement définies.

Ces éléments permettent de construire des hypothèses et d’établir un scénario. Ce scénario devient valable lorsque le prix nous envoie un signal attestant qu’il valide ce scénario.

2.1 Le scénario : établir votre plan d’action

Il est indispensable avant chaque prise de position d’établir un scénario. Ce scénario se construit en fonction des éléments graphiques et techniques en votre possession.

Vous avez sous vos yeux l’historique du prix.

Le concept du scénario n’est pas d’émettre des hypothèses irréalistes en prévoyant un niveau de prix à 6 mois, 1 an simplement en extrapolant le comportement passé.

Le passé reste le passé.

Ce scénario met en pratique ce que vous avez appris jusqu’ici.

Nos analyses graphiques cadre simplement le prix, à nous maintenant d’exploiter ces données en émettant des hypothèses dans le cadre d’une stratégie de trading. Il en existe de toutes sortes pour investir sur les marchés.

Nous pouvons exploiter des cassures de résistances horizontales ou bien de résistances obliques, tout comme nous pouvons exploiter des rebonds sur support par exemple. Nous recherchons des configurations graphiques claires, soit de continuation ou bien de retournement.

Par exemple, nous pouvons émettre que le prix s’approchant d’une zone identifiée comme support, celui-ci aura plus de chance de rebondir comme il l’a fait par le passé. Inversement, pour une zone de résistance, nous considérons que le prix se comportera de manière similaire.

Tout ceci n’est aucunement garanti, le prix peut très bien décider après plusieurs tests de casser vraiment ce support. C’est pour cela que tout n’est que probabilités.

Ces probabilités peuvent être fiabilisées lorsque l’on associe le prix avec sa tendance. Un prix en tendance haussière revenant sur une zone de support à l’occasion d’une consolidation aura bien plus de chance effectivement de rebondir qu’un prix en tendance baissière. L’inverse est vrai avec un prix en tendance baissière revenant sur une zone de résistance.

Trader contre la tendance est tout à fait possible, vous exploitez les retournements de tendance. Comme je viens de vous le dire, ce n’est pas le plus facile. Une tendance ne se retourne pas facilement, les faux signaux sont plus nombreux. N’oubliez pas une tendance baissière ne devient pas haussière tout de suite après une cassure. Une zone de neutralité est toujours présente.

Vous devez construire avant chaque prise de position, quelque soit l’unité de temps, un scénario d’évolution haussier et/ou baissier pour votre actif.

N’oubliez pas, c’est toujours l’unité la plus longue qui a le dessus par rapport à la plus courte. Nous pouvons ainsi établir un scénario long et court terme pour l’actif.

Si vous débutez, choisissez la facilité ! Trader dans le sens de la tendance. Il est toujours plus facile d’être dans le sens directeur du marché.

Notre sensibilité au marché nous est propre et donc la représentation des horizons de tendance l’est également.

Par exemple un scénario court terme pour un trader intraday sera focalisé sur des unités en minutes.

Pour un trader moyen terme (trendfollower – swingtrader) le scénario sera cette fois-ci calé sur des unités horaires (4h) et journalières.

Notre but ?

Capter un mouvement dans le sens de la tendance sur notre unité d’intervention.

Je tiens à vous prévenir, vouloir acheter au plus bas et vendre au plus haut est illusoire. Cela s’apparentera à de la chance et ne sera pas reproductible dans le futur avec un risque maîtrisé.

Souvenez-vous, nous ne comptons pas sur la chance mais sur les probabilités.

2.2 Le signal : L'importance de toujours avoir une validation

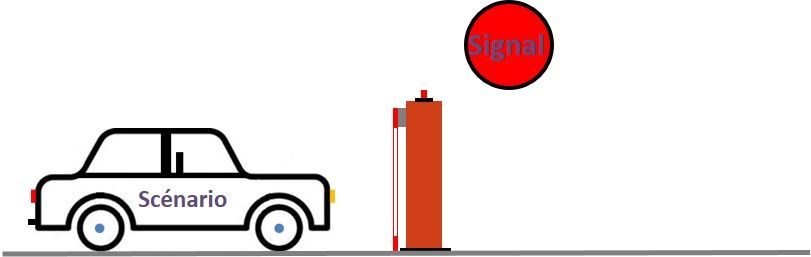

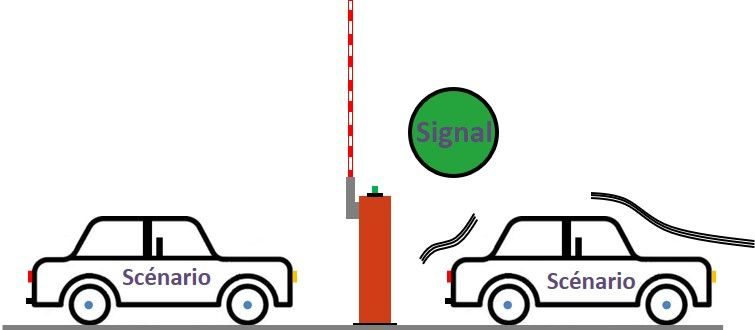

Le scénario et le signal sont deux éléments différents.

Il est primordial de faire la distinction entre le scénario que l’on établit pour l’évolution du titre en fonction des éléments dont nous disposons, par rapport au signal, qui se déclenche et valide notre entrée en position.

Le signal peut se matérialiser de différentes façons sur un graphique.

- Un niveau de prix qui a déjà réagi plusieurs fois dans le passé, il est donc identifié comme pivot.

- Un niveau de prix psychologique, un chiffre rond par exemple.

- Une cassure de figure chartiste, généralement cela va de pair avec le niveau pivot

- Un indicateur technique de tendance comme les moyennes mobiles ou les bandes de Bollinger.

Celui-ci valide le scénario par la cassure d’un niveau identifié par l’analyse du titre et permet un changement ou la reprise de la tendance.

Un signal peut intervenir quel que soit l’unité de temps analysée. Plus celui-ci interviendra sur une unité longue plus sa portée sera grande.

Je le rappelle les tendances longues ont l’avantage par rapport aux courtes.

Attention

Vous ne devez jamais anticiper un signal. Le marché aime prendre à contre- pied les intervenants. Plus le signal provient d’une unité longue plus celui-ci sera crédible et surveillé.

Ce n’est que lorsque la cassure est effective, généralement avec du volume et avec un chandelier de validation, que le signal sera donné mais pas avant.

Si pour une raison extérieure au graphique, par exemple une mauvaise surprise, la dégradation de la conjoncture… le prix ne franchit pas le niveau pivot, le signal ne se déclenchera pas et il n’y aurait simplement pas eu d’entrée en position.

Le scénario privilégié jusqu’alors deviendrait caduque.

Pour résumer, nos analyses graphiques et techniques servent à cadrer le prix d’une action pour établir à partir de là un scénario haussier ou baissier uniquement valable par le déclenchement du signal.

3. Exemple

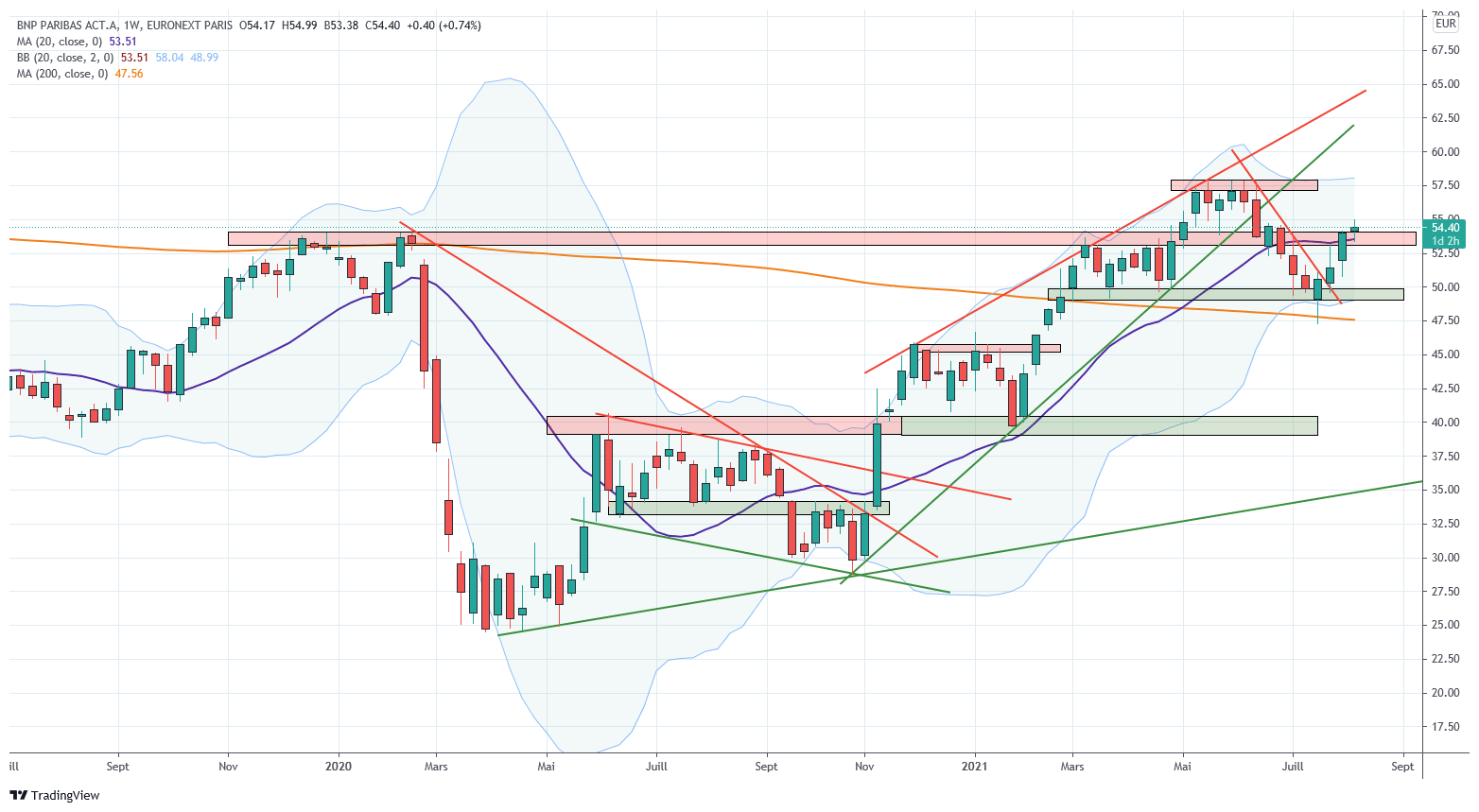

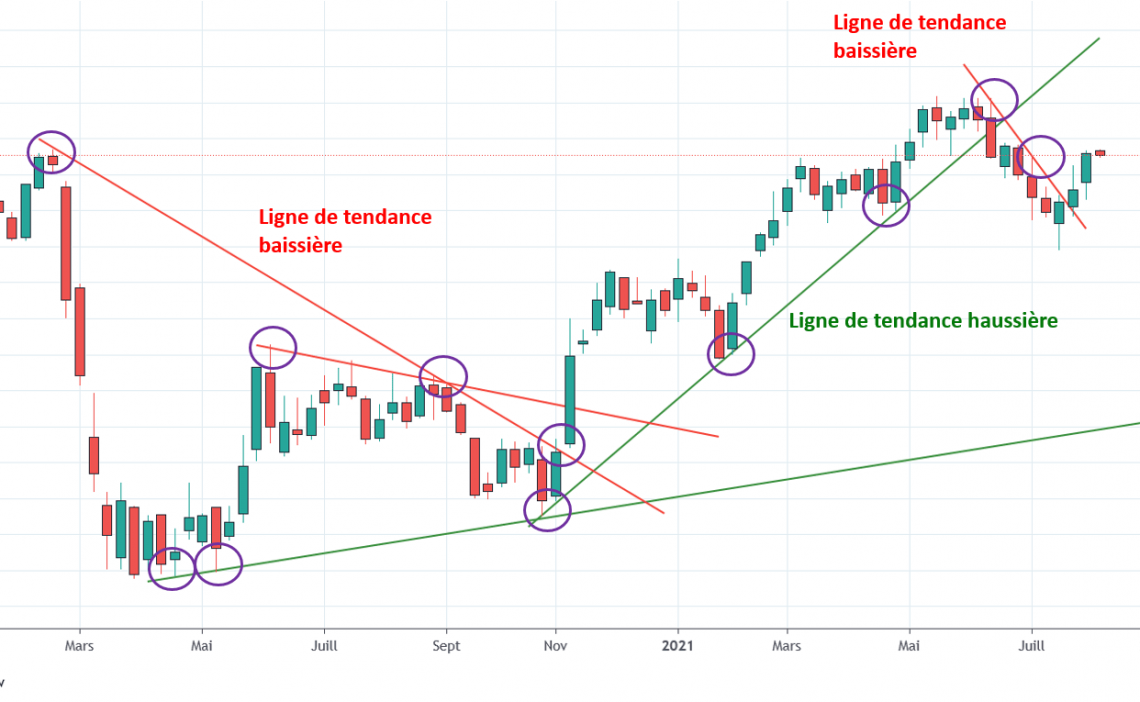

Pour notre exemple reprenons notre titre BNP Paribas. Lors du 1° cours sur les supports et résistances en analyse graphique nous avions représentées ces zones, et dans le suivant sur les figures chartistes, nous avions tracés nos lignes de tendances.

Notre 1er graphique en unité de temps hebdomadaire résume toutes ces informations et permet de cadrer notre prix sur un horizon moyen terme.

J’ai ajouté intentionnellement quelques indicateurs techniques sur ce graphique.

Nous avons 2 moyennes mobiles :

- La M50 et M200

- Les Bandes de Bollinger

Ces indicateurs sont entièrement expliqués dans les cours qui suivront. J’ai choisi de les afficher pour renforcer la pertinence du signal.

Actuellement le prix latéralise dans un canal horizontal entre les 57€ sa zone de résistance avec ses plus hauts récents et le seuil des 50€ que celui-ci a testé plusieurs fois.

En l’état le prix est neutre.

La cassure de la résistance oblique en Novembre 2020 à 35€, puis le niveau des 40€ dans la foulée ont confirmé le début d’une nouvelle tendance. Mais à ce moment-là, l’objectif n’était pas d’aller sur des niveaux élevés mais simplement de revoir la zone de résistance 55€ déjà testée par le prix avec un échec.

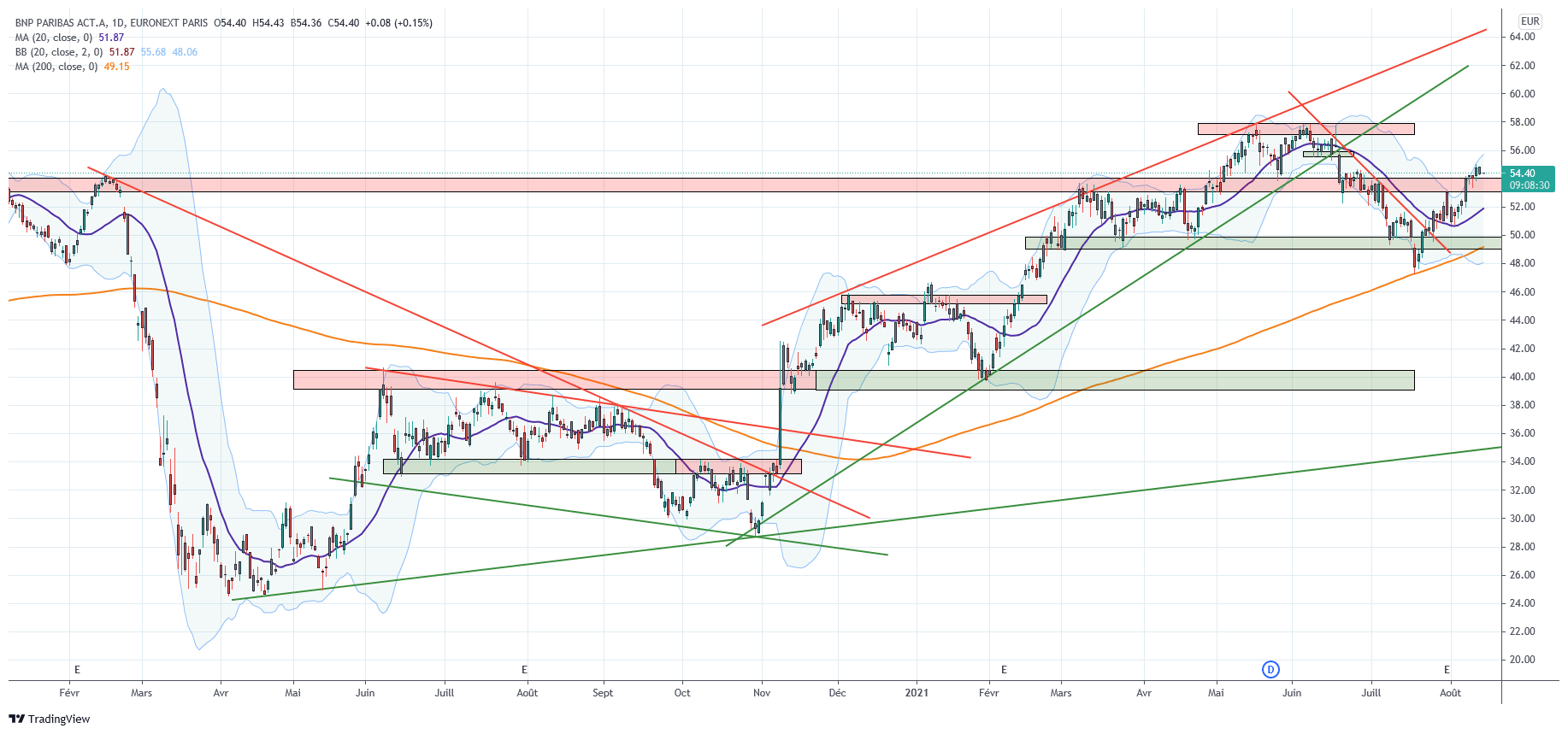

Le graphique journalier est plus précis.

Fini les graphiques complexes ! Comme pour moi, l’essayer c’est l’adopter!

La solution pour des graphiques clairs et des décisions sereines

Le prix a réalisé plusieurs échecs avant de réussir.

Notre scénario était une cassure de cette résistance des 35€, le signal est la cassure effective avec un beau chandelier haussier. Celle-ci s’est réalisée sur la 3ième tentative mais elle aurait très bien pu être sur la 4ième.

Suite à cette cassure, nous pouvons maintenant nous dire que la zone des 40€ est à surveiller lorsque le prix reviendra à son contact.

Le prix est en retournement haussier mais cela reste encore frais. Un 1er échec a déjà eu lieu, un 2ième pourrait très bien arriver de nouveau. C’est une nouvelle hypothèse.

On ne connait pas la réaction du prix à l’avance, notre hypothèse est basée simplement sur les probabilités. Celui-ci a déjà connu un échec, il faut donc le garder en tête.

Développez votre capital – Maîtrisez vos investissements

Envie d’aller à l’essentiel sans lire une bibliothèque entière ?

Épargnez des dizaines d’heures de recherche : l’expertise de nombreux livres en 210 pages !

Gagnez du temps dans votre formation, fructifiez votre argent !

4. L’importance du timing en trading

Analysez toujours un titre en commençant sur l’unité la plus longue puis affinez au fur et à mesure. Cela permet de mettre en relief les différentes tendances et les niveaux supports et résistances pour chaque unité.

L’analyse graphique nous permet de timer notre prise de position sur un actif.

Vous connaissez certainement cette expression ! « Le temps c’est de l’argent ».

Elle s’applique très bien à notre cas. Nous avons tous un objectif en arrivant sur les marchés. La plupart du temps nous souhaitons fructifier notre capital.

Pour cela, la théorie nous enseigne simplement d’acheter à un prix et de revendre à un prix plus élevé. C’est une vision bien trop simpliste.

Je vais vous exposer 2 cas.

1er cas : Avoir raison trop tôt, c’est avoir tort !

Vous en avez la certitude (erreur) cet actif ne peut que monter. Tous les voyants sont au vert. Pourquoi prendre le temps de pratiquer une petite analyse graphique me direz-vous ?

Vous prenez donc la position (à l’achat). Après quelques jours d’attente, vous commencez à ronger votre frein. Vous vous rendez compte alors que l’actif fait du sur surplace c’est incompréhensible pour vous.

1ere issue : Vous attendez et immobilisez ainsi votre capital potentiellement des semaines ou même des mois avant que le prix ne prenne enfin la direction voulue, mais sans rien maitriser.

Ma réponse ? Dans le meilleur des cas c’est de l’argent immobilisé inutilement sur un actif qui au mieux fait sur du surplace, alors que d’autres opportunités peuvent se présenter à vous pendant ce laps de temps. L’impact émotionnel est important puisque ce sont des potentielles moins-values latentes sur votre compte.

Pour détruire un moral je ne connais rien de mieux.

2ième issue : c’est la pire. Vous revendez au mieux à l’équilibre, au pire en perte. Vous perdez de l’argent, la hantise de tout spéculateur débutant. Pire encore, c’est de revoir le prix de l’action quelques mois plus tard dans un article sur internet par exemple qui relate sa très belle progression les semaines précédentes.

L’impact psychologique à ce moment est ravageur pour votre moral. Vous êtes à 2 doigts de tout arrêter.

2ième cas : Avoir raison trop tard ou prendre le dernier wagon du train.

Ici la hausse est partie sans vous, vous observez +5%, puis une heure après +10% cela ne fait que monter. Vous décidez alors de prendre le dernier wagon. Alors oui, dans certains cas le prix peut finir à +60%.

Encore une fois vous ne contrôlez rien, retenez le bien. Une petite analyse graphique et vous auriez remarqué que le prix approche à grande vitesse d’une résistance et qu’une prise de position sur ces niveaux était périlleuse. Le prix stoppe alors net son ascension.

1ere issue : Vous revendez mais ne captez au final que quelques maigres %, à déduire des frais de transaction de votre courtier. Vous sortez positif, ce qui en soit est bien mais clairement ce n’est pas l’extase. Vous avez tout de même eu le réflexe de sécuriser votre gain et ne pas être trop cupide. Ce qui me dérange ici, le contrôle du trade est encore inexistant, vous subissez et êtes chanceux, ce n’est pas très glorieux.

2ième issue : Vous garder. Le prix au contact de sa résistance reflue et annule son gain de la journée. Il termine à l’équilibre. Ce n’est clairement pas un bon signal pour la suite. Votre cas est plus inquiétant encore puisque vous êtes déjà en moins-value.

Vous êtes dans l’impasse et passez en mode espoir. L’espoir que le prix remonte… Une attitude à proscrire pour la santé de votre compte de trading.

Vous voyez le timing est indispensable en trading. Sans lui la performance n’existe pas, c’est aussi simple que ça.

Avant de conclure cet article, j’ai besoin de vous!

5. Résumons

Avant toute chose, il est important de signaler qu’une analyse est toujours le fruit d’une réflexion personnelle.

Pour un même graphique il peut y avoir plusieurs scénarii envisageables selon :

- Notre méthode et horizon d’investissement.

- Les indicateurs que nous pouvons éventuellement utiliser sur notre graphique.

- Si on n’est à l’achat ou bien à la vente.

- …

Toutes ces données nous aident à établir un scénario probable toujours en avec un signal mais il ne faut jamais perdre de vue que c’est toujours le marché qui a raison.

Même si celui-ci donne tort à notre scénario, cette analyse n’était pas fausse pour autant. Simplement le marché en a décidé autrement. Il faut toujours attendre la validation du signal et ne pas anticiper.

Nous étudions les figures que forment le prix en fonction de la tendance.

Celles-ci permettront de déterminer des niveaux d’entrées et de ventes.

- De mettre en évidence un signal (achat ou vente)

- De mettre également en évidence un signal d’invalidation du scénario.

- De définir des objectifs notamment avec les figures chartistes

Quelle est l’erreur classique selon vous ?

L’erreur classique consiste à réaliser une analyse sur une certaine unité de temps. Construire un scénario de prise de position sur celle-ci puis paniquer pour une baisse sur une unité inférieure.

Gardez toujours en tête votre plan initial. Vous prenez position sur une unité définie, vous sortez sur la même unité.

Tous ces éléments permettront d’obtenir une bonne analyse, que le scénario se réalise ou pas.

Voilà vous arrivez au terme de ces cours d’initiation consacrés à l’analyse graphique.

J’espère vous avoir éclairé sur le sujet et que désormais pour vous l’analyse technique n’est plus aussi complexe.

Dans les prochains cours, nous allons maintenant traiter au cas par cas les différents éléments constitutifs d’un graphique de prix pour vous permettre d’affiner en détail vos A T.

Vous pourrez ainsi être plus précis, en utilisant des outils comme des figures chartistes précises, ainsi que des indicateurs techniques.