Maîtriser les Gaps en trading : Identification et stratégie d'exploitation

L’analyse technique repose sur la continuité des prix. Mais il existe un phénomène puissant, une anomalie graphique qui révèle un déséquilibre extrême et soudain entre l’offre et la demande : le Gap.

Alors que les figures de retournement vous offrent un signal, le Gap, lui, est souvent un signal d’une violence et d’une fiabilité supérieure, car il matérialise une cassure nette de la psychologie des marchés. Il peut ruiner votre money management si vous le négligez, ou propulser vos profits si vous savez l’interpréter.

Les Gaps ne sont pas tous égaux. Il est crucial de distinguer un Gap commun inoffensif d’un Gap de Rupture qui signale le début d’une nouvelle ère sur un actif.

Dans ce dernier cours essentiel sur les chandeliers japonais, vous allez apprendre à :

- Reconnaître les 4 types de Gaps (Rupture, Continuation, Essoufflement…).

- Comprendre l’implication de chaque Gap pour l’évolution future du prix.

- Ajuster vos ordres et votre money management pour vous prémunir du risque d’exécution et exploiter les mouvements violents.

Notre objectif : transformer ces zones d’absence de cotation en opportunités de trading claires et maîtrisées.

Comprenez parfaitement la puissance des chandeliers japonais avec les 4 informations clés qu’ils transmettent sur le prix.

Sommaire

- Maîtriser les Gaps en trading : Identification et stratégie d'exploitation

- 1. Gap en analyse graphique : Définition et implication sur le prix

- 2. Les 4 principaux Gaps en bourse et leur fonction stratégique

- 2.1. Le Gap Commun (Common Gap) : Fréquent mais sans grande implication

- 2.2. Le Gap de Continuation (Runaway Gap) : Comment valider la force d'une tendance

- 2.3. Le Gap de Rupture (Breakaway Gap) : Le signal d'un changement majeur

- 2.4. Le Gap d'essoufflement (Exhaustion Gap) : Annonciateur de la fin du mouvement

- Conclusion : Gérer le risque des Gaps avec un money management adapté

1. Gap en analyse graphique : Définition et implication sur le prix

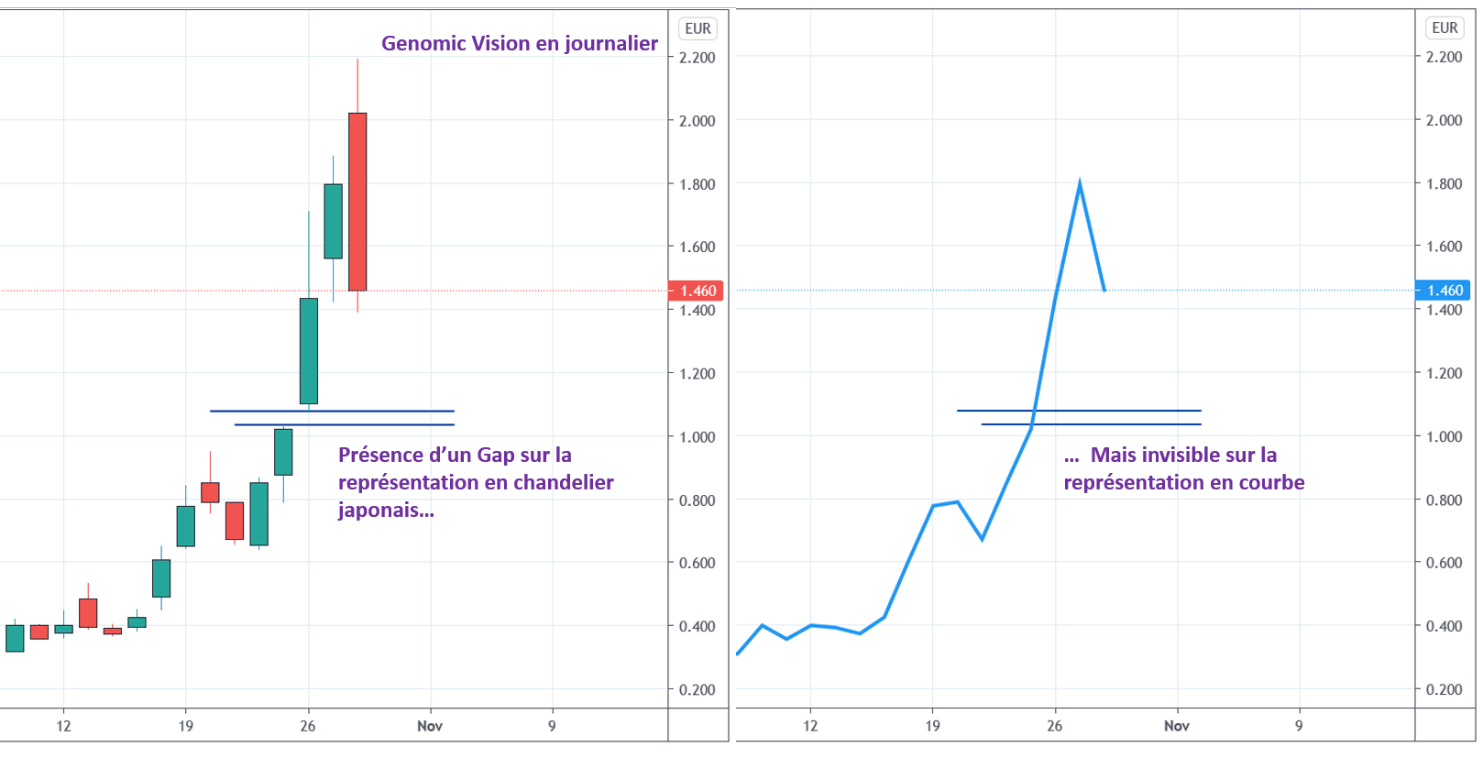

Le terme « Gap » est un anglicisme qui signifie « écart ou intervalle ». En français sur notre analyse graphique cela retranscrit un écart ou une absence de cotation du prix entre 2 chandeliers japonais.

En effet, le prix clôture sur un certain niveau de prix sur la période en cours puis ouvre avec une différence de cotation sur la période suivante. Cet écart peut se produire à la hausse comme à la baisse sur un titre.

Pour que cet écart soit visible sur votre graphique, celui-ci doit bien évidemment être affiché en chandelier japonais.

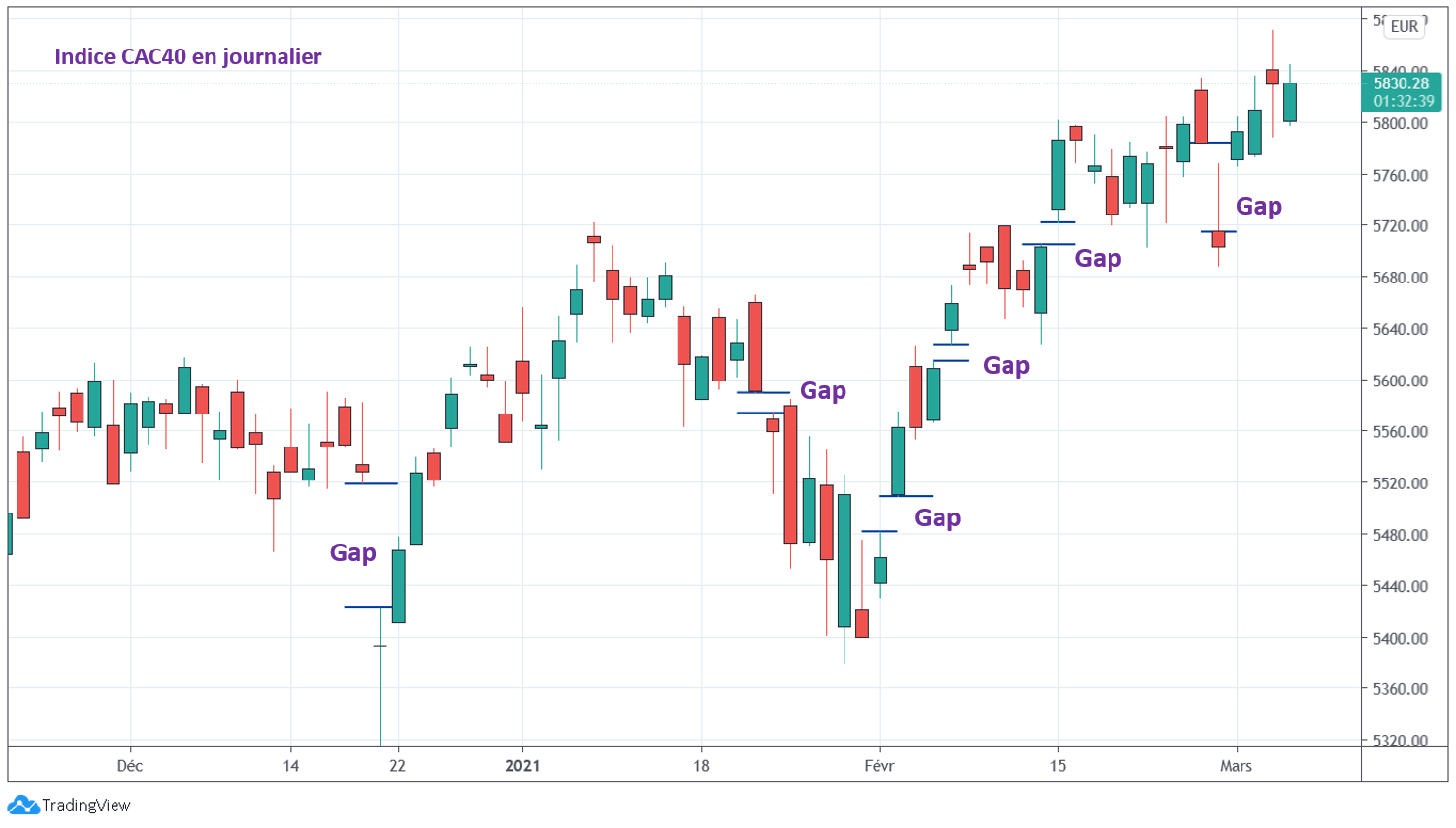

Le gap retranscrit un écart du prix entre l’offre et la demande sur un actif ou un marché financier. En effet ceux-ci sont même plus présents sur les indices comme le CAC40.

Celui-ci peut se produire à la suite d’une communication par la société après la clôture de la séance pour une unité journalière. Par exemple, l’annonce de résultats meilleurs qu’attendus (ou moins mauvais…), mais aussi un partenariat stratégique pour la société, des essais cliniques réussis ou encore une commercialisation autorisée… Quoi qu’il est en soit, un effet d’attente est créé par les intervenants sur ce titre qui essaient donc de se positionner.

Néanmoins, le marché parisien est fermé tous les jours à 17h45, tous les ordres enregistrés après cet horaire sont donc comptabilisés et pris en compte par le marché durant le fixing d’ouverture le lendemain, ce fixing détermine le prix d’ouverture pour la séance. La demande à l’achat étant largement supérieure à la demande à la vente, un gap haussier se forme, le prix ouvre donc en fort décalage haussier par rapport à la veille.

Un gap haussier se produira donc quand le marché est surpris positivement.

Pour les gaps baissiers la logique reste la même, mais cette fois-ci tout le monde veut sortir de ce titre et vendre le plus rapidement possible. La demande est déséquilibrée à la vente et un gap baissier se forme à l’ouverture.

Un gap s’observe toujours sur une unité de temps précise, vous pouvez donc tout à fait l’observer sur des unités intraday comme le 4h, le 1h, le 30min… suite à la publication de chiffres macroéconomiques par exemple, mais être absent sur l’unité supérieure.

Le gap baissier fera suite à l’annonce d’un chiffre en baisse plus forte que l’avait anticipé le marché, ou alors dans le cas d’une biotech de l’arrêt de développement d’une molécule ou d’un échec clinique.

1.1 L'intégration des Gaps dans la lecture des chandeliers japonais

Les gaps font partie intégrante de l’analyse graphique. Sur nos graphiques nous analysons toujours la tendance en cours sur le prix suivant l’unité de temps définie lors de cette analyse.

Nous arrivons à catégoriser quel gap nous avons en le mettant en relation avec cette tendance, qui je le rappelle peut-être haussière, baissière ou neutre.

Nous le verrons dans le paragraphe suivant, mais il existe plusieurs types de gaps.

Les analyses graphiques que nous réalisons ont une utilité, celle de pouvoir cadrer le prix en déterminant des zones de résistances et de supports pour le prix. Ces différentes zones lorsqu’elles sont bien travaillées par le prix offriront des niveaux pivots très efficaces et indispensables pour la construction de notre futur scénario de prise de position.

Ces zones de gaps agissent comme des niveaux de supports et de résistances pour le prix.

Le comblement du gap

La règle des gaps boursiers précise que celui-ci est généralement comblé, le prix vient généralement tester le niveau du gap lors d’un pull back avant de reprendre sa tendance initiée lors de la cassure de la zone de résistance.

En réalité cela dépend fortement du contexte dans lequel il se produit et cela induit le type de gap que vous aurez sous les yeux, néanmoins il offre des niveaux de supports et de résistances claires pour le prix.

La principale difficulté sur les gaps se trouve dans le fait de déterminer si celui-ci va être comblé ou pas, ou alors dans quel intervalle de temps il le sera.

2. Les 4 principaux Gaps en bourse et leur fonction stratégique

L’important dans l’étude des gaps est de pouvoir remettre un contexte dans notre étude graphique. C’est ce contexte qui permettra de déterminer devant quels types de gaps nous nous trouvons.

Ces éléments de contexte sont :

- L’analyse chartiste de votre actif : Les zones de supports et de résistances.

- Les figures chartistes que forment le prix comme un canal, un biseau…

- L’analyse de la tendance du prix.

Il existe 4 types de Gap:

- Le Gap commun

- Le Gap de rupture

- Le Gap de continuation

- Le Gap d’essoufflement

En fonction de ces éléments de contexte et connaissant les spécificités de chaque gap, nous pouvons déterminer devant quel gap nous nous trouvons.

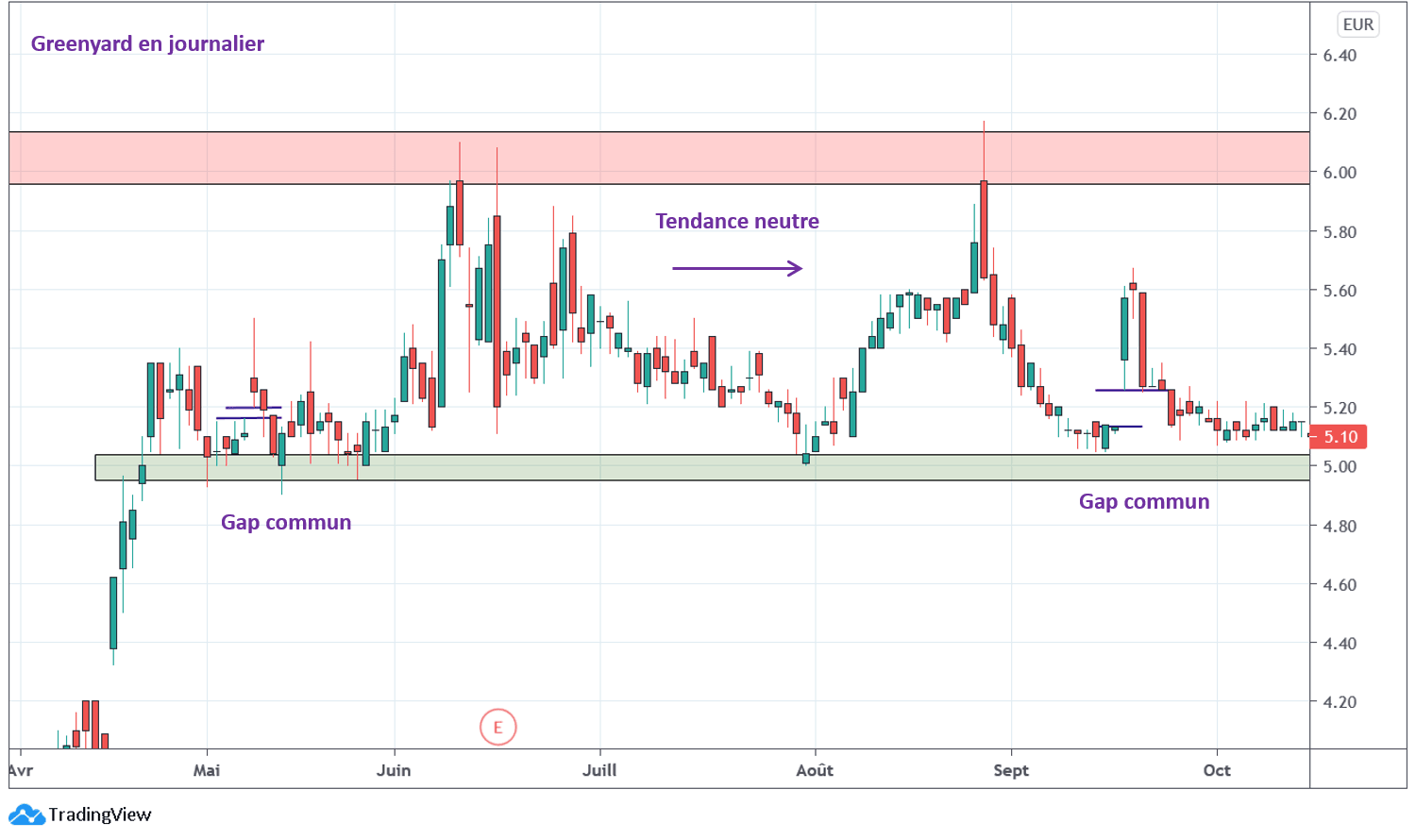

2.1. Le Gap Commun (Common Gap) : Fréquent mais sans grande implication

Il se produit généralement lorsque le marché est en tendance neutre, c’est-à-dire que le prix latéralise par exemple dans un canal horizontal. Une valeur peu liquide favorise également ce type de gap du fait que le volume d’échange soit très faible sur la valeur et que la moindre intervention des opérateurs provoque des décalages sur celle-ci.

Cela n’affecte en rien la vie du titre, la plupart du temps ces gaps sont comblés rapidement.

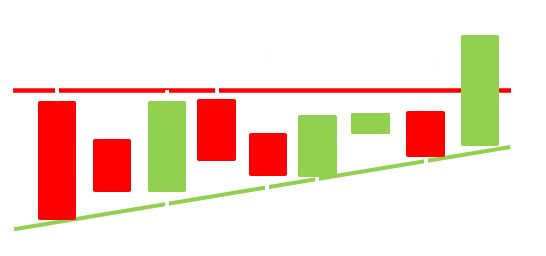

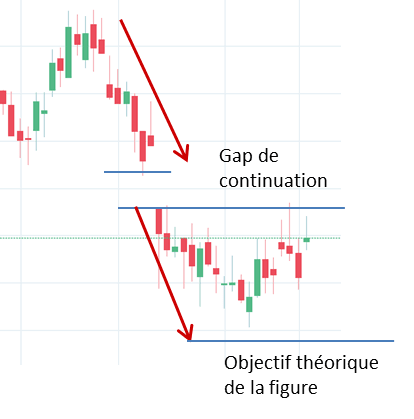

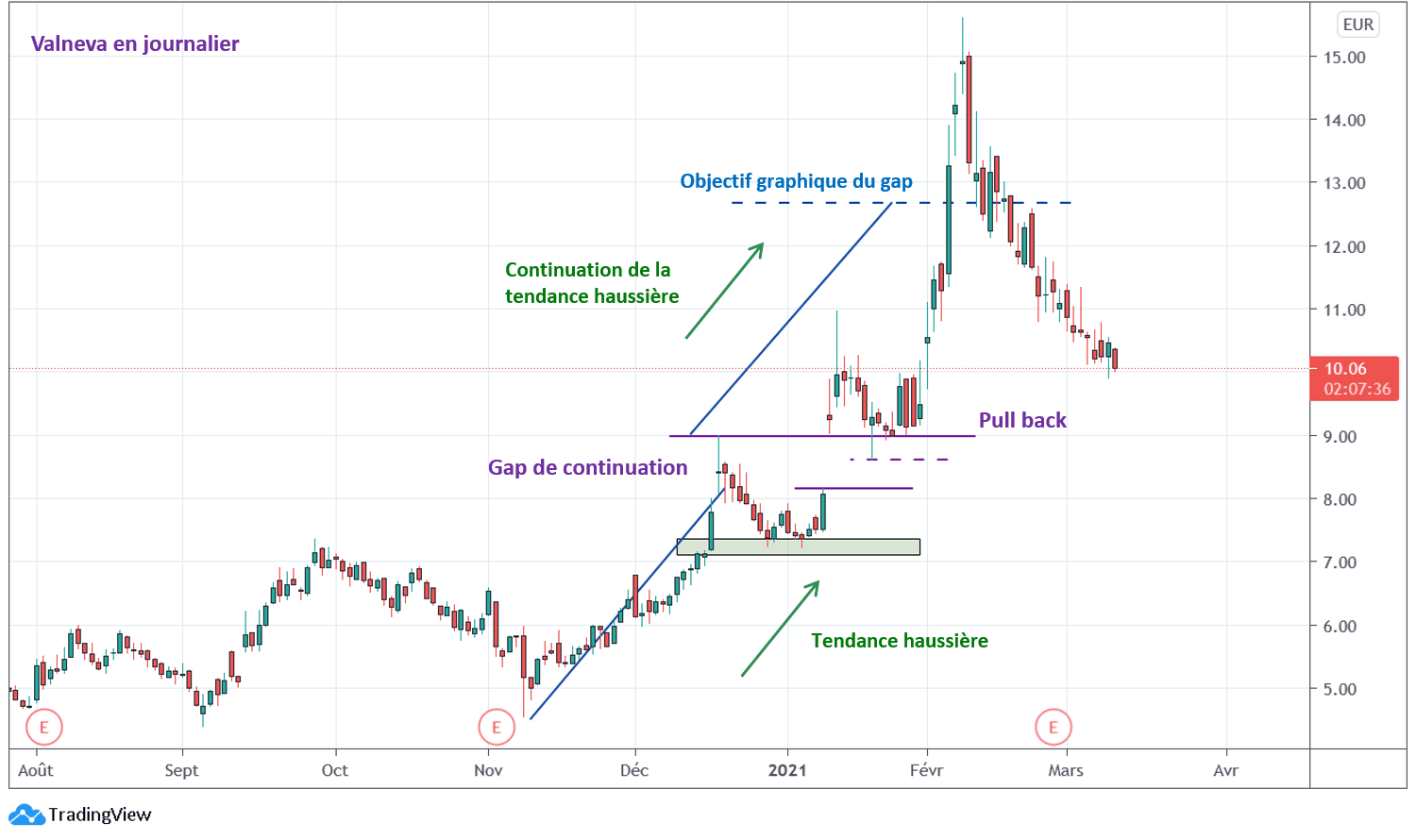

2.2. Le Gap de Continuation (Runaway Gap) : Comment valider la force d'une tendance

Pour celui-ci, le marché doit être dans une tendance directive soit haussière ou baissière. Il se produit statiquement au milieu de la tendance pour renforcer celle-ci. Il donne ainsi un signal clair de poursuite du mouvement ainsi qu’un objectif en reportant la distance du début de la tendance au gap puisque que celui-ci se situe au milieu.

Ce gap peut servir ensuite de support (ou de résistance suivant le sens de la tendance) avec un pull back.

Le gap de continuation n’est jamais comblé puisqu’il intervient pendant que le titre est en tendance. Si celui-ci venait à être comblé rapidement, la poursuite haussière serait fortement remise en cause.

Du point de vue psychologique, ce type de gap peut s’expliquer par l’arrivée de nouveaux traders après une annonce favorable pour le titre. En effet, ces nouveaux traders souhaitent participer à la tendance actuelle mais en ont loupés le démarrage.

Cette nouvelle annonce crée un appel d’air pour le titre et le gap se forme, la tendance en cours est donc amplifiée.

Fini les graphiques complexes ! Comme pour moi, l’essayer c’est l’adopter!

La solution pour des graphiques clairs et des décisions sereines

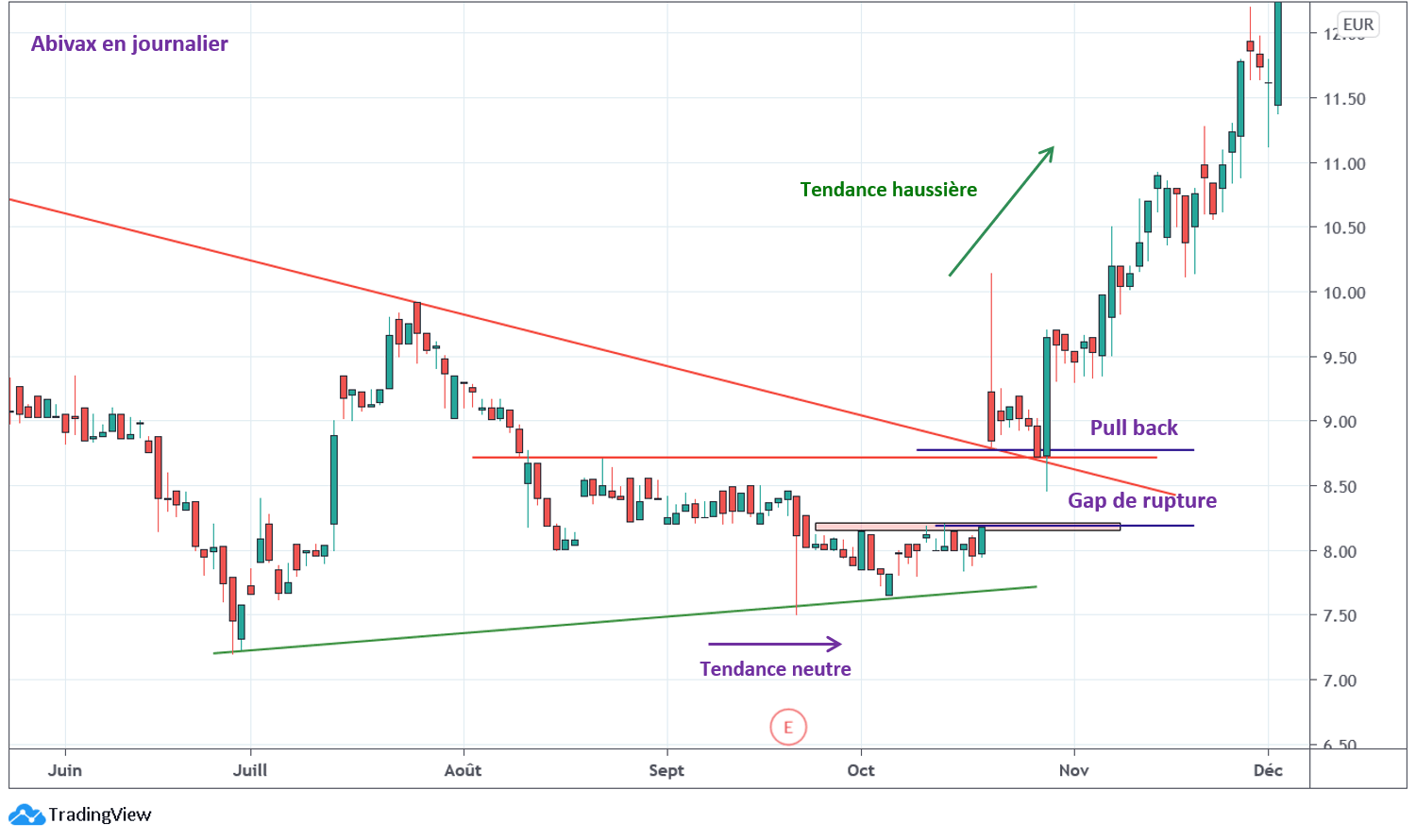

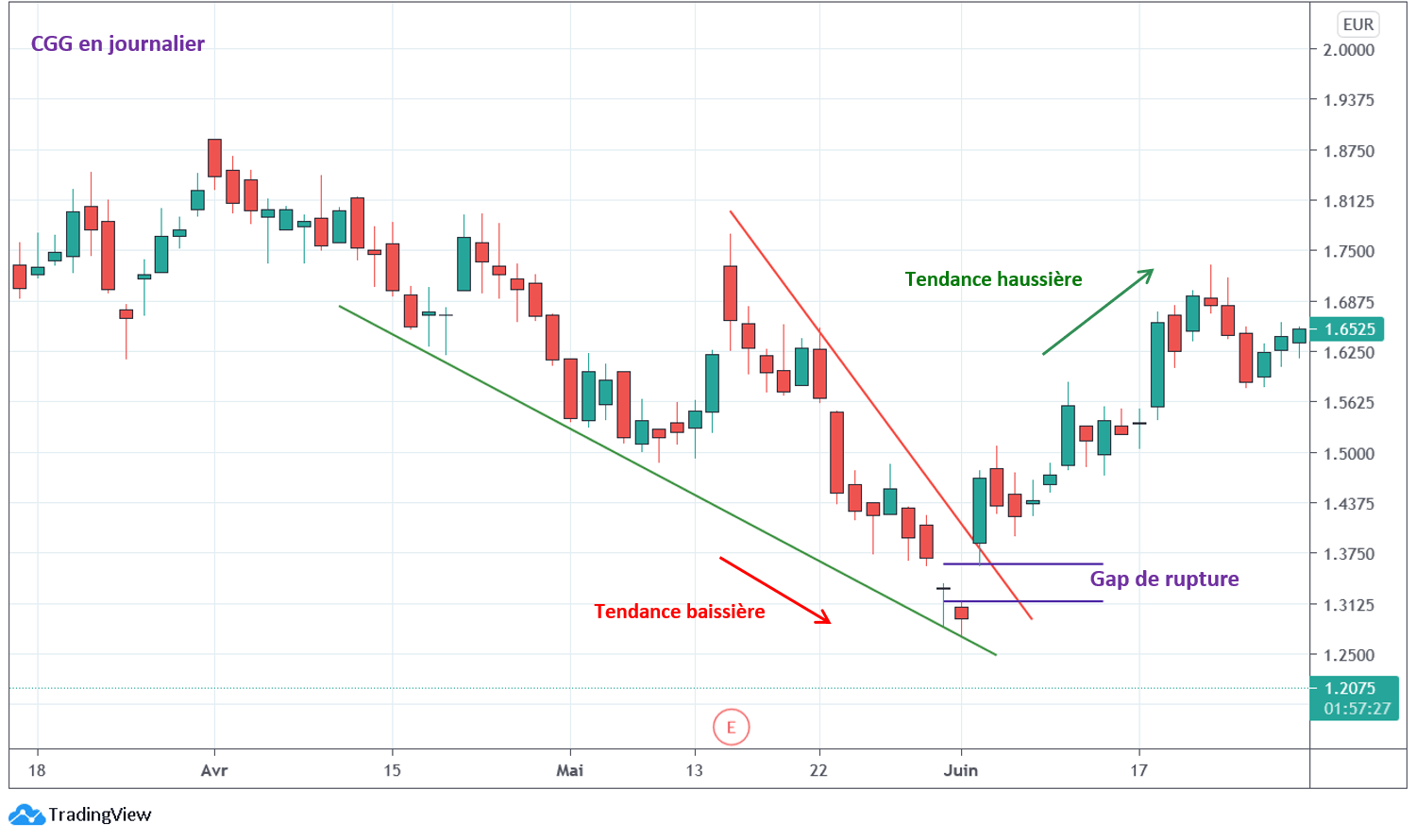

2.3. Le Gap de Rupture (Breakaway Gap) : Le signal d'un changement majeur

Les 2 types de gap suivants seraient à classer dans la catégorie des figures de retournement.

Le gap de rupture intervient lorsque le cours casse par exemple une zone de résistance à la hausse ou bien une zone de support à la baisse avec un écart de cotation.

Le prix passe alors d’une tendance neutre à une tendance directive (exploiter facilement la théorie de Dow). Il se produit une rupture de la tendance actuelle avec la mise en place de la nouvelle tendance.

Le prix peut donc être dans un canal horizontal, mais aussi dans un biseau ascendant ou descendant. Au moment de la cassure se produit un gap ce qui crédibilise le signal de rupture.

Enfin les figures chartistes Epaule – Tête – Epaule (ETE), et son inverse l’ETEI sont aussi propices à ce genre de gap puisqu’elles définissent un niveau de réaction claire pour le marché.

On utilise également le terme « Gap d’éjection », qui porte bien son nom !

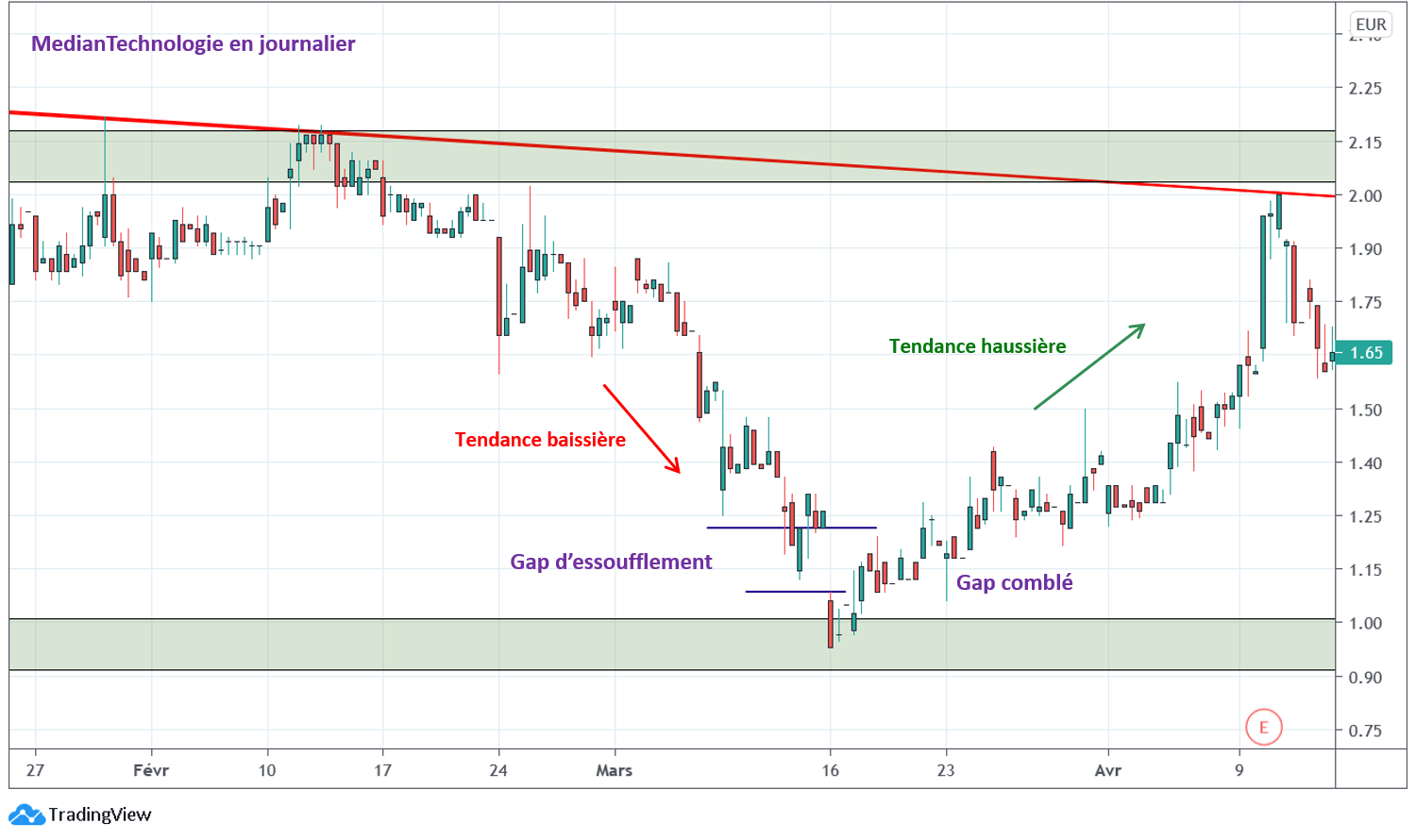

2.4. Le Gap d'essoufflement (Exhaustion Gap) : Annonciateur de la fin du mouvement

Le gap d’essoufflement apparait en fin de tendance avec une hausse des volumes lorsque les objectifs graphiques ont été atteints. Dans la chronologie classique d’un début de tendance sur le prix celui-ci arrive en dernier et se produit après le gap de rupture puis de continuation.

Lorsque celui-ci arrive, il n’est pas évident de déterminer de suite s’il s’agit bien d’un gap d’essoufflement ou simplement d’un nouveau gap de continuation de la tendance puisque le prix se comporte de la même façon dans les 2 cas. Nous devons attendre que le prix refuse de réaliser des nouveaux plus hauts sur les périodes suivantes pour en déduire que ce gap est probablement un gap d’essoufflement.

En règle générale, son comblement est réalisé rapidement (à la différence de celui de continuation), ce qui annonce la fin du mouvement en cours et le changement de tendance sur le prix.

Conclusion : Gérer le risque des Gaps avec un money management adapté

Il est important de reconnaitre quel type de gap vous avez sur votre graphique. En fonction de cette information vous pourrez ajuster vos décisions.

Le risque lorsque l’on veut rentrer en position lors d’un breakout sera le gap de rupture haussier au-dessus de votre niveau d’intervention. Dans ce cas précis, votre niveau d’exécution sera bien plus haut de prévu ce qui faussera votre money management puisque la différence entre votre niveau d’achat et votre stop sera plus élevée.

Pour vous prémunir de cet effet, vous pouvez utiliser des ordres à plage de déclenchement (APD) à la place des ordres à seuil de déclenchement (ASD). Si le prix gap votre plage de déclenchement vous ne serez pas exécuté, cela protègera votre ordre d’une exécution dès l’ouverture, potentiellement au plus haut de la journée.

Evidemment, si le titre continue sa hausse vous ne serez pas en position, mais vous éviterez de rentrer sur un titre avec un mauvais money management.

Voilà nous arrivons à la fin de cette série consacrée aux chandeliers japonais. Ceux-ci sont indispensables pour une lecture efficace de vos graphiques.

Il existe bien sur d’autres représentations plus ou moins faciles, mais lorsque l’on débute, leur compréhension visuelle et leur mode de fonctionnement sont accessibles immédiatement.

Ce cours vous a été utile? Si oui, n’hésitez pas à le partager! Une question? J’adore la critique constructive, je vous encourage à la poser!